「窥业绩」拨开业绩云雾,腾讯能否继续腾飞?

今年以来一直处于是非漩涡中心的腾讯(00700-HK),最近公布了截至2020年12月31日全年业绩。

粗略来看,其全年业绩表现非常好,营收同比增长27.77%,至4820.64亿元(单位人民币,下同),归母净利润同比增长71.31%,至1598.47亿元,全年派息1.6港元,同比增长33.33%。

2020年第4季净利润增长更高得离谱,收入同比增26.38%,至1336.69亿元,归母净利润同比大增1.75倍,至593.02亿元。

然而,公布业绩第二日,腾讯股价下跌2.81%,报606.00港元,市值缩水了1679亿港元。

到底是什么原因让腾讯股价下跌?笔者认为有两点:1)获利回吐;2)对监管的担忧。

拨开云雾看腾讯的业绩

腾讯账面净利润的高增长主要得益于会计处置。

2020年,“其他收益净额”一项同比增长1.9倍,达到了571.31亿元,占了腾讯税前盈利的31.74%。这笔款项中有两个数据值得注意,一个是“处置及视同处置投资公司的收益净额”,另一个是计入损益表的金融资产“公允值收益”,涉及联营公司的会计处置(或包括虎牙由联营公司转为附属公司入账的会计处置、易车和乐游私有化的会计处置等),并非已确认收益,两项合计达到616.47亿元,相当于腾讯税前盈利的34.24%。

2020年第4季,“其他收益净额”一项的金额更高达329.36亿元,相当于腾讯季度税前盈利的52.21%。

如果不考虑这些“干扰”,腾讯的实际业绩表现如何?

腾讯的经常性业务表现

腾讯呈列四个业务分部,分别为:1)包括网游和社交网络的“增值服务”;2)包括传统媒体广告和社交及其他广告的“网络广告业务”;3)包括商业支付、理财服务及云服务的“金融科技及企业服务”;以及4)为第三方制作与发行电影和电视节目、内容授权、商品销售及其他活动有关的“其他收入”。

腾讯依托于庞大的社交网络和影响力发展以上业务,所以用户规模是非常重要的业务指标。

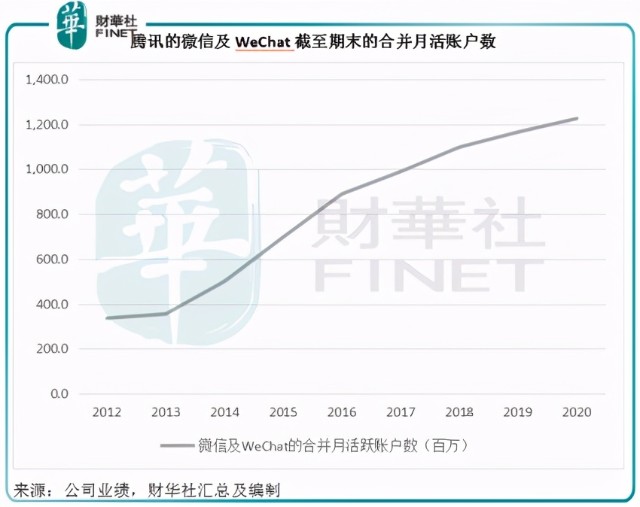

截至2020年12月31日,微信及WeChat的合并月活数同比增长5.2%,环比(相较2020年第3季末,下同)增长1%,至12.25亿。从下图可见,腾讯的微信用户数曲线仍斜向上延伸,势头继续放缓。

微信用户能够为腾讯提供无限的生态价值,例如广告营销、支付、金融服务、网游、电商、娱乐服务,以及各种依附于社交媒体的现有功能价值和潜在功能价值。例如,你通过微信支付完成了一笔交易,微信可以从商户获得业务分成收入,你没有付钱给腾讯,但是腾讯通过你这位微信用户获得了收入。这些价值是无形而且没有天花板的。

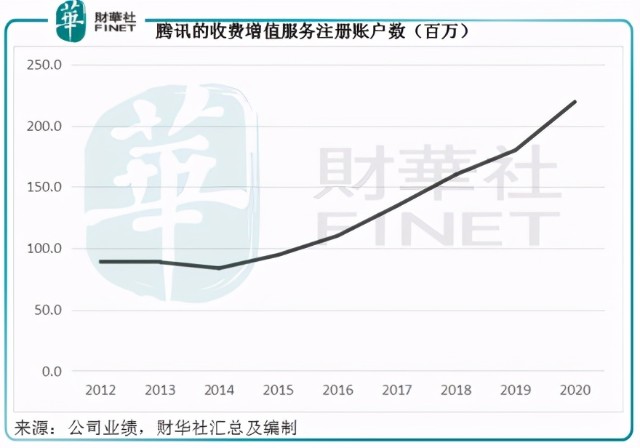

另一个指标是收费增值服务注册账户数,反映实际付费用户的数目。2020年末,收费增值服务注册账户数同比增长21.9%,环比增长2.9%,至2.195亿。从下图可见,收费增值服务注册账户数的增长曲线稍微变陡,反映增速有所加快,有意愿支付收费服务的用户数增加。

这些业务指标显示,腾讯的用户增速稳健。再来看用户所创造的收入。

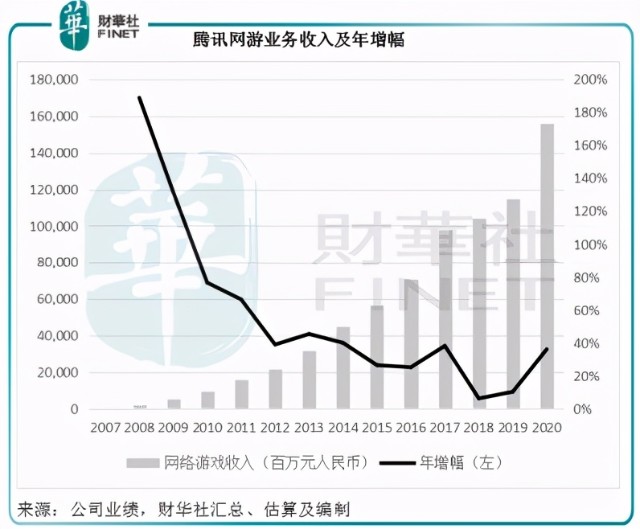

支柱业务网络游戏依然是腾讯的增长驱动力,2020年网游收入同比增长36.67%,至1561亿元,占总收入的32.38%,其中智能手机游戏收入同比增长56.5%,至1466亿元。利润率较高的网游收入大幅增长,带动增值服务分部毛利率提升1.1个百分点,至54.1%。值得注意的是,2020年第4季的数据显示,海外游戏收入同比增长43%,达到98亿元,占了当期网游收入的25%,或有望成为未来的增长发动机。

从下图可见,腾讯的网游业务收入增速反弹。

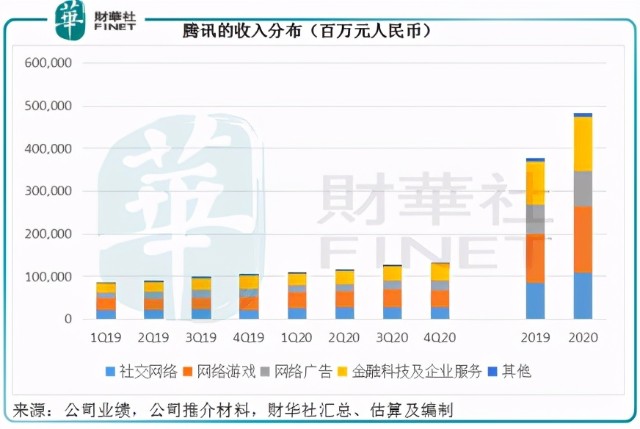

2020年,金融科技及企业服务分部的增长也十分可观,收入同比增长26.06%,至1280.86亿元,占总收入的26.6%,反映商业支付、理财服务及云服务的收入增长,该业务毛利率进一步提升1.1个百分点。

网络广告在社交及其他广告收入增长29%的带动下,同比增长20%,至823亿元,占腾讯总收入的17%,毛利率提高了2.4个百分点,或反映随着其社交广告规模扩大,成本效率提高。

从下图不难看出,2020年网游占腾讯收入的比重进一步扩大,而金融科技的占比继续保持,相信网游及金融科技服务仍将是腾讯未来发展的重点。

扣除以上提到的非经常性款项,反映腾讯持续经营业务表现的2020年经调整EBITDA同比增长24.37%,至1833.14亿元,利润率下降1个百分点,至38%;反映持续经营业务表现的经常性净利润为1227.42亿元,同比增长30%,经常性纯利率持平为26%。

整体来看,腾讯的持续经营业务维持强劲的收入和利润增长,不过值得留意的是,网游的收入及盈利占比进一步扩大,可能会引起市场对于其网游业务监管风险脆弱性的担忧。此外,金融科技业务依然平稳增长,但投入应会进一步加大。

腾讯的投资资产价值

前文提到腾讯的未确认会计处理,对其2020年盈利带来了很大的提升作用,这牵涉到腾讯的投资版图。

腾讯的投资收益绝不仅仅包括损益表里已经列出的已确认收益和未确认公允值变动。

什么叫公允值?公允值(fair value)指的是经评估,或能反映即时交易价的价值,通常指的是经过内部或外部持牌估价专家利用未来现金流、增长或重要估值因子等模型评估而得的价值,也可用作买卖的参考价。举例来说一家厂房,其买卖价的评估绝非简单的土地租用成本、建造成本、设备的折旧剩余价值等,而是这家工厂未来生产可能带来的价值,这也是工厂卖家放弃的机会成本。

资产的公允值亦一样,在会计账上入账的一般是资产的成本,按照会计制度,部分资产需要每年进行评估公允值,而有些资产则使用最初的收购成本累加各期产生的费用和收入来入账。

腾讯的投资资产也是一样道理,部分资产按公允值入账,部分资产按成本价入账,按成本价入账的资产包括联营公司,根据会计制度,腾讯于联营公司的投资初始按成本入账,后续采用权益法进行会计处理,并扣除任何累计商誉等减值亏损。

截至2020年12月31日,腾讯于联营公司的投资为2976.09亿元,较上年同期增长39.32%,这其中包括上市企业和非上市企业,上市企业的入账值为1710.48亿元,占了57.47%,这里指的是成本值。

上市企业的公允值不难获得,其股价就是很好的参考价值,反映的是现在出售这项资产的价格。

根据腾讯2020年末期业绩,2020年12月31日,该公司于上市联营公司的投资公允值达到9819.02亿元,而2019年12月末只有3346.88亿元,换言之腾讯的上市联营公司现值较之投资成本已经升水5.74倍,或8108.54亿元,更别提占了43%的非上市企业实际价值,这些未上市企业一旦上市,价值获市场认可而提升更将进一步扩大腾讯的投资资产价值。

从上表可见,到2020年末,腾讯的投资资产公允值至少达到1.5万亿元,较上年末增长1.39倍,或8695亿元,是其总资产的1.12倍。

假设腾讯主营业务的市盈率估值为28倍(撰写本文时美国大型互联网企业的大致平均数),用其经常性净利润1227.42亿元减去应占联营公司等投资的收益,可得主营业务的经常性净利润约为1191亿元,再乘以28倍,则主营业务估值约为3.33万亿元人民币,再加上上述的部分投资资产价值1.5万亿,腾讯的总估值约为4.8万亿元人民币,约合5.74万亿港元,与当前市值5.8万亿港元差不多,这应该是市场对于腾讯的估值逻辑。

在今年初到达766.50港元的高位后,腾讯的股价持续下滑,这与美国的新经济股表现如出一辙,市场普遍认为最近新经济股暴跌与美国长债利率上升有关。由于对通胀的预期升温,美国10年期和30年期国债收益率曲线明显变陡(即显著上升),而美国的长期国债通常被用于资产(尤其科技公司)估值利率。作为分母的利率上升,得出的现值自然下降。

腾讯公布的业绩表现其实尚算理想,并未有太大惊喜,所以聪明资金在业绩公布后获利回吐。

监管与合作

另一方面,全球对于新经济企业的监管加强,也是资金对这些股份越来越谨慎的原因。针对腾讯、阿里巴巴(09988-HK)等企业的监管已成为热门新闻,在此不赘述。

最近有传阿里巴巴的淘宝特价版或与进驻微信,这可能会开创一个新局面——巨头们从过去的对抗与竞争,变为现在的妥协与合作,可能是面对监管与展开新型合作的开始,效果值得留意。

腾讯2020年业绩的一个亮点是将社会责任融入产品及服务。以投资具有颠覆性意义的新经济企业而闻名的华尔街女股神Catherine Wood就曾提到,之所以投资这些新经济企业,是认为这些企业的新理念可为我们带来变化,改变我们的生活和工作方式,而且更重要的是承担更大的社会责任,为社会和人类创造更高价值。相信这也是未来监管对腾讯以及腾讯对自己的要求和定位,当然,做好这一点也将是这些新经济企业的卖点。

作者:毛婷