中金公司聚焦碳中和 彭文生:碳中和带来的机遇和挑战

财联社(北京,记者高云)讯,3月25日,中金公司在线举办“中金公司碳中和2060媒体会”,中金公司首席经济学家彭文生、新能源公用事业首席分析师刘俊、中金研究院经济学家周子彭参会,共话碳中和之路与市场机遇。

全球碳中和情景下,中国面临哪些挑战与机遇?彭文生表示,挑战是全球年排放量最大的国家,机遇是制造业大国、数字经济大国,在清洁能源方面有竞争优势。关键问题来看,一是如何落实“30、60”目标,在全球有示范引领作用,二是多边主义框架下推动全球气候治理规则谈判进程,三是参与全球气候治理标准设定、改进信息披露及评估机制,四是“一带一路”沿线国家合作。

(中金公司首席经济学家彭文生)

刘俊认为,根据中金公司研究部各行业组测算汇总,预计到2060年70%的能源将由清洁电力供应,约8%将由绿氢支撑,剩余约22%的能源消费将通过碳捕捉方式,从而实现碳中和。实现这一变化,需要能源供给端和需求端的共同努力。

周子彭表示,“碳中和”绿色投资空间巨大,中金估算,实现“碳中和”中国大约需140万亿元的绿色投资,前10年年化投资需求为2.2万亿元,后30年年化投资需求为3.9万亿元(2020年价格)。分行业来看,电力、交运、建筑的绿色投资需求量最大。

彭文生:清洁能源潜力巨大,碳中和主要抓手是电气化+清洁电

彭文生发表了“碳中和带来的机遇和挑战”主题演讲,彭文生表示,工业革命以来,指数攀升的碳排放带来气候变暖。碳中和经济学的角度,反思现实市场经济,包括难以定价的数量(碳排放)约束,类比石油供给下降、但石油有市场定价,以及总量冲击+行业冲击;滞胀还是发展新机遇,供给方面是成本上升,需求方面是实际收入下降,清洁能源是制造业,中国有优势;主流(新古典)经济学面临挑战,包括人与自然、市场与政府、效率与公平。

彭文生作了应对气候变化的传统经济分析,即成本-收益比较。超时空外部性方面,碳排放收益归个体,损害是社会的,空间是全球性,时间则是几十年甚至数百年;成本-收益分析来看,短期成本是碳减排损害当前经济活动,长远收益是碳减排避免(减小)未来气候变暖对经济的损害;关键变量是碳价格(碳排放的社会成本),气候变化长远损害的不确定性以及贴现利率的不确定性;由此导致对政策目标的争议,尤其是国际协同困难。

彭文生认为,目标明确下,中国减排压力更大,中国2030碳达峰,2060碳中和;欧美2050碳中和;中金研究估算,2030年中国净排放峰值为108亿吨。

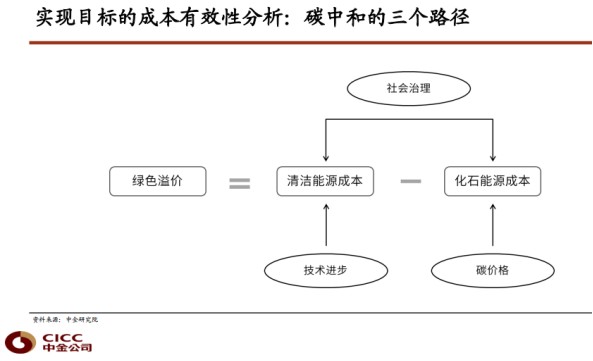

彭文生表示,清洁能源潜力巨大,中国绿色溢价持续降低,碳中和主要抓手是电气化+清洁电。此外,碳定价机制来看,不是所有的行业都适合碳市场。

彭文生有一点担忧称,碳市场下,京津冀空气污染可能加重,排放是全局性问题,污染是区域性问题。

刘俊:减排压力艰巨,完成目标须顶层设计

中金公司新能源公用事业首席分析师刘俊发表了“中国绿色能源转型的破与立”主题演讲。

以为为刘俊演讲的主要内容:

刘俊表示,能源领域产生了我国近90%的碳排放。能源减排的难点不仅在于其存量体量巨大,更在于我国仍处于经济发展阶段,人均GDP持续追赶发达国家,能源消费总量仍有进一步提升的需求。因此能源消费增长的需求与碳减排压力的矛盾,是绿色能源的核心难点。

能源是工业的基础,大幅改变能源结构实现净零排放,本质上是对能源的一次革命。

根据中金公司研究部各行业组测算汇总,预计到2060年70%的能源将由清洁电力供应,约8%将由绿氢支撑,剩余约22%的能源消费将通过碳捕捉方式,从而实现碳中和。而实现这一变化,需要能源供给端和需求端的共同努力。

刘俊认为,当前能源结构下减排压力艰巨,碳中和的解决路径是供给、需求双管齐下。电力排放量占比达到40%以上,是减排的重中之重,以煤为主体的电力结构需要向以清洁能源为主体转型。

碳中和有机会实现更清洁+更安全的转型,甚至是更经济的能源结构,相比传统化石能源,可再生能源的资源规模是前者的800倍。

经济增长保持韧性,虽然单位GDP能耗逐步走低但能源总需求或继续上行。我国当前人均GDP水平仅为发达国家的1/6——1/3,未来经济增长空间仍然可观。单位GDP能耗在较高水平,未来有望受益结构变化、节能等措施走低。

零碳能源是碳中和基础,消费模式改变依赖政策引导。从当前煤炭为主的能源结构转型为新能源为主的体系,将是一场系统化的改革。非电领域更加困难,2021年非电能源供应的全行业绿色溢价在——175%。技术决定能源供应这一核心基础,但是终端客户选择什么样的能源消费模式则需要政策的引导。

当前能源结构下减排压力艰巨完成目标须顶层设计和更大力度的政策支持。

碳中和的技术路径是什么、有哪些约束?

电力零碳排放先行,多能互补降低发电成本;非电领域的碳中和技术选择取决于各能源使用场景。碳中和技术路径的总结:形成以光伏+储能为主的电能供应,以及氢和碳捕捉共存的非电供应技术格局。碳中和技术路径的政策内涵:首先应结合非化石能源发展以电气化率提升解决一部分非电能源的碳排放问题,然后以两个20年为周期推动氢能和碳捕捉技术的产业化和规模化,实现最终在各个领域零排放技术的经济性和可行性。

碳中和会带来巨额绿色能源总投资,国内绿色能源总投资2060年将会累计达到60万亿元。预计未来国内光伏累计装机会达到9500GW,成长40倍。国内储能市场也将达到超过1万GWh的累计装机来平衡波动的可再生能源电力,带来每年新增需求在700GWh以上。

碳中和下清洁发电年产值扩张10倍。国内新能源年度产值有望从2020年的0.77万亿元成长到2060年的10万亿元水平。其中清洁发电从0.7万亿元扩张到6万亿元,覆盖我国全部电力需求

周子彭:实现“碳中和”中国大约需140万亿元的绿色投资

实现“双碳”目标,中国需要多少绿色投资?未来政策会如何补短板?

中金研究院经济学家周子彭发表了“中国绿色金融的发展空间和展望”。以下为周子彭演讲主要内容。

周子彭表示,“碳中和”绿色投资空间巨大,中金估算,实现“碳中和”中国大约需140万亿元的绿色投资,前10年年化投资需求为2.2万亿元,后30年年化投资需求为3.9万亿元(2020年价格)。分行业来看,电力、交运、建筑的绿色投资需求量最大。

绿色投融资存在缺口。2017至2019年,每年绿色投融资缺口约为0.6-1.1万亿元;中金估算,2021-2030年绿色投融资缺口年均约为0.54万亿元,2031年后年均缺口可能上升到1.3万亿元(2020年价格)。

行业投融资匹配度不高,电力是绿色投资需求大户,交运是绿色投资输入大户。融资结构“偏科”严重,绿色直融市场有待完善。

相关政策可能如何补短板?

周子彭表示,统一绿色标准、强制环境信息披露。或将颁布“国内统一、国际趋同”的绿色标准,统一绿色金融标准、绿色目录(包括“绿色转型”标准),与国际标准接轨,目前将率先与欧洲标准趋同,发展第三方认证机构、完善标准执行机制。

建立强制性的绿色信息披露机制,对上市企业,进一步完善强制性绿色信息披露机制;对绿色债券发行企业,打破监管壁垒,统一信息披露体系;对非上市企业,建立信息披露机制、解决绿色产品投放过程中的信息不对称问题;协调好金融机构、监管机构、企业三者间的披露权责。

完善政策激励制度,促进绿色金融市场多元化发展。短期给与金融机构一定的政策激励,设立碳减排支持工具,降低绿色产品的信用成本、税收成本、资本成本和交易摩擦成本;利用规模效应,促进绿色金融市场可持续的多元化发展。

中长期将绿色金融建设成“市场化-内生化”驱动模式,创新发展绿色产品交易市场;加大信贷对科技创新、制造业的支持;完善相关法律、法规的协调性工作。

纳入气候风险考量,加强社会理念培养。将气候风险纳入审慎监管政策考量,金融监管机构将系统性的环境风险纳入宏观监管框架;建立物理风险和转型风险应对机制。

加强社会绿色理念培养,引导养老金、保险等大型机构投资者进行ESG投资;重视国际组织和监管机构的监督作用;鼓励资管机构自愿加入责任投资原则组织。