继续暴跌,市场究竟在担心什么?

01

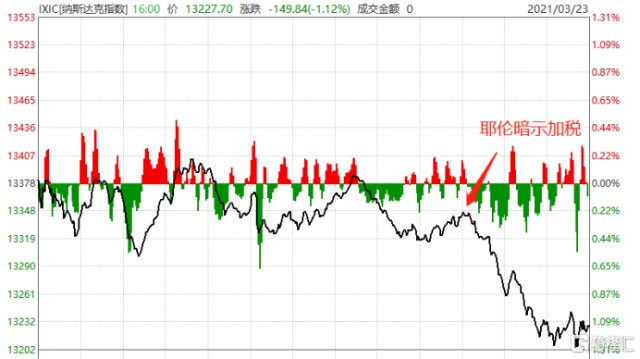

隔夜,美股表现不佳,纳指再跌逾1%。其中,尾盘被砸有一个导火索——美财政部部长耶伦发表讲话,暗示未来会加税。

(纳斯达克指数走势图,来源:Wind)

她表示,目前由于疫情蔓延,经济正处于危机之中,近期的法案将帮助我们渡过难关。一旦疫情结束,拜登可能会寻求使经济更具生产力的长期投资。长期投资将持续10年,并需要一些额外的资金,选项之一就是将企业税率调升至28%。耶伦还提到,美国的企业税在发达国家中是最低的。

隔夜欧洲市场,表现同样不佳,英国富时100、法国CAC40小跌0.4%,已经维持4天弱势。德国DAX同样从3月18日见阶段顶后,保持疲软状态。亚太市场中,日经225最近4日累跌6%,韩综指数同期累跌2.3%。

(日经225指数走势图,来源:Wind)

中国股市,跌势更猛。经历昨天杀跌之后,今日再度被爆锤。港股市场中,恒指4日累跌逾5%,今日大跌2%,远离60日均线。港股科技股更为凶残,恒生科技4日大跌7.3%,今日再度重挫3%。其中,快手、美团、微盟、微创等跌幅不小。

A股市场,深成指和创业板指更为弱势,已经跌破前期盘整区间,创下前期阶段性新低。盘面上,石油、航空、汽车、煤炭、半导体、地产、银行、食品等板块全面扑街。

(深证成指走势图,来源:Wind)

医药医疗行业中,分化较为明显。市场公认的核心龙头——恒瑞医药持续萎靡,今天再跌1.3%,较历史高点回撤25%,跌破年线,在历史上实属罕见。

(恒瑞医药股价走势图,来源:Wind)

恒瑞从年前105倍的估值回撤到当前的78.8倍,似乎还没有止跌的意思,但继续下跌空间不会太大。恒瑞可谓是上百家医药公司的定价锚,只要恒瑞没有企稳,大多就还有估值回撤空间。当然,迈瑞、爱尔、康龙等优质龙头已拒绝下跌,并开启逆势反弹了,这些龙头这波跌幅也都比较大了,大致有30-40%。

食品饮料中,白酒前期跌幅很猛,当前处于盘整状态。但酱油茅——海天味业还在走大杀浪,较历史高点回撤32%,估值倍数从年前的115倍回撤至当前的78倍。可见这些龙头此前被疯炒,估值泡沫得有多大。

(海天味业PE走势图,来源:Wind)

当然,食品饮料行业中,被杀最狠的是金龙鱼,股价已经大幅回撤近50%,市值蒸发将近4000亿,估值倍数从112倍回撤到当前的68倍。基于金龙鱼业绩成长性和确定性考虑,当前估值仍然偏贵,还有进一步下跌空间。金龙鱼这走势,简直就是估值泡沫破灭的典型案例。

(金龙鱼估值泡沫破灭,来源:Wind)

不管是欧美、日韩,还是港A,当前股市均表现不佳,市场究竟在担忧什么呢?

02

去年至今,全球超级牛市行情最主要的逻辑基础是非常宽松的货币环境(中国股市有些例外,还要叠加一个主要因素是经济复苏)。

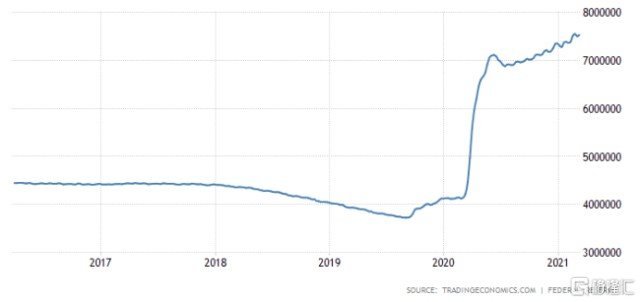

去年年初,美联储资产负债表为4.25万亿美元,到年末已经飙升至7.5万美元,大幅扩表3.25万美元。这相当于去年一年美联储印钞3.25万亿,这还是基础货币。算上货币乘数的话,去年美国货币增量约为11万亿美元,去年一年美国印钞量就占美元总量的34%。

(美联储资产负债表走势,来源:经济网)

也就是说,去年一年就印了过去十几年的印钞总和。当前流通的美元,超过1/3都是去年印的。

如此夸张、泛滥的流动性怎能不让股票为首的金融市场集体高潮呢!去年3月到现在,美股三大指数集体翻了1倍。美股当前不“崩”,主要是因为美联储还吊着大家,承诺还会保持宽松流动性。其次因素才是,多轮财政刺激猛药下去,美国经济持续修复。

但市场越来越不信任美联储。看看美债收益率2个多月飚了80%,前几天还一度攀升至1.75%的关口。这两天有所回落,但上涨趋势并没有结束,因为美政府发债巨大需求与美联储缓慢印钞扩表之间有较大缺口——详细逻辑见《今天的大跌,开始有人慌了》。如果美联储真要宽松,完全可以扩大购债规模,加大印钞,压制国债利率的暴涨,但为什么不做?宽松不能仅停留着口头上啊!

这几天,市场又在吹风拜登要搞3万亿基建计划,钱哪里来?只有两条路,一是发债印钞(但当前国债市场压力太大,容易压垮市场),二是征税。不过,这两条路都阻力重重,实现概率并不大。白宫也在市场传闻后紧急辟谣。

另值得我们注意的是,债券收益率的走势,往往也隐含了央行接下来的货币政策走向。因为债券定价因子中,分子是现金流折现,是不变的,而分母对应着折现率(无风险收益率+信用利差+经营风险利差等)。如果债券价格持续走低(对应着收益率走高),那么暗示着央行不会太久后会调整货币政策(比如缩减购债规模,或直接加息)。

美联储如果对于国债市场不管不顾,继续不作为(比如维持当前购债规模),那么接下来几个月是有可能冲上2%的。真到了那个时候,美债就在美联储所控制范围之外了,是有概率被迫提前进行加息的。

就全球而言,超级宽松的货币政策回归常态化的进程已经开启。抛开中国(去年年中便开始收水),土耳其、巴西、俄罗斯已经打响了本轮加息潮的枪声。

另外,日本近期也有所行动。3月19日,日本央行正式宣布,取消6万亿日元的年度ETF购买目标。当天,日经225指数大跌超1.4%,次日再度重挫2%。

3月23日,日央行的一位发言人明确,自2021年4月1日起,仅买入追踪东证指数的ETF,不再买入日经225指数、JPX日经400指数的ETF。

日本央行是日本股市最坚定的多头,他的行为动作,预示着货币政策要转向了。因此,日本股市近来连续暴跌。

当然,全球最重要的还是美联储的货币立场与动作。前一段时间,美联储对外宣称,2023年都不会加息。但在美国联邦基金利率期货市场上,押注美联储2022年底加息的概率已经高达70%。

这是市场投资者用脚投票出来的结果,比起美联储的自卖自夸要有说服力得多。很明显,市场并不完全信任美联储。

前车之鉴。美联储2018年12月刚刚加息,而且还声称渐进加息策略不变,并且预计2019年再加息2次。结果没多久,变脸比翻书还快,当年一共降息3次。并在第一次降息后安抚市场,说当前仍然处于大加息周期之中,后事实证明惨遭打脸。

那么,这一次美联储会不会被打脸?咱们拭目以待。但就全球股市的表现来看,真正担忧的就是超级宽松的货币政策回归正常化。

其次,疫苗问题以及疫情反复影响全球经济复苏的节奏,牵动着市场。

今早,香港澳门称,因封盖包装有瑕疵,今日起暂停接种复必泰疫苗。这对于两地后续接种速度产生影响。香港澳门的情形只是海外的一个缩影。3月中旬开始,出于对血栓等不良反应的担忧,不少国家选择了暂停使用阿斯利康新冠疫苗。截止3月17日,包括法国、德国在内的20个国家宣布停用阿斯利康疫苗。

另外,海外疫情一点不消停。当前,欧美疫情全面反弹,全球除中国外新冠单日新增确诊病例环比连续2周出现增加。此外,因变异病毒新增确诊病例再度激增,欧洲面临第三波疫情爆发,法国、意大利等多国重启封锁。

不过,超级宽松的货币政策回归正常化才是市场真正担心的。因为疫情、疫苗对于股市的冲击已经大幅边际锐减(或者说已经钝化,基本不受什么影响看),全球经济复苏才是主旋律。

03

视线拉回来,A股春节之后,真的太难了。不管是基民,还是股民,账面浮亏占比绝大多数。有基民含恨卸载相关投资APP,只要不看,我就没亏!

当前策略仍然是多看少动,仓位不宜过满,采取防御性策略来应对。当然,一些板块(比如医药医疗)经前期暴跌之后,内部已出现分化,有的核心个股已经回到合理估值水平,中长期投资者可以上一点仓位了。

不过,前期被爆炒的热门龙头白马,估值相对于历史平均估值还要高出不少,处于高估阶段,抄底仍需谨慎而为。