永达汽车(3669.HK)股价新高之后,贪婪还是恐惧时刻?

正当市场还沉浸在“摇摆”不定阶段,投资者一脸迷茫之际,港股豪车经销商股永达汽车(3669.HK)就已在“悄悄拔尖”,一口气走出“九连阳”行情,市值创下历史新高,并带动港股经销商板块集体走强。

正如去年我们在《错过了中升控股和美东汽车,别错过了永达汽车》一文中曾给出的重要判断:

一方面,去年疫后随车市“V”型反转,行业景气回升,永达汽车已走出了一轮估值及业绩上修的“戴维斯双击”行情,同样表现的还有中升控股(0881.HK)和美东汽车(1268.HK);另一方面,延续Q3,Q4表现依旧强劲。

(来源:中汽协)

Q4表现依旧强劲

(数据来源:公司财报)

1)各项业务规模平稳增长,盈利能力继续提升

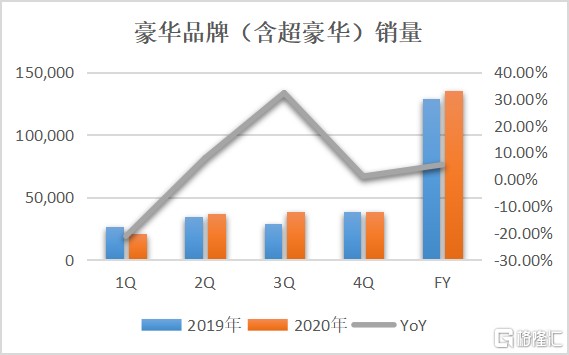

新车销售方面,受宝马及保时捷两大强周期品牌的拉动,2020年Q4,豪华品牌(含超豪华)销量维持同比双位数增长(10.63%),中高端品牌销量同比增长9.26%,而且豪华品牌的价格表现更加坚挺,反映出消费升级下高端换购需求依旧旺盛,但由于批发放缓一定程度上抑制了零售端的增长。

(数据来源:公司财报)

另外,在去年全年单车盈利提升的同时,库存周转效率也有较明显的上升,新车周转天数由36.5天下降6.1天至30.4天。

售后服务方面,Q4收入同比增长20.47%;全年毛利占比及毛利率均与上一年持平,同时,服务吸收率较上一年提升0.73个百分点至83.22%,也就是说售后服务的毛利可以覆盖掉超过八成多的三费支出。

二手车业务方面,去年全年销量增长26.6%至52,280台,其中下半年同比大幅增长53.5%达33,024辆;与此同时,全年毛利上涨27.3%至1.75亿元,增速略高于同期销量增速,表明二手车单车盈利能力也有提升。

金融自营业务方面,有望尽快被公司剥离,进一步改善资产负债表质量,并降低经营风险。

2)经营活动现金流增近四成,股东回报率继续提升

得益于汽车销售的持续强劲表现,永达汽车实现全年经营现金流净额大幅增长。39.4%至57.29亿元;而自由现金流较上一年更是实现翻番(105.4%)。

同时,涌动汽车的股东回报也在不断提升。一方面,去年全年ROE与上一年基本持平,其中,下半年同比上升3.7个百分点;另一方面,每股盈利能力上升同时,派息率进一步升至35%。

此外,财务结构也有进一步改善。年末净负债率降至54.1%,同比降低44.6个百分点。

整体来看,永达汽车Q4继续呈现稳中向好的经营格局,不仅反映出在国内消费升级驱动下,豪华车细分市场需求依旧旺盛的局面,也体现出公司在渠道网络结构、资产结构以及业务规模、运营效率这些主要层面取得持续成效,内生动力不断验证。

那么,未来能否持续增长?有多大空间?

二、持续增长动能:开拓后市场“沃土”,豪车渗透率提升

对于经销商来说,新车毛利较低,售后服务毛利较高,盈利结构普遍呈现出“二八”效应,加之国内汽车保有量目前已接近3亿规模,巨大的维修保养、美容、保险及配套零部件产品等多元化的售后服务需求亟待释放,后市场已成为各家着力开拓的下一片“沃土”。

“买车容易养车难”想必说出了国内大部分车主们的心声,也间接反映了后市场空间之大。一般而言,养车成本和车的档次及车况挂钩,具有较高弹性。按三年(6万公里)标准来粗略估算,一台10万元的车,算上保险、保养、燃油及停车费等七七八八的项目在内,平均每年的养车费用大约2.5万左右,而一台30万左右的车,对应平均成本保守估计也在3.5万以上。结合现时保有量不难发现,该市场已达万亿级别的“蓝海”。

而对于经销商来讲,不太赚钱的新车业务更多是充当入口,可类比于互联网的流量型业务,售后及二手车等后市场业务显然才是“后手”,只要保证其增速高于前者,这块毛利占比逐步上升,将推动整体盈利能力持续上升,而且这部分的利润可预测性较高。

当然,面对这块巨大的“肥肉”,不乏资本和流量,其中比较有代表性的,在二手车领域,像近些年迅速崛起的电商平台,一路高举高打,最终留下“一地鸡毛”,证明单靠互联网流量的玩法显然是行不通的,反而在这件事上,更凸显出汽车经销商们的既有优势:车源、品牌及渠道网络。此外,在供应链及内部管理层面已成体系,尤其是头部几家,整体运营效率持续领先,这些都是互联网平台短时间难以模仿和复制的。

当前,我国已是全球第一大汽车市场,同时也是第一大豪华车市场,2019年中国豪华车销量占全球的31%。对于永达这类头部豪车经销商来说,身处高度确定性的赛道。2009-2019年过往10年,国内乘用车市场经历了快速发展阶段,豪华车也实现了高速增长,销量翻了六倍,年均复合增速达到22%,远远跑赢大市(8%)。

尽管过去十年来豪华车在中国快速发展,但市场仍然没有饱和。到2019年,中国豪华车销量渗透率在13.8%左右,略超全球平均水平。相比部分海外发达国家而言,比如英国23%、德国20%,仍有进一步提升空间。目前中国的发达地区和城市,比如浙江、江苏、北京和上海,豪华车的渗透率已经超过20%,未来国内整体达到20%的渗透率应该问题不大。

2019年主要国家及我国一线城市的豪华车渗透率

(来源:宝马集团,ThinkerCar,华泰证券)

而从品牌来看,德系“三剑客”(BBA)凭借在品牌、市场认可度及完整的产品系列等方面的显著优势,过往十年的产销规模持续领跑,长期位列第一梯队。保时捷、雷克萨斯、捷豹路虎、凯迪拉克、沃尔沃、林肯等德、日系品牌则紧随其后。现时,宝马、保时捷、雷克萨斯、奔驰是永达汽车聚焦的四大主力品牌,目前宝马及保时捷占主导地位,且公司作为全国最大保时捷经销商,随着主力品牌的新车型逐步上市及自身渠道的进一步扩张,有过硬的品牌及产品支撑,新车销售持续增长依旧有保障。

此前,我们也曾讲过“油”转“电”趋势下,汽车行业正面临大换血时代,对此,市场对于传统经销商的模式持续性,可能还存在一些分歧和担忧,全面电动化,带来的到底是“机”还是“击”?

三、市场疑云:“机”还是“击”?

首先,油车是否会被电车彻底替代?

本质上这关乎“油电”的终极格局。想明白后会发现,其实大可不必担忧,因为根据目前业内机构给出的一些比较权威的观点来看,按中国汽车未来发展路线图中,节能是终极目标,新能源车与节能汽车将并举发展,到2035年节能汽车与新能源车比例各占一半。

因此,至少中短期内并不需要担忧这个问题,尽管各国都推出了燃油车禁售表,但或许100年后会实现全面替代,但近10-20年并不会。想必这也是理想最终敢于选择走增程式这套独特过渡方案的底层原因所在,而在这样渐进式的发展路线中,随着车厂电动化的推进,经销商也将随之逐步完成更新“换血”。

其实,永达汽车也已在马不停蹄的布局“电车”市场,一方面,销售传统主机厂的新能源车及服务,同时,拓展与新势力品牌的合作,包括特斯拉、威马汽车和小鹏汽车等;另一方面,加快对内部设施的改造及网点的布局、人才的培训等。并且在2020年,公司已实现新能源车销量达10271辆,同比增长13.8%,在新车中的占比也由2019年的4.6%升至5.0%。

第二,直营模式对经销模式的冲击?

这点其实我们在之前的文章中也曾仔细讨论过,并给出了明确看法:经销商模式会一直存在。在此不再赘述。

中短期来看,格局可能会有些改变,走向融合会是趋势,这点也反映在永达此类头部经销商与造车新势力品牌都在展开业务合作。

再换个角度来看,4S店的核心优势关键在于背靠传统主机厂,而以特斯拉为代表的新势力之所以能在海外及国内市场轻松放量增长,除了严控碳排放标准带来的政策契机外,还有一个很重要的原因在于传统主机厂的电动产品没有跟上,而一旦当这些品牌、产能及资本足以吊打新势力的老牌车厂,加速进入电动化战场,汽车行业新变革或许才刚刚开始,届时孰胜孰负,还未可知。

而在电动化战场上,以德系为代表的传统品牌的大反攻已然展开。

近日,随宝马、大众的最新财报披露,包括旗下多个豪华品牌在内的电动化产品规划也相继浮出水面。其中,宝马更是将电动化纳入未来十年的增长目标,并制定了近乎激进的决定:

到2023年,宝马将在90%的细分市场提供12款纯电动车型;2025年全年集团纯电动车销量将为2020年的10倍以上;到2025年年底,公司预计将完成全球第200万辆纯电动车的交付;到2030年,纯电动车型将至少占到宝马集团总交付量的50%;未来十年内,宝马集团计划在全球累积交付约1000万辆纯电动汽车。

传统品牌All in的决心可见一斑,相较而言,新势力标杆特斯拉在对于2021年预期目标方面表现的讳莫如深,面对各家态度的分野,市场早已用脚投票作出了选择。

不论怎样,新旧车厂之间的话语权争夺,最终需要通过产品和渠道来落地,在竞争不断升温及升维背景下,对车厂来说,成熟的经销商体系,不但可以加速周转降低财务压力,同时也是保障售后服务能力落地的关键一环,尤其是对于豪华车的目标消费群体,往往更加看重优质的服务体验所创造的附加值。

因此,我们依然维持此前判断,长周期来看,此次汽车的全新换代潮,对头部豪车经销商来说,将会是一次再度腾飞的历史机遇。

结语

最后,在永达汽车股价新高后,还有没有投资机会?我们认为,头部经销商大概率将继续享有β及α收益:

1)在经济复苏及消费换购升级驱动下,豪华车市场大概率仍将继续高位运行;此外,二手车增值税率由2%降低为0.5%,二手车业务发展迎政策契机。

2)公司有望出售低效的汽车金融业务,从而优化财务结构,降低经营风险。

3)传统主机厂即将开启电动化新周期,到今年年底,宝马将推出5款电动车,包括现有的i3、iNext、i4、iX3等,保时捷也将于今年推出纯电Macan,并于明年开始交付。传统品牌的加速电动化,将为经销商带来新一轮的增长机会。

4)永达汽车目前PE(TTM)低于港股经销商均值水准,仍被显著低估。

至此,贪婪还是该恐惧?答案显然已不言自明。