价值投资的崛起与衰落

前两年,网上又火了一项“黑科技”:

仿佛来自宇宙深处的量子波动穿透内心深处,书籍里的知识以一种普通人难以理解的方式,在孩子们的脑袋中深深地扎下根来……

这玩意配上个高大上的名词——“量子波动速读”,顿时吸引了大量人傻钱多的家长,3万、5万的学费连眼都不眨一下。

这个市场就跟传销一样,手握大资金和话语权的大佬们总会搞些击鼓传花的游戏。当然,想忽悠别人,包装的表面功夫还是要做一下的。

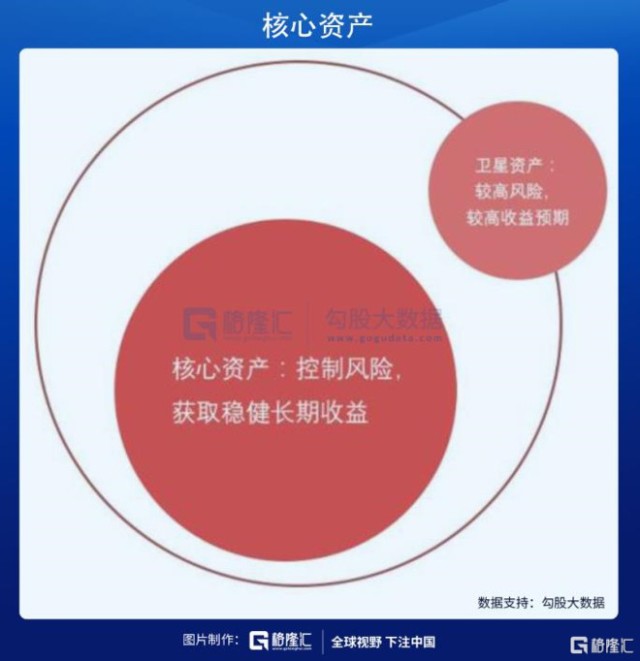

比如,这两年一些暴涨暴跌的“核心资产”。说到底,不过是拿优质公司包装出来的一轮又一轮炒作而已。

1

从价值洼地到要你命3000的茅台

“核心—卫星策略”发轫于1990年,如今早已成为成熟市场上资产配置的主流玩法。但2017年之前,“核心资产”在A股市场并非什么流行词汇,只是个单纯的会计名称,指的是为公司净利润贡献大的核心业务。

2017年5月21日,招商证券发布策略周报《收缩战线,聚焦A股核心资产》,文中对核心资产提出的八大标准,引起了一定的关注。

图片来源:招商证券

同年7月,兴业证券首席策略师张忆东撰写了《核心资产的世界——中国权益资产2017年中期投资策略》一文。此后,“核心资产”一词就成为资本市场的热点词汇,在一次次的传播中不断衍生出新的含义。

到了现在,但凡在这个赌场下注的韭菜,不会扯两句核心资产,一看就不是同道中人,妥妥的新韭菜。

但再好的资产,也经不起资本的追逐,价值洼地总是会随着时间的推移渐渐变成过度炒作。每年20-30%的企业估值可以高达六七十甚至上百倍,即便是价值投资最坚定的拥趸者也会不自觉地抹把汗。

过去10年,茅台的年复合增速在18%左右,而5、6年前它的PE只有20倍左右,PEG长期在1以下,在当时是毫无疑问的优质资产。

但是,3000块的茅台意味着什么,是不到20%的增速、72倍的PE。闹呢?

这两年多来,抱团炒作龙头公司的现象愈发普遍,不管是卖酒的,还是卖药的卖PPT的,只要是被抱团资金光顾的统统冠以“xx茅”的名头,股价越飙涨越吸引人,越贵越有人抢着买——贵,肯定是有理由的。

江湖规矩,出师要有名。高估值自然要有支撑的理由,分析师们出具的意见极具信服力:马太效应、龙头溢价、优质资产荒等等。反正一句话,存在即合理,你觉得不合理说明你的思维没跟上市场的变化。

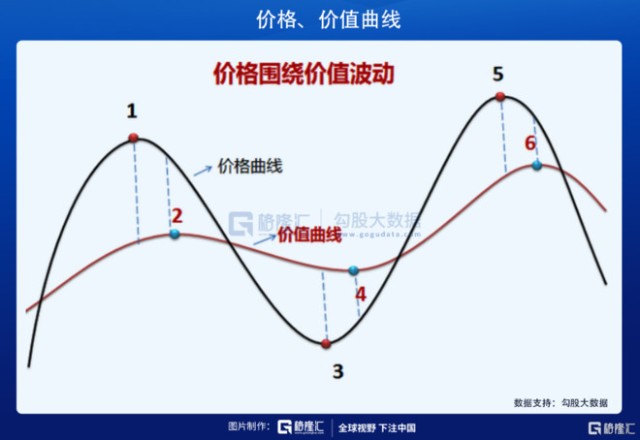

股票的价格总是围绕着公司的内在价值上下波动,偏得太多,就成了泡沫。泡沫越吹越大,总有无以为继的一天。

趁着流动性收紧这波回调,投资者开始正视这些不合理性,挤出泡沫势在必行。

年后抱团股急速下跌,贵州茅台23个交易日已跌去23%,隆基股份跌了35%,爱尔眼科、金龙鱼跌了37%,阳光电源跌了44%……

接下来是企稳还是继续下跌,所有人都在猜,但谁也不知道,预测这种事和算命没有太大区别,我们能做的就是搞清楚现在自己手中拿的是什么牌。

2

你拿的是AA还是27?

投资大师彼得·林奇,曾劝告华尔街投资人和经纪人说:“德州扑克可以教你的东西,比整个华尔街还多。”

坐在牌桌上,你不会去根据下面会发什么牌来下注,而是根据自己手头的牌下注。

如果你的起手牌是一对A,原则上可以接任人牌,在三张牌都没有发的情况下,对手方all in你都不敢接,只能说明你不适合做这个游戏;但是起手是27的时候,原则上你应该直接弃牌,而不是去预测后面会不会发227。

当然,你拿着AA或者弃掉27,接下来可能都会遇到227。怎么办?只能认了,心里不爽但你得接受,至少该做的都没错。

资本市场也是如此。所谓的研究,本质上就是在搞清楚我们手上的牌到底是AA还是27,而不是预测接下来会发哪三张牌,也没那个能力。

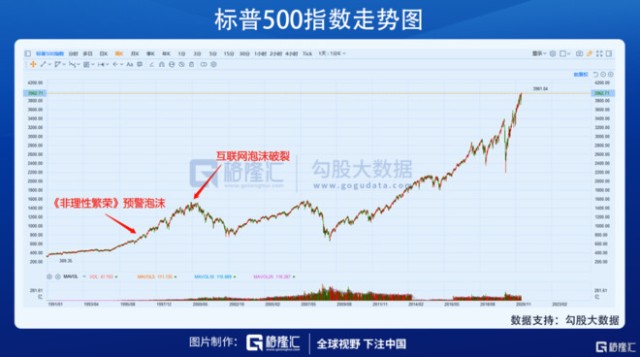

比如说,金融专家可以判断现在的美股市场是一个巨大的泡沫,已经达到了可以写进历史的级别,这是研究各种指标和数据得出的,所以但凡有点水平的都可以拍胸脯保证结论的准确性。但是如果你问什么时候会破,他肯定会模棱两可地告诉你他也不知道。

经济学领域中有本书很出名的书叫《非理性繁荣》,罗伯特·席勒从1996年开始写,花了4年时间完成,2020年3月出版,恰好就在股灾的半年前。

其实书中讲到的现象在1996年就可以证明泡沫要破灭,“非理性”这个词也是这时候提出来的。但是这个市场并不是尤金·法玛假设的那么有效,有泡沫不一定马上就被戳破。

大多数投资者亏钱的原因,在于从没真正知道自己手上拿的是什么牌。

5、6年前拿着这些核心资产,是AA,但是两年前到现在,是越来越差的,年前差不多就是27了。但是市场的氛围和情绪,让人以为自己拿的还是AA。

现在可能好一点,年后一轮急跌,手牌质量差不多回到A7水平,胜率37开的样子。

和前面说的那样,我们没法准确预测下面会接着发什么牌,只是需要搞明白自己是在价值线上还是线下,以及距离目标线大概有多远。

拿隆基股份来说,年前最高56倍的PE已经回落到了37倍左右,结合“十四五”的光伏装机量,券商预测其未来两年的业绩增速大概在28%左右,已经可以看到一定的安全边际。

其他核心资产也仍在价值回归的路上,有的远些,比如56倍的茅台;有的近些,比如32倍的洋河股份。

市场是有惯性的,好公司跌破价值线也不一定会下一秒就掉头向上。配合流动性的收紧,不知道这回杀估值会杀到什么程度,当年周期股的惨烈还历历在目,08年的万科可是从近100倍杀到了10倍PE。

3

没有什么是永恒的,核心资产也难例外

七岁那年,抓住那只蝉,就以为抓住了整个夏天。

这两三年才加入这个赌场的人,在市场一次次的教育下,慢慢地就形成了“要买就买核心资产”的认知,并且坚定地认为这就是未来市场的常态。

明星赛道、稳定成长、优质龙头,还有什么比这更具备投资价值的吗?

以我有限的认知没法判断会不会出现下一股浪潮,但我想说的是抱团核心资产也并非一开始就是如此。

早些时候,周期股才是市场的主流。

2008年之前,我国还处于工业化时代,典型的投资驱动型经济。钢铁、有色、煤炭、化工、建材在当时是A股的5朵金花,周期研究员走路都是鼻孔朝天的那种,中石油的股权也是留给子孙养老的。

当时的人大概也是像现在这样,觉得周期就是投资的真谛。

那时候的消费研究员,只配给周期研究员端茶倒水。2009年年底,申万研究所出了一篇很有名的研报《消费也能进攻》。看题目就知道有多么不受待见,委屈巴巴的,毫无气势。

可你看现在,拥抱消费股已经变成市场的共识,甚至不会有人去质疑它是不是理所当然。

原因很简单,时代变了。2013年,我国第三产业开始起主导作用,经济转向消费驱动型。

到了2015年国家大力推行大众创业、万众创新,以互联网+为代表的创业板迅速崛起,股市就成了中小创的天下。

但没有什么赛道是永恒的,这个市场中唯一不变的是,高估的一定会回落,就像泡沫不管能撑多久,一定会破,当然低估的就不一定会升。

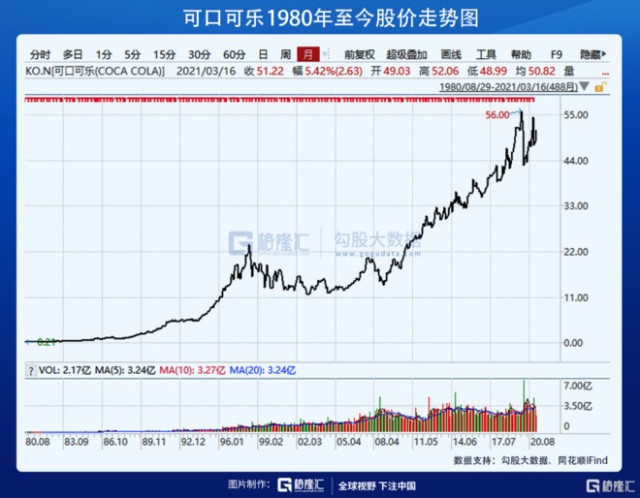

我们现在认为消费股一定是长期赛道,但其实美股中的消费股已经跑不过指数了。股神巴菲特的爱将可口可乐,已经持有了30多年,但是后者真正给他创造超额收益是1988-1998年这十年,从98年到现在为止可口可乐只涨了1倍多一点,远远跑输指数。

茅台的信仰建立起来也不过5年时间,还算不上通过了历史的考验,现在就下结论还为时尚早。

也许有一天,我们也会像习惯了周期股很惨一样,习惯现在的“核心资产”无人问津。

4

结语

以前的周期股、中小创,现在的抱团股,每一次都是从理性到疯狂、从价值到炒作。

资本市场的进化,使得市场聚焦的标的变得越来越优质,但玩法还是熟悉的那一套。

我们说核心资产,这里面选出来的好公司至少在5年10年内都会是好公司,但当其股价严重偏离内在价值时,就不是在做“价值投资”,而是在当接盘侠。

也别忘了,市场风格从来不是一成不变的,说不定哪一天核心资产也被大家弃之如敝履,回头又玩起了周期股,甚至环保研究员也会享受消费研究员双手递过来的茶水。一切皆有可能。

但你可曾见过有镰刀放过韭菜?