美国债券市场全军覆没?别忽略了这些赢家

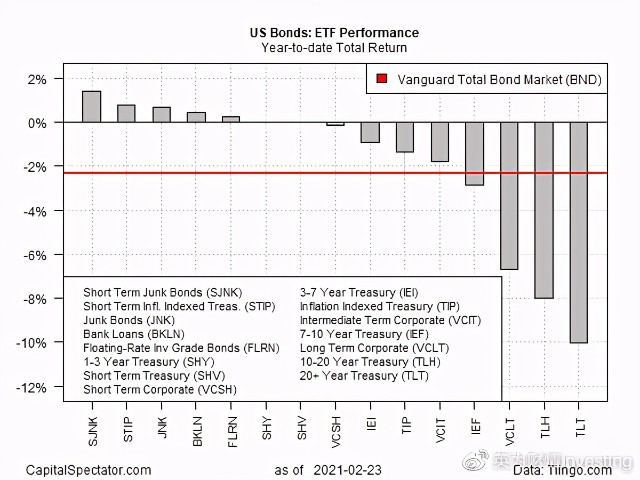

债券市场正因为再通胀预期的升温而饱受蹂躏,或者至少部分资产正受到打击。但是,从截至23日收盘的ETF年内表现来看,在2021年重新洗牌的固定收益市场中,也不乏赢家。

尽管今年美国国债和投资级企业债大跌,但并非所有债券都下滑。从基金列表来看,垃圾债券、短期通胀挂钩美债、银行贷款和浮动利率证券在2021年均录得了微幅上涨。

在众多美国债券ETF中,目前表现领先的是:SPDR彭博巴克莱短期高收益债券ETF(SPDR® Bloomberg Barclays Short Term High Yield Bond ETF (NYSE:SJNK))。截至周二收盘,该ETF的年内涨幅为1.4%。虽然涨幅不大,但也远远好于其他基金:iShares 20年期以上美国国债(iShares 20+ Year Treasury Bond ETF (NASDAQ:TLT))年内迄今已下跌了10.0%。

SPDR® Bloomberg Barclays Short Term High Yield Bond ETF日线图

Vanguard美国债券市场总指数基金ETF(Vanguard Total Bond Market Index Fund ETF Shares (NASDAQ:BND))年内下跌了2.3%。该ETF包含了一系列广泛的美国投资级债券,能够反映美国债券市场整体的走势情况。

美国债券年内收益回报

彭博社报道称,近期通货膨胀预期的变化正促使大型资金管理者对投资组合的侧重作出调整:

“调整的最初迹象已经出现:这些基金公司正在将资金转移到提供浮动利率的贷款和票据中。与大多数支付固定利息的传统债券不同,浮动利率债券的利息会随着基准利率的上升而上升,这有助于保护利息的价值。”

“我们经历了长达35到40年的降息期,这一直是固定收益投资背后的重要支撑,也是股票估值扩张背后的巨大支撑,因此对于以投资为生的我们来说,这一直是一个顺风因素,”管理着1450亿美元企业债的黑石集团全球信贷负责人德怀特·斯科特(Dwight Scott)说,“我认为这个顺风因素已经不存在了,只不过逆风因素还未出现。这就是通货膨胀话题的实质所在。”

如此一来,SPDR®Bloomberg Barclays投资级浮动利率ETF(SPDR® Bloomberg Barclays Investment Grade Floating Rate ETF (NYSE:FLRN))成为了今年迄今为数不多的赢家之一,也就不足为奇了。

SPDR® Bloomberg Barclays Investment Grade Floating Rate ETF日线图

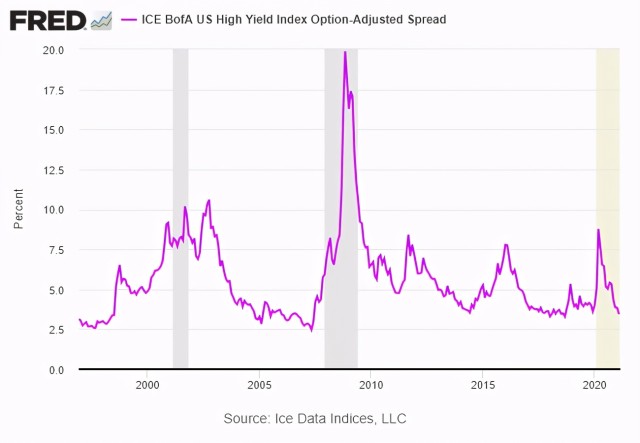

今年,投资浮动利率债券看来极具吸引力。相比之下,垃圾债券的前景则不太乐观。根据美国银行自1996年以来的美国高收益债期权调整后利差数据,当前高收益债的利差约为3.4个百分点,接近创纪录的低点。换句话说,垃圾债市场已经完全定价,在通胀预期升温、利率存在上涨前景的背景下,这将面临风险。

收益利差

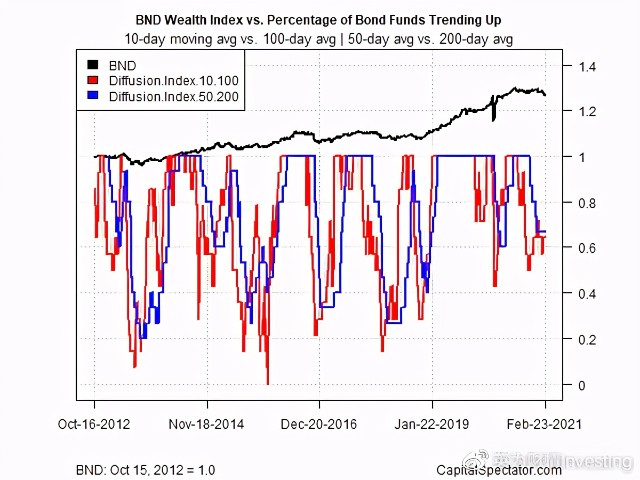

虽然今年固定收益资产的部分领域录得了小幅上涨,但分析上述所有基金的两组移动平均线的动能后可发现,总体上该资产类别仍然承压。第一组移动平均线是10日平均值与100日平均值进行比较,代表了短期趋势行为(下图中的红线)。第二组移动平均线是50日和200日,代表了中期趋势行为(蓝线)。这些指标表明市场情绪已经发生了急剧的变化,虽然从去年秋天开始,这种变化就引起了人们的关注。

BND财富指数Vs.走高的债券基金比例