中国券业大数据出炉:总资产仅为“高盛+大摩+瑞银+野村”37%

财联社(上海,记者 王可)讯,2020年证券行业最全数据出炉,除行业总资产、杠杆率、ROE、信用减值等多项重要数据显著抬升外,券商股权融资额增超3倍,融券余额暴增9倍。

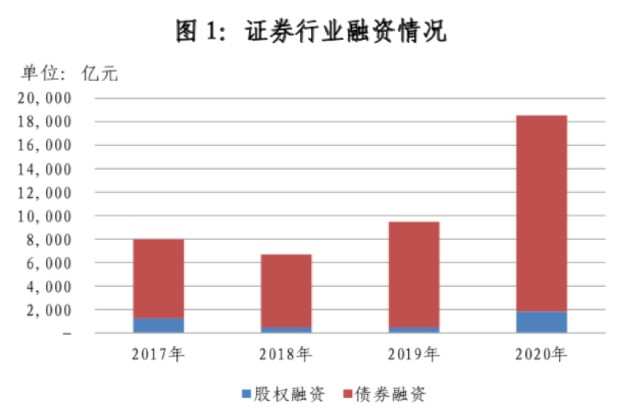

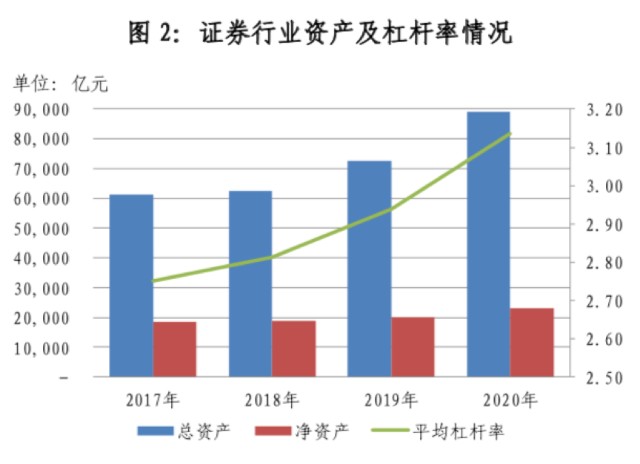

2020年,证券行业发债融资1.67万亿元,同比增加85.04%;40家券商股权融资1812亿元,同比增长3.2倍。截至2020年末,证券公司总资产为8.90万亿元,净资产为2.31万亿元,同比增加22.50%、14.10%;行业平均杠杆率为3.14,较上年末2.94有所提高。

2020年,证券行业初步形成各业务多元化发展格局;场外衍生品业务、融券业务及境外业务等业务规模不断提升。2020年,证券公司场外金融衍生品业务新增名义本金4.76万亿元,同比增长162.41%;年末存量名义本金1.28万亿元,同比增加105.26%。

2020年末两融业务规模1.63万亿元,同比增长57.44%;其中融券余额达到1,298.46亿元,是上年末的近10倍,业务占两融业务总规模的比例从上年末的1.26%提高至2020年末的7.95%,业务规模呈爆发式增长。

截至2020年末,中国证券行业总资产、净资产分别占四家国际同业投行(高盛+大摩+瑞银+野村之和)的36.78%、77.71%;杠杆率3.86远低于上述国际同业投行14.37的平均水平。

从净资产收益率(ROE)来看,中国证券行业的盈利能力也与国际同业投行存在较大差距。2020年国际同业投行的净资产收益率在10%-15%,高于中国证券行业7.28%的平均水平。

证券行业资本实力增厚,净资产收益率提升0.99%

根据中证协数据,2020年证券行业资本实力不断增强,截至当年末,证券公司总资产为8.90万亿元,净资产为2.31万亿元,较上年末分别增加22.50%、14.10%。

2020年,资本市场深化改革持续推进,再融资新规落地,公开发债标准及流程进一步优化,证券公司融资渠道畅通,融资规模显著提高。

2020年,证券公司发行证券公司债及证券公司短期融资券共融资16,735.81亿元,较2019年增加85.04%。2020年证券公司发行公司债券的平均债券利率为3.65%,较上年同期下降0.57个百分点,利率下降有利于证券公司长期负债融资,优化融资结构。2020年证券行业共有40家证券公司通过IPO、增发、配股、增资新设等股权方式融资1,812.30亿元,融资金额是2019年的4.2倍。

截至2020年末,证券公司总资产为8.90万亿元,净资产为2.31万亿元,较上年末分别增加22.50%、14.10%。证券行业2020年末平均杠杆率为3.14,较上年末2.94有所提高,证券行业资本实力持续增强,资产利用能力不断提升。

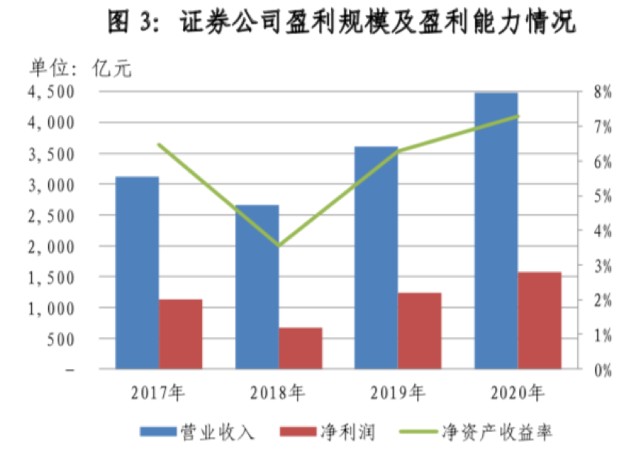

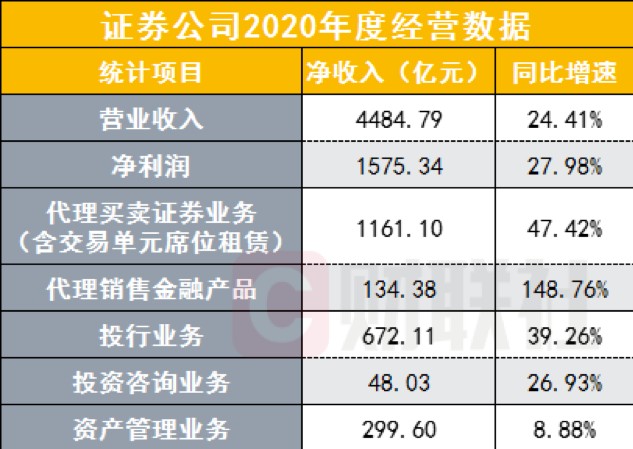

受益于资本市场改革、市场交易活跃等因素,2020年证券行业业绩保持增长趋势。2020年度,138家证券公司实现营业收入4,484.79亿元,同比增长24.41%;实现净利润1,575.34亿元,同比增长27.98%。

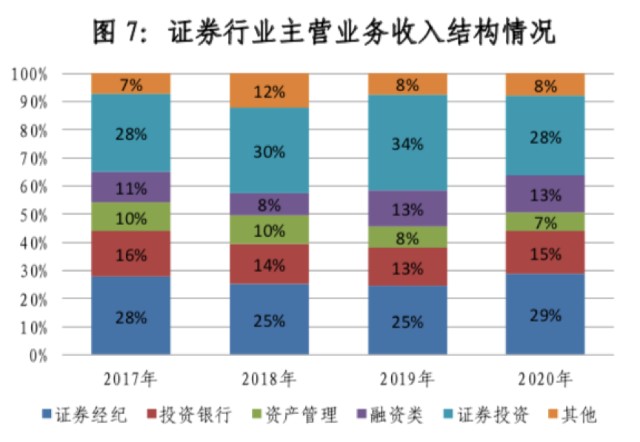

证券行业各业务均实现增长,投行业务与经纪业务成业绩主要驱动力,2020年证券公司实现证券承销与保荐业务净收入590.88亿元,同比增长56.55%,为行业增速最快业务;实现代理买卖业务净收入(含交易单元席位租赁)1,161.10亿元,同比增长47.42%,经纪业务收入占比28.89%,为行业收入占比最大业务。

2020年度证券行业盈利能力显著提高,行业净资产收益率达到7.28%,同比提升0.99个百分点。

投行业务服务实体经济能力持续提升

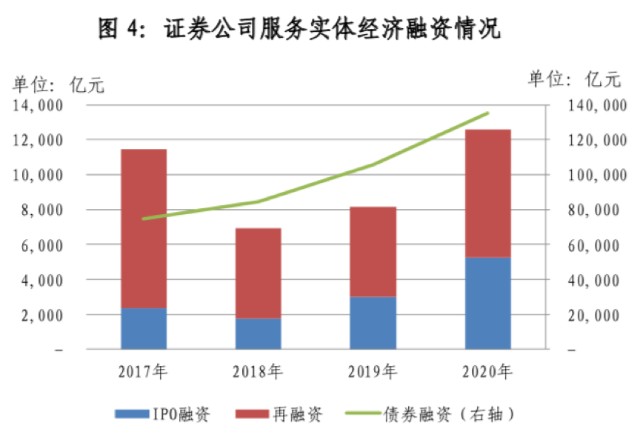

2020年资本市场深化改革持续推进,证券公司充分发挥资本市场中介职能,坚持服务实体经济定位,不断提高投资银行业务水平。2020年度,证券行业服务实体经济通过股票IPO、再融资分别募集5,260.31亿元、7,315.02亿元,同比增加74.69%、41.67%;通过债券融资13.54万亿元,同比增加28.02%,服务实体经济取得显著成效。

2020年新冠疫情爆发后,证券公司发挥投资银行功能优势,便捷直接融资服务,积极促成疫情防控领域企业发行公司债券进行融资。2020年共65家证券公司承销完成“疫情防控债”170只,助力22个省份的142家发行人完成融资1,651.06亿元,证券公司通过资本市场产品工具全面助力实体企业复工复产和经济社会发展。

资管规模下降14.48%,主动管理规模增长27.50%

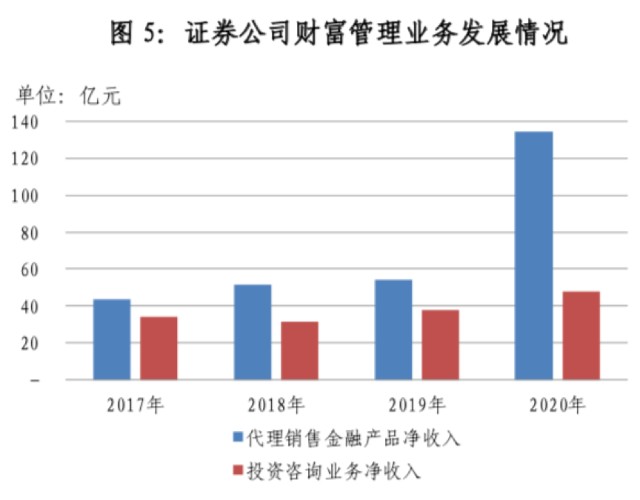

证券公司持续探索差异化发展路径,加快财富管理业务转型,为投资者提供多样化的财富管理服务,证券行业财富管理业务快速发展。2020年,证券公司实现代理销售金融产品净收入134.38亿元,同比增长148.76%;实现投资咨询业务净收入48.03亿元,同比增长26.93%,证券公司服务居民财富管理能力进一步提升,财富管理转型初见成效。

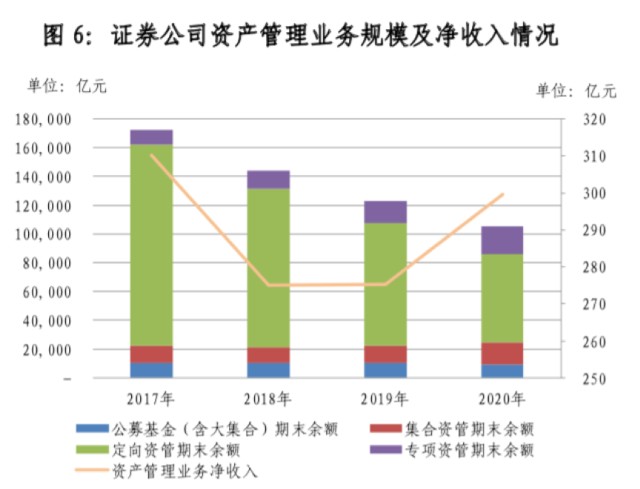

投资产品方面,在资管新规等政策指导下,证券行业资管业务转型立足居民财富管理需求,不断创新产品体系,积极加强主动管理,证券公司通道类资管规模持续压缩,资产管理业务结构进一步优化。

截至2020年末,证券行业资产管理业务规模为10.51万亿元,同比下降14.48%,主要是定向资管规模大幅下降28.12%;代表主动管理的集合资管规模期末余额1.54万亿元,规模同比增长27.50%,资管业务去通道效果显著,业务质量持续提升。2020年,资管业务平均费率为0.29%,同比增加0.06个百分点,全年实现资管业务净收入299.60亿元,同比增长8.88%。

行业集中度稳中有升,差异化成中小券商必然选择

由于规模效应等因素,证券行业集中度稳中有升,从行业资产集中度来看,2020年证券行业总资产前十券商较2019年提高1.39个百分点;净资产较2019年下降0.38个百分点。

根据中证协数据,2020年度,证券行业营业收入及净利润排名前十的证券公司与2019年相同,头部证券公司地位较为稳固。2020年营业收入前十券商为41.86%,与2019年基本持平;净利润前十券商为50.54%,较2019年度下降2.41个百分点。

从业务条线来看,各业务集中度均有不同程度提升。2020年度证券行业经纪业务净收入前十券商占比45.10%,投行业务净收入前十券商占比48.37%,资管业务净收入前十券商占比54.96%,利息净收入前十券商占比46.47%,证券投资业务收入前十券商占比44.93%,较2019年分别变动0.67、3.92、4.40、-1.48、0.74个百分点,头部证券公司在投行、资管业务领域竞争力持续增强。

目前,中国证券行业大、中、小型公司共存,面对实体经济直接融资需求和居民财富管理需要,中小证券公司探索差异化、特色化发展是必然选择。2019-2020年,资本市场改革深化,证券行业业务转型加快,业务空间扩大,为中小证券公司探索差异化发展提供契机。

根据2020年证券公司业绩排名来看,多个整体收入未居于头部的证券公司在投行、资管及财富管理业务排名位居前列,打破了头部证券公司在各个业务条线均处于绝对优势地位的局面。证券公司需要聚焦服务实体经济与财富管理,锻造特色化竞争优势,不断创新产品与服务,才能进一步探索出差异化发展之路。

融券、场外衍生品及境外业务快速发展

2020年证券行业业务结构较为稳定,多元化发展格局初步形成;在传统业务之外,场外衍生品业务、融券业务及境外业务等快速发展,业务规模不断提升,服务范围持续扩大

根据中证协数据,2020年证券经纪(收入占比28.89%)、证券投资(28.16%)、投资银行(14.99%)、融资类(13.31%)及资产管理(6.68%)是行业主营业务。受2020年注册制改革、市场交易活跃度提升等因素影响,经纪业务收入占比同比提高4.25个百分点,成为行业收入贡献第一业务;投行业务收入占比同比提高1.60个百分点,收入占比居行业第三。

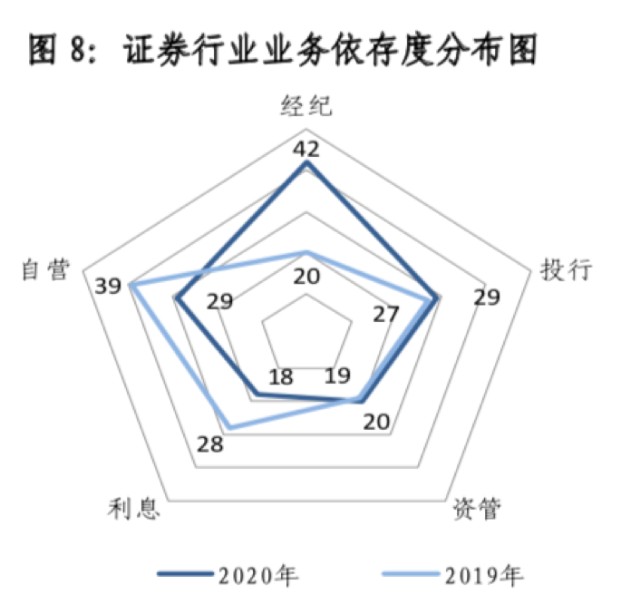

从业务依存度上看,经纪业务、投行业务、资管业务驱动的证券公司数量增多,融资类及自营业务业务依存度是衡量行业中各公司对某业务的依赖程度,证券公司在某一时期收入占比相对较高的业务定义为由该业务驱动。

在传统业务之外,场外衍生品业务、融券业务及境外业务等快速发展,业务规模不断提升,服务范围持续扩大。2020年,证券公司场外金融衍生品(收益互换、场外期权)业务新增名义本金4.76万亿元,较上年新增规模增长162.41%;2020年末场外金融衍生品存量名义本金1.28万亿元,较上年末增加105.26%。

2020年末两融业务融出证券余额达到1,298.46亿元,是上年末的近10倍,业务占两融业务总规模的比例从上年末的1.26%提高至2020年末的7.95%,业务规模呈爆发式增长。

随着资本市场不断深化对外开放,境外机构专业服务能力有所提高。截至2020年末,证券行业共有34家香港子公司。2020年34家香港子公司实现营业收入333.97亿元,同比增长11.06%;实现净利润59.98亿元,同比增长65.12%;子公司整体净利率17.96%,同比提高5.88个百分点,业绩增长显著。

行业风控指标整体稳定

根据中证协数据,2018年以来,为应对股票质押业务市场风险和债券市场波动,证券公司审慎评估各类风险,足额计提金融资产减值准备,做实资产质量,有力防范信用风险。2020年证券行业共发生信用减值损失320.38亿元,同比增加89.18%。

截至2020年末,证券公司融资融券业务规模1.63万亿元,较2019年末增长57.44%;融资融券业务平均维持担保比例314.35%,较2019年末下降8个百分点。截至2020年末,证券公司股票质押业务融出资金规模3,009.21亿元,较2019年末下降30.20%;股票质押业务平均维持担保比例216.41%,同比提升8.74个百分点。

根据中证协数据,2020年6月份,证券公司施行新风控指标计算标准,新标准完善了证券行业新业务及新发展情况的指标体系及计算方法。2020年末,证券行业净资本1.82万亿元,其中核心净资本1.60万亿元,同比分别增加12.10%、12.80%。截至2020年末,行业平均风险覆盖率252.34%(监管≥100%),平均资本杠杆率23.59%(监管≥8%),平均流动性风险覆盖率235.89%(监管≥100%),平均净稳定资金率153.66%(监管≥100%),137家证券公司风控指标优于监管标准,行业流动性指标整体稳定。

与国际同业投行存在较大差距

根据中证协数据,2020年末证券公司总资产、净资产分别同比增加22.50%、14.10%至8.90万亿元、2.31万亿元。但就中国整体金融体系来看,证券行业的资产规模仍然较小,系统重要性明显不足。2020年末,证券行业总资产、净资产分别占金融体系整体的2.57%、7.18%,占比较上年末略微上升,但仍处于较低水平。

与国际同业投行相比,中国证券公司为客户提供全生命周期金融服务的能力不足,最直接的表现就是吸引资产及杠杆运用能力不足。截至2020年末,中国证券行业总资产、净资产分别占四家国际同业投行(高盛集团、摩根士丹利、瑞银集团、 野村控股)的36.78%、77.71%;杠杆率3.86远低于上述国际同业投行14.37的平均水平。

从净资产收益率来看,中国证券行业的盈利能力也与国际同业投行存在较大差距。2020年国际同业投行的净资产收益率在10%-15%,高于我证券行业7.28%的平均水平。提升中国证券行业系统重要性和国际竞争力任重道远。