本周市场关键词:FAANG与美联储

当地时间7月16日,CNN报道称,近期市场最为关注的关键词是:FAANG(脸书、亚马逊、苹果、奈飞和谷歌)和FED,科技股的大涨以及美联储的降息预兆,都令投资者们十分关注。

图片来源:图虫创意

美银美林7月基金经理调查也显示,做多美国国债已成为最拥挤交易,而紧随其后的就是做多美国科技股。但投资公司Exponential ETFs首席执行官Phil Bak认为,由于过多的市场投资者将目光投放到了科技股领域,风险也开始不断的加大。

与此同时,近期美联储的降息预期一再挑拨着市场的神经。路透社在7月17日的报道中称,美联储将于本月稍晚时候实施10年来的首次降息,同时美联储的决策者已经在本周二就降息25个基点还是50个基点开始争论不休。

投资者需“系好安全带”

本周可以算是FAANG的大事件周了,FAANG们出席国会山的听证会成为了市场的焦点。

今年,纳斯达克指数一路高歌,上涨了近25%,其中科技股备受宠爱,市值也是一路涨涨涨。

但从上个月开始,美国监管部门对谷歌、苹果、Facebook、亚马逊等大型科技公司展开了反垄断调查。与此同时,欧洲方面针对信息泄露问题,不断对这些科技巨头开出罚单。

正如Phil Bak此前分析的那样,科技股可能正在承受风险。美东时间7月16日,纳斯达克指数下跌了0.43%,标普500以及道指也出现了小幅下跌,其中,科技股股价集体下挫。

此外,本周不少公司将会发布第二季度财报。分析人士预警,这将成为科技股股价动荡的根本因素,并提醒投资者“系好安全带”。

Bleakley Advisory Group首席投资官布克瓦(Peter Boockvar)表示:“如果二季报数据不符合市场预期,市场将更加动荡。无论如何,由于贸易不确定性和经济增长放缓,以及股市处于创纪录高位,财报季将比以往更容易成为雷区。现在没有多少犯错的空间了。”

值得注意的是,根据金融数据公司FactSet的统计数据,标普500强中已发布二季度每股收益(EPS)指引的114家企业中,有77%(即87家企业)给出了负面预测。这是自2006年开始记录企业财报预测以来第二差的数据。

从FactSet发布的数据来看,截至7月8日,分析师预计第二季度企业EPS将同比下降2.6%。若该预测成真,将是标普500强企业在过去三年内首次连续两个季度出现同比收益下降。

降25还是50

美联储主席鲍威尔当地时间7月16日在巴黎发表讲话时重申,将“采取适当行动”,以保持美国经济扩张。鲍威尔称,即使经济继续“稳健”增长,帮助维持“就业市场强劲”,但通胀低于美联储目标以及一系列“不确定性”,让市场难以对经济前景抱有乐观与信心。

鲍威尔的讲话被认为是美联储释放“鸽派”信号,降息或箭在弦上。

而在路透社7月17日的报道中,更是直接确定了美联储降息的可能性,甚至摆出论据开始讨论这次美联储降息是降25个基点还是50个基点。

一直对降息持反对态度的达拉斯联储总裁柯普朗认为,当前“战术性”地下调25个基点或已足以应对风险。柯普朗表示,“如果采取行动是恰当的,对我来说,这么做的最好理由就是曲线的形状。”

所谓“曲线的形状”,是指债券收益率曲线“倒挂”,而通常收益率曲线倒挂被认为是经济衰退的警告信号。

芝加哥联储总裁埃文斯则认为,“如果要推高通胀率,则需在年底前降息50个基点,并且尽快实施这一举措将让通胀得到更快地上升。”

事实上,埃文斯希望通过降息提升通胀的原因是,自2012年美国将2%设定为通胀目标之后,就一直未能企及。

两位地方联储总裁提出了各不相同的策略,意味着最终的决定可能取决于决策官员想达到什么目的:仅仅是为了防范全球经济中正在出现的、且债市已有所预示的风险,还是来一次强烈刺激,以提振美国的通胀。

在有关降25还是50个基点这一问题上,彭博社专栏作家Jim Bianco在其文章中称,美联储如果只下调25个基点是不够的,并不能解决美国正面临的经济衰退的风险,50个基点更具合理性。同时,他还批评美联储对经济增长放缓表现出的一直是反应迟缓的状态。

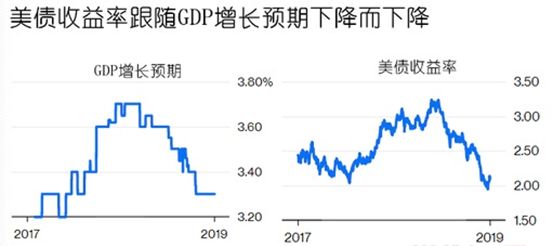

其次,Jim Bianco还强调,10年期美国国债收益率与全球GDP增长的趋势呈正相关状态。不可否认的是,世界经济增长放缓的主要原因来自美国以外的国家,许多主权债务市场的债券收益率远低于美国,有时甚至低于零。这些超低收益率与当前美联储设定的2.25%-2.5%的政策利率目标区间形成了鲜明对比,而且这种不一致的程度是前所未有的。

图片来源:彭博社

基于以上两点,Jim Bianco认为,“当前的利率是一个异常值,收益率曲线和市场定价都表明利率需要被修正。美联储越早解决这个问题,效果就越好。”

记者 张者昂