铜的超级行情,还能疯多久?

01

大宗商品的超级大牛市还在路上。

LME铜继上周五大涨4.5%之后,今日一度暴涨4%,期货盘中价格摸高至9269.5美元,离历史最高位的10190美元仅仅只有10%左右的空间了。要知道,2月以来,LME铜已经累计上涨17%,涨幅令人诧异。

(LME铜期货走势图,来源:Wind)

沪铜方面,今日跳空高开,直接6%封板,亮瞎众多期货投资者的双眼。要知道,最近8个交易日,沪铜已经累计攀升18%,价格来到了67370元/吨,创下近10年新高。

对于做多交易者而言,这波行情表现简直酸爽得不行,因期货是保证金交易,自带几倍杠杆,拿稳这段时间或已赚取翻倍的回报率了。

不仅仅是铜,有色产业链还有沪镍、沪铝、沪锡等都疯狂大涨。当然,还包括原油为首的化工产业链也都疯了。

(期货表现,来源:Wind)

大宗商品市场的火爆,在A股市场也有所反应。其中,大宗商品ETF、有色金属ETF、资源ETF均有非常漂亮的行情,数十家个股逆势涨停。其中,紫金矿业一度涨停,6个交易日暴涨50%。

(相关行业ETF表现,来源:Wind)

在港股市场也一样,有色金属板块也疯了。其中,江西铜业股份、中国铝业大涨逾15%,鞍钢股份、五矿资源大涨超10%。

(港股有色板块表现,来源:Wind)

02

当前,以铜为首的大宗商品,涨势异常凶猛,市场究竟在交易什么?最主要的逻辑是全球经济复苏。

去年3月,新冠疫情被控制住之后,中国经济在Q2季度便开启了强势复苏之路,最终全年GDP增速为2.3%,成为全球唯一一个保持正增长的国家。

而海外,尤其是欧美国家的经济复苏则比中国要慢一个节拍,差不多是两个季度。当前,随着疫苗接种的铺开,欧美疫情控制已出现拐点。

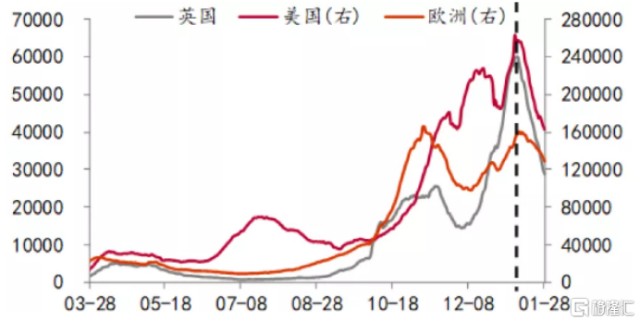

据数据显示,美国每日新增病例在1月中旬到达25万例以上后开始锐减,2月中旬已降至10万例以下并继续回落。欧洲也一样,其中英国每日确诊数字降至峰值的六分之一。

(欧美疫情单日新增走势图,来源:机构)

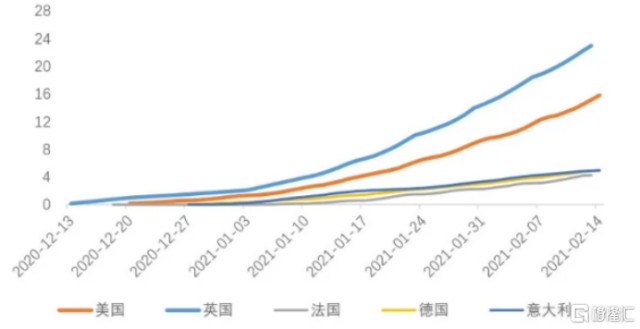

欧美疫情缓和,源于持续的封锁管控以及疫苗接种的铺开。据统计,美国当前疫苗接种速度已经超过150万/天,接种比例超过15%。粗略估算,如果接种速度提升至200万,二季度末就可以实现覆盖70%人口的目标。此前预测2021年底达到群体免疫的时间点提前到2021年6月份之前是大概率事件,乐观情形下可能提前到4月份。

(每百人新冠疫苗接种量,来源:天风)

全球疫情控制初现曙光,欧美经济重启有望早于市场预期。并且,从最新数据来看,全球经济复苏已经在路上。

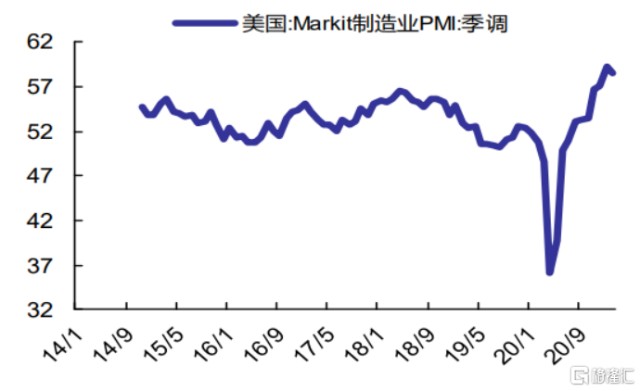

1月全球制造业PMI为53.5,前值为53.8。其中,欧元区2月制造业PMI初值为57.7,前值为54.8。美国2月制造业PMI初值为58.5,前值为59.2。此外,美国1月失业率为6.3%,预期6.7%,前值6.7%,创2020年3月以来新低。

(美国Markit制造业PMI,来源:安信证券)

此外,欧美大规模经济刺激计划还在路上。其中,美国规模高达1.9万亿美元的救助计划目前正在国会审议,或将近期推出。欧洲方面,欧央行会议纪要释放的持续宽松信号和刺激经济的决心依旧很大。

总之,全球经济2021年复苏已经成为市场共识,这是铜为代表的大宗商品近来大幅暴涨的重要逻辑。

市场预期欧美经济处于复苏周期之中,代表着需求大幅回暖,但供给端却出现了问题。

2020年,全球精炼铜产量为2394万吨,较去年同期增加2%。而全球需求为2533万吨,相当于供应缺口达到139.1万吨,而2019年全年供应缺口仅为38.3万吨。

2020年,全球第二大铜产国——秘鲁产能仅为215万吨,大幅下降12.5%,主要是因为疫情肆掠,进而被管控封锁,又叠加去年3-5月大幅裁员。另外,秘鲁卫生紧急状态原定于今年3月6日到期,但疫情仍然不乐观,后延长至9月2日。不过,此次延长对于2021年铜产能的影响要明显低于2020年。

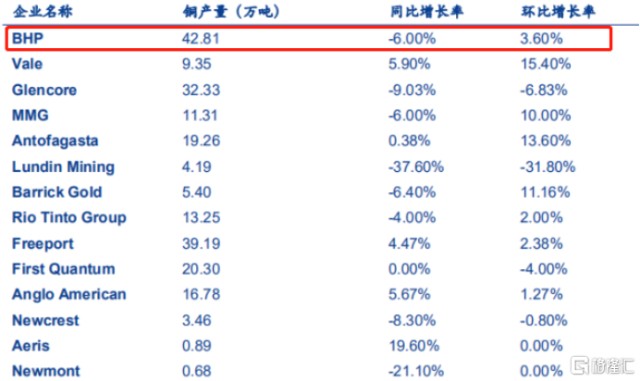

具体到企业上看,全球最大铜企——BHP(必和必拓)去年Q4铜产能为42.81万吨,环比小幅增长3.6%,同比仍然下滑6%。不过,该公司近期表示,预计在其斯宾塞(Spence)铜矿扩张后的12个月内达到全部产能,至少在2026年之前将达到30万吨/年的产量。

(2020Q4部分铜企铜产能,来源:我的有色)

高盛最新研报表示,全球铜市正面临十年来最大的供应短缺,未来几个月铜有“很高的风险”陷入供应赤字状态。

市场预期全球经济进入大复苏周期,叠加产业供需失衡,这是市场交易做多大宗商品(含铜)的主要逻辑。

03

十年大周期,上一轮铜商品超级牛市还是2009年初——2011年初。那一波行情,铜价从2008年末最低价的2825美元/吨,直线飙升至历史最高价的10190美元/吨。两年时间,铜价大幅暴涨260%,非常之夸张。

(上一轮铜商品牛市,来源:Wind)

这一波行情恰恰也是经历2008年次贷危机之后才发生的。当年,为了应对金融海啸,美联储采取非常激进的应对措施:

一年时间里连续10次降息,将联邦基金利率降至零附近;同时,通过3轮QE和一次扭转操作(OT),大幅扩张资产负债表。到了2015年10月,美联储总资产已经高达45497亿美元,较2008年9月10日(雷曼倒闭当周的周三)扩张了3.73倍,即“放水”3.3万亿美元。

而去年3月的新冠疫情危机,美联储放水规模还要比2008年严重得多。很快将联邦利率降低至0,另短短3个月内,美联储的资产负债表就扩表了3万亿美元,并承诺无限QE,兜底流动性。另外,2万亿+9000亿美元的财政刺激子弹已打出,后面还有1.9万亿子弹已经上膛……

(美联储资产负债表走势图,来源:经济网)

美联储强行通过海量的货币放水,来挽救美国经济与金融市场。这亦是去年3月底以来,铜开启本轮超级牛市的重要逻辑之一。

当前,国际铜价已经飙升至9100美元以上。那么问题来了,这一轮铜期货行情走完了吗?

在我看来,还有一定的空间。

上周三晚间,美联储公布了1月议息会议纪要,联邦市场委员会在此次会议上重申,美国经济还“远未”达到目标,美联储将在未来继续保持宽松政策。

虽然,近期通胀预期有些上行,且10年期美国国债率已经攀升至1.367%的高位,毕竟去年疫情爆发之前。这可能导致美联储进行提前加息,但这是中长期逻辑。而期货市场是反应当下以及未来几个月的预期,不能把长期逻辑变化来指导当下的投资交易。

(美10年期国债收益率走势图,来源:Wind)

美联储依旧高调放水,完全还没有要收水的意思,那么铜商品的货币层面的逻辑没有走坏。并且,前文提到的全球经济复苏以及供需层面失衡仍然是主要矛盾。

所以,此次铜价仍有上涨空间,涨破历史最高点的概率会比较大,虽然短期会有交易拥挤,可能会出现一些回撤,但跌下来说不定也是机会,但比较明确的是,当前铜已经走到牛市的中后期了。

04

基于以上分析与判断,国际定价的铜可能还有一定的上涨空间。那么,有色相关行业的ETF、股票还有一些投资机会,尽管已经涨幅不小了。

同时,我们要密切关注美联储,注意防范风险。因为大宗商品快速上行,通胀起来较快,是有压力迫使美联储进行货币转向的。在当地时间2月20日,美国前财长萨默斯(Larry Summers)在接受媒体采访时警告称,美联储可能会被迫早于市场预期实施加息,他认为很可能在明年(2022年)年底前就会采取加息行动。

不过,在音乐停之前,顺应市场做多趋势,还能捞一捞。