又见“萝卜章”!闽兴医药逾22亿应收账款“埋雷”,数家信托公司中招

又见应收账款“萝卜章”!

这一次,是福建省闽兴医药有限公司(下称“闽兴医药”)涉嫌伪造福建医科大学附属协和医院(下称“福建协和医院”)公章,自行虚构材料和应收账款等,骗取多家信托公司款项。

7月16日,福建协和医院办工作人员对《国际金融报》记者明确表示,与闽兴医药之间不存在高达亿元的应收账款,实际上在闽兴医药的采购总额仅为147.2万元,现在仅仅欠他们21620元。

“之所以有谣传应收账款高达亿元,是因为闽兴医药伪造医院印章,自行虚构其他材料和应收账款等,骗取信托公司款项,构成合同诈骗罪,医院已经就伪造公章的事宜报案,并且已经立案,接下来就交给公安机关处理。”该工作人员表示。

记者注意到,多家信托公司曾以闽兴医药对福建协和医院的应收账款为底层资产发行过信托产品。

不久前,“诺亚财富旗下歌斐资产34亿踩雷承兴国际”将供应链金融推向风口浪尖,如今再次曝出的“萝卜章”事件使业界不得不深思供应链金融背后的风控问题。

近日,银保监会向各大银行、保险公司下发了《中国银保监会办公厅关于推动供应链金融服务实体经济的指导意见》,要求银行保险机构依托供应链核心企业,基于核心企业与上下游链条企业之间的真实交易,整合物流、信息流、资金流等各类信息,为供应链上下游链条企业提供融资、结算、现金管理等一揽子综合金融服务。

1闽兴医药或涉“萝卜章”

闽兴医药爆雷一事,要从中原证券管理的两款资管产品到期无法正常兑付说起。

7月11日晚间,中原证券发布公告,对旗下两款产品“联盟17号集合资产管理计划”(下称“联盟17号”)和“中京1号集合资产管理计划”(下称“中京1号”)相关情况进行了说明。

上述两款产品均牵涉到闽兴医药,皆用于闽兴医药对福建医科大学附属协和医院的应收账款融资。作为融资方的闽兴医药承担差额补足义务,实控人夏薛雯提供连带责任保证担保。

其中,联盟17号成立规模5984万元,成立于2017年12月8日,2019年4月24日到期;中京1号成立规模18165万元,成立于2018年2月5日,2019年5月7日到期。合计募资逾2.4亿元。

中原证券表示,公司在对上述资管产品进行后续管理的过程中,发现存在融资人不能按期偿还本息的风险。在风险排查过程中,公司取得融资人提供虚假文件的证据并据此向公安机关报案,公安机关已于2019年5月4日立案侦查,目前侦查工作正在依法推进。

中原证券也指出,上述资管产品相关文件中不存在保本保收益条款,公司自有资金并未参与设立上述资管产品。

记者注意到,涉及到闽兴医药应收账款融资的金融机构不止中原证券一家。爱建信托、国联信托、中航信托、中粮信托等都曾以闽兴医药对福建协和医院的应收账款为底层资产发行过信托产品。

中航信托曾发集合资金信托计划用于受让华药商业保理(深圳)有限公司持有的应收“福建医科大学附属协和医院”账款收益权,向福建省闽兴医药有限公司支付保理款,比如天启[2018]65号特米科技供应链金融集合资金信托计划B类9期。

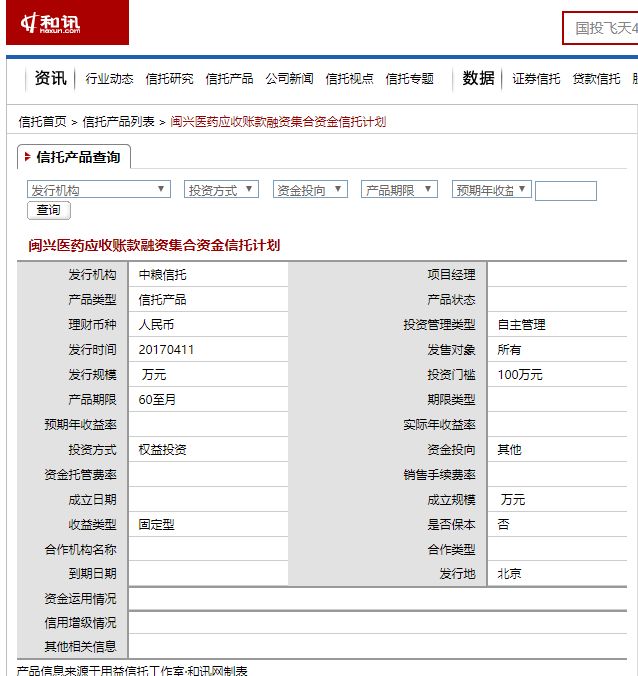

中粮信托也曾于2017年4月11日发行闽兴医药应收账款融资集合资金信托计划,产品期限60个月。

国联信托此前成立的创富18024号集合资金信托计划第一期和第二期也与闽兴医药对福建协和医院的应收账款有关。

据媒体披露,闽兴医药作为担保方的应收账款转让交易超过8笔(其中1笔已注销),平均每笔应收账款转让规模从2亿元至4亿元不等,上述应收账款合计规模已高达22.68亿元,若包括已注销部分登记,则高达26.76亿元。

2已有信托公司报案

目前,闽兴医药被曝合同诈骗,所涉及的多家信托公司也纷纷作出回应。

记者致电中航信托,相关客服工作人员告诉《国际金融报》记者,目前公司已经在公安系统报案。对于本金和收益的安全,该工作人员表示,还没到期的相关项目不能做保证,但同样一个项目,分批成立的计划中,这两天到期的项目都兑付了。

该工作人员表示,这对中航信托来说也会有一定程度的损失,目前已经报案,公司方面肯定会采取相应措施,重视相关问题,有最新的动态会向投资者公布。

某三方机构代销人员李华(化名)告诉《国际金融报》记者,中航信托这个项目,对于客户这端的兑付应该没太大问题,中航信托自己会解决这个问题,比如采取受益权转让等方式。

记者注意到,国联信托也已经采取相关法律措施,向法院提出财产保全申请。

中国裁判文书网信息显示,国联信托于2019年5月13日向江苏省无锡市中级人民法院提出诉前财产保全的申请,请求冻结被申请人福建医科大学附属协和医院、福建省闽兴医药有限公司银行存款3.6亿元或查封、扣押其他等值财产。

根据国联信托已经提供的财产线索,其中有福建省闽兴医药有限公司对福建医科大学附属协和医院、福建省肿瘤医院、福建省立医院、福建医科大学附属第一医院、中国人民武装警察部队福建省总队医院的应收款债权。

另外,爱建信托方面则表示,曾于2016年12月13日设立“福建协和医院3号应收账款财产权信托计划”,信托规模为35052.43万元,信托期限为24个月,信托资金使用人为闽兴医药。“该信托计划已根据相关信托协议,于2018年10月19日终止,本金及收益已向该信托计划受益人兑付完毕。目前,爱建信托与闽兴医药无存续业务和其它业务”。

对于中粮信托和闽兴医药应收账款相关的信托计划,《国际金融报》记者试图从熟悉该项目的人士处了解具体情况,但对方表示,无法向非投资者透露相关信息。

天眼查信息显示,闽兴医药于1994年7月30日在福建省工商行政管理局登记成立,法定代表人夏薛雯,注册资本5亿元,公司经营范围包括中药、西药、医疗用品及器材等。

据相关媒体报道,福建协和医院方面透露,闽兴医药实控人夏薛雯目前已被福州市公安局刑事拘留。

记者注意到,夏薛雯同时是中恒金融控股(深圳)有限公司的法人(持股90%)、深圳亚洲联合互联网金融服务有限公司的实控人,还在壹号金融控股(深圳)有限公司担任监事。

3供应链金融风控引关注

值得一提的是,就在不久前,诺亚财富旗下歌斐资产踩雷事件将供应链金融推向了风口浪尖。随着供应链金融产品多次爆发风险,应收账款融资过程中的凭证难辨真假,也引起人们对其背后风控问题的关注。

五道口供应链研究院院长鲁顺在接受相关媒体采访时表示,很多供应链金融的风险,都是因为多方勾结的道德风险产生。要防范风险,首先要了解供应链,其次要参与供应链进行端到端的控制。很多金融机构自身不进入供应链里,所以根本无法识别交易的真实性,出现风险的可能性较大。

用益信托研究员喻智告诉《国际金融报》记者,现阶段参与供应链金融业务的机构多种多样,有银行、保理公司、小贷公司、融资担保公司、信托公司等。各家机构的风控能力参差不齐,且各行业信息化建设程度不一,金融机构对部分融资方可能挪用融资款的行为并不能完全有效地监控。

苏宁金融研究院高级研究员陈嘉宁对《国际金融报》记者分析,供应链金融主要还是看核心企业的增信,以及核心资产的抵质押。只要增信真实有效,风险可控,融资款的用途一般没有太多控制,毕竟放款资金在对方手上,一般难以控制。

“不管是信托公司还是保理公司做供应链金融,核心风险控制在于应收账款确权和中证登登记,前者保证应收账款真实有效,后者谨防多次转让,保证应收账款转让唯一。”麻袋研究院高级研究员王诗强在接受《国际金融报》记者采访时表示,此外,可以通过控制还款账户来保证一旦核心企业还款,立马转走。最后还有对于核心企业还款能力和还款意愿的判断。如果能做好以上几点,供应链金融业务的风险就能得到有效控制。

“其中最大的风控难点在于应收账款确权,这个需要核心企业配合,否则无法保证应收账款的真实性。”王诗强补充称。

喻智指出,风险的防控主要是解决信息不对称的问题,难点在于信息数据与服务的不对称、不透明,信托公司要求对商品及服务等有更高的信息与数据透明度,需要对商品及交易的起源、流向、真伪、批文、企业信用等进行确认。

有分析认为,金融科技的发展可以为金融机构供应链金融方面的业务带来突破,区块链或许能解决应收账款凭证真实性的问题。

对此,陈嘉宁指出,随着包括区块链在内的金融科技引入,信托公司可以更加高效、便捷、真实确定供应链关系,实现更加有效的业务开展。

喻智分析,金融科技对供应链金融业务有很大的作用:一是降低业务成本,提升服务能力,增加业务体量;二是提升风控能力。“信托公司需要依托金融科技打造一个多元、多边、互联互通的信息管理系统,用以打破信息壁垒,可以对大量的交易信息进行准确、真实的反馈,并协助实现动产抵质押和追踪质权所有权的流动,进而实现企业及产业的数据沉淀和信用体系建设”。

不过,鲁顺也指出,虽然区块链能够解决一部分风险,但鉴于供应链的问题不少是由于道德风险产生的,仅靠区块链还远远不够。