中国出海智能小家电VeSync,能值多少钱?

01

敲黑板

爆款产品促进品牌知名度提升,“宅经济”推高出货量,与亚马逊的合作升温降低销售成本。多项利好的合力之下,VeSync的业绩前景乐观;

VeSync商业模式介于小米和小熊之间,经营现金流反映其商业模式的盈利能力良好;

风险:虽然“宅经济”利好,但终会消退;疫情之下仍存在经营、汇率风险;对单一销售渠道依赖过大。

以5000美金借款起家的中国智能小家电品牌VeSync,在欧美市场玩出了一套花样。依靠中国供应链的低成本、欧美小家电和电商市场的高增长、全球最大网购平台亚马逊的密切合作,VeSync实现了业绩的快速拉升。

在二级市场,自12月18日在港交所上市以来,VeSync股价走出了一波名创优品的走势——先是较发行价大幅上涨近1倍到10.48港元,接着立即跳水24%到8港元,然而在后续的交易日大起大落反映了打新的情绪减退后,其股价也在总体震荡上行之中来到了发行价的1.5倍。

智能小家电行业在中国也是个不错的赛道。在过去的2020年,小熊电器的股价上行了115%,小米的股价则增长了超过200%。随着中国年轻一代的消费能力逐步成型,以及5G技术支持下的IoT等新玩法被市场接纳,主打线上渠道和爆款智能小家电的品牌,在过去的一年里展现出强劲的增长动能。

VeSync如今在做的,与小熊和小米有些类似。

只不过,目前VeSync的用户和在线设备基数,相对于如日中天的小米IoT帝国来说仍然非常小,美国市场的小家电市场竞争激烈,集中度较低。另外就是智能家电的玩法在美国的前景仍然是一个未知数。

那么问题就来了,如果要将中国智能小家电的模式搬迁到美国,VeSync这只备受争议的股票,未来蕴含怎样的机会呢?

02

从高瓴的投资说起

Vesync的IPO引入了三个基石投资者,合共认购9466万美元股份,占总股本的比例高达51.2%。其中高瓴资本认购9828.6万股,占比35%以上;而Meridian Future及Orchid China and LMA SPC则分别认购2000万美元及1000万美元股份。

熟悉投资市场的朋友,都知道这个市场有一种效应叫做“高瓴效应”——得到高瓴注资的绝大多数公司股票,都能在后市的中短期甚至长期内拥有良好的表现。

而推动“高瓴效应”自我验证的核心,是高瓴资本的投资风格及其独到的投资眼光。

“做时间的朋友”是高瓴创始人张磊常挂在嘴边的一句话。高瓴资本更为看重长期价值投资逻辑,一旦看好一家公司,会通过旗下基金多次加仓甚至重仓持有,甚至在天使投资阶段就开始参与企业的成长。在这方面,去年的医药股和拼多多、哔哩哔哩、蓝月亮、宁德时代等个股的飞涨已经能够代言,无需赘述。

那么VeSync这家公司究竟是不是“时间的朋友”呢?从公司以往的成绩上看,还挺像。

VeSync内部制定的发展路径是从小家电1.0,到智能家电2.0,再到智能家居3.0。

VeSync旗下共有三大品牌,Etekcity、Levoit、Cosori。从11年前通过Etekcity厨房秤打入美国小家电市场,VeSync如今在亚马逊上的Corosi厨房家电和Levoit空气净化器如今已经打造出亚马逊平台上的爆款。因此从产品角度看,公司处在2.0向3.0时代转型的阶段。

从竞争格局上看,公司目前成绩也可圈可点。公司截至2019年在亚马逊平台上的小家电零售商中,营收排名第三;在全部线上渠道的小家电零售商中排名第五,已经占有3.8%的市场份额。

来自美国的营收目前占公司总营收的76.6%。然而美国白电行业市场集中度较低,本土品牌优势较为明显。主要原因在于美国白电销售渠道层级较少且议价能力强,形成买断式销售模式;从渠道结构上看,美国家电零售商占据主要渠道份额,且结构较为稳定。

从业绩面上看,2017~2019年公司营收年复合增长率43.26%,净利润年复合增长率15.52%。截至2020Q3,公司营收已经达到2019FY的75.18%,净利润达到352.81%。

公司2020Q3经营活动现金流较2019FY由负转正,绝对值提升了300多万美元,而投资活动和融资活动在2020Q3为负数,其中融资活动现金流净额为-163.75万美元,也就意味着公司摆脱了对融资的依赖。

03

未来盈利能力如何

如果用目前的经营溢利来计算公司的估值,那么以目前公司大约150亿港元的市值来说,公司的PE估值已经达到了70倍。但如果用动态的眼光进行估值,那么就需要看到这家公司在未来盈利的增长空间。

公司在2020年的业绩表现,可以为公司2020FY财报出炉之后的估值水平提供一定的参考。截至2020Q3公司净利润占全年的31%,而2020Q3的净利润为224.81万美元,按照同样的比例计算,公司2020FY的净利润可能会达到7251.94万美元。

而鉴于下面这些利好的共同作用,预计公司2020H2~2021H1的表现,将大概率好于当前。

地利:押注高增长率的赛道

公司利润的增长与选择的赛道有关。电商、智能小家电和IoT作为近年在全球增长强劲的赛道,其年复合增长显然不会保持在此前的水平。

VeSync是一家在欧美等发达国家市场经营小家电零售的经营主体,而应收的近80%都由美国市场贡献。因此,如果保守估计公司的竞争力在短期之内不会较竞争对手出现太大波动的话,公司利润的进一步增长,势必会与美国电商、小家电、IoT市场的增长基本保持同步。

美国是全球最大的电子商务市场之一,2015~2019年美国电子商务市场的市场规模由约3,804亿美元增加至约6,595亿美元,复合年增长率为14.7%;美国小家电市场稳定增长,复合年增长率为4.6%;预计全球IoT市场规模年复合增长12.7%。

天时:系统性风险下的机遇

但上述增长率预测,没有将系统性风险的中长期因素考虑在内。

目前全球基本除了中国市场之外,都在忙于应对新一波疫情的冲击,目前为止没有明显的延缓迹象。尽管新冠肺炎疫苗已经上市并在全球范围内逐渐铺开,但面对变异病毒的保护率和部分国家政府在面对疫情时的管控不力等情况,中长期内防疫形势不容乐观。

疫情之下,美国许多公司选择让员工居家办公,从而利好智能家电等“宅经济”。举个栗子。新冠肺炎疫情期间,阿里旗下跨境零售电商平台速卖通在西班牙和意大利的访问量同比增长了20%和14%。咖啡机成为“宅家”热卖品类之一,国产咖啡机品牌Hibrew在疫情期间取得良好战绩,2020年4月的销售额逆势上涨近100%。

空气净化也是疫情期间的刚需之一。阿里巴巴数据显示,2020年4月起,中国空气净化器出口数量和金额连续8个月实现同比增长。2020年前4~11月,空气净化器累计出口订单同比增长783%,给你GMV同比增长927%。

美国候任总统拜登也呼吁进一步加强对疫情的贯通。因此不排除在2020Q9~2021FY,VeSync营收进一步加速增长的可能性。

人和:与销售渠道的合作无间

公司的另一利好则来源于与亚马逊电商平台之间不断密切的合作关系。

VeSync从2011年开始,成为亚马逊的“Seller Central”计划下的“亚马逊供应商”,相对应的概念是淘宝上的B2C店铺。2017年,公司又被亚马逊邀请加入“Vendor Central”计划(以下简称VC),产品被列入亚马逊B2B供应链,相对应的概念是“京东自营”品牌。

VC是Amazon公司重量级的供应商系统,其功能之齐全可与沃尔玛的供应商系统(Retaillink)媲美。在该计划之下,除了店铺年费的减免之外,商家还能享受更大力度的平台推广服务,此外如果商品从亚马逊的仓库发货,将有平台承担运费和处理费,提高经营毛利率。

作为“亚马逊自营”平台,VC的准入门槛较高,而且目前已经暂停接收新供应商入驻。这意味着在一段时间内,将不会新的对手在销售渠道上,与VeSync来到同一起跑线上。这是VeSync在销售渠道上的护城河。

但是上述利好都需要考虑到相应的风险。

首先,全球疫情在中长期带来的利好,可能会被消费者购买力下滑的对冲,而且疫情持续时间取决于是否能受到有效的控制,这都是巨大的不确定性。

其次,随着欧美疫情的反复,人民币兑美元汇率进入了快速上升通道。然而VeSync的市场端在美国,然而主要的供应商和员工在中国。要维持运营,必须要将大量以美元计价的营收兑换成人民币以支付成本,由此带来的汇率损失短期内大幅收窄的可能性较小,影响公司毛利率。

再者,对亚马逊的依赖可是不可控因素。如今亚马逊是VeSync最主要的销售平台,公司有96.5%的营收来自亚马逊渠道。因此在这场合作关系中,亚马逊显然拥有较强的议价能力。事实上这也是美国家电市场存在的弊病——渠道数量有限,因此渠道方的议价能力更强。

为了规避销售渠道单一的风险,公司也在不断拓展其他销售渠道,例如eBay、Cdiscount、Rakuten、Newwgg、Adorama等等,同事也在想包括百思买、Bed Bath &Beyond、沃尔玛、塔吉特、家得宝、史泰博和QVC等客户销售产品。

然而目前为止,这些客户贡献的营收还很少。

04

VeSync的估值锚

VeSync这家公司的名字很有意思。

后半部分的Sync,来自于英文单词Synchronization,意即“同步”。鉴于这一层关系,也许VeSync是从一开始就却行了向IoT看齐的战略路线。

IoT在2020年的势头可谓强劲。过去的智能家居往往是富人才能玩得起,不仅施工、维护价格昂贵而且工期长,一套智能家居设备没有10万~20万恐怕拿不下来。如今在无线通信技术进步的加持之下,今天的中产(diao)阶级(si)也能够在智慧家居的帮助下,过上从前富人才能享受的“智慧生活”。

小米是中国市场率先进入IoT赛道的大型科技公司,入局的时间在2014年前后。同为IoT赛道上的玩家,VeSync的估值一定程度上可以参考小米。

但这种参考仅限于“一定程度”上——VeSync目前的体量,远不如小米来的OK。

截至2020Q3,小米的AIoT连接设备已经达到2.9亿台,同比增长35.8%;拥有5件以上连接至小米AIoT平台设备的用户数超过560万;语音助手“小爱同学”的越活用户超过7840万,米家APP的月活超过4310万。

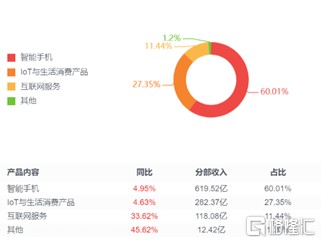

小米的市值如今已经超过8000亿港元,PE估值为55倍左右。公司营收的27.35%(282.37亿元)来自AIoT于生活消费产品,11.44%(118.08亿元)来自互联网服务。

相比之下,VeSync的IoT如今还处在起步阶段,正在向智能家居3.0的方向发展。但截至2020Q3,连接至VeSync APP的智能家居设备数量仅为1.3万台左右,是小米相应设备数量的0.4%;VeSync APP的越活用户数仅为1.2万左右,是米家APP的2.6%。VeSync的市值目前也仅为小米集团的不到2%。

与此同时,VeSync的人机交互接口比较单一。小米的手机设备和自研的语音助手,也带来了丰厚的应收回报;而VeSync既没有手机制造业务,也没有自研的语音助手,目前的人机语音交互功能需要依赖亚马逊和谷歌的技术实现。

不过值得期待一下的是,VeSync的集资规模13.2亿至15.5亿港元,其中30%将用于研发新产品及更新现有产品;25%用于升级VeSync应用程式至物联网平台;10%用于发展并推出智能解决方案。这也意味着在人机交互上,VeSync未来还是有可能搞出点名堂的。

此外,两家公司IoT的运营模式也有所不同。小米AIoT的业务属于轻资产的运营模式。小米的AIoT设备,大多数是其他公司贴牌或接入AIoT协议的家电产品,而小米提供的是底层技术;VeSync目前主要的营收来源是家电设备的生产销售,是重资产运营。

在这方面,VeSync或许更应该对标的是另一家中国智能家电龙头小熊电器。这家公司与VeSync一样,主要依靠家电生产和销售盈利,智能家居的实现,也主要依赖阿里巴巴等科技公司的底层技术。

目前小熊电器的市值为175亿元(约合210亿港元),PE估值为42倍左右。鉴于VeSync的位置更像是处在小熊电器和小米集团之间,加之目前净利润规模远小于其他公司,参考目前高于小米和小熊的估值水平和高速增长的净利润,未来的增长预期还是值得期待的。