「温故知新」哪些风险事件会扼杀美股2021年的潜在涨势?

再见2020,你好2021。

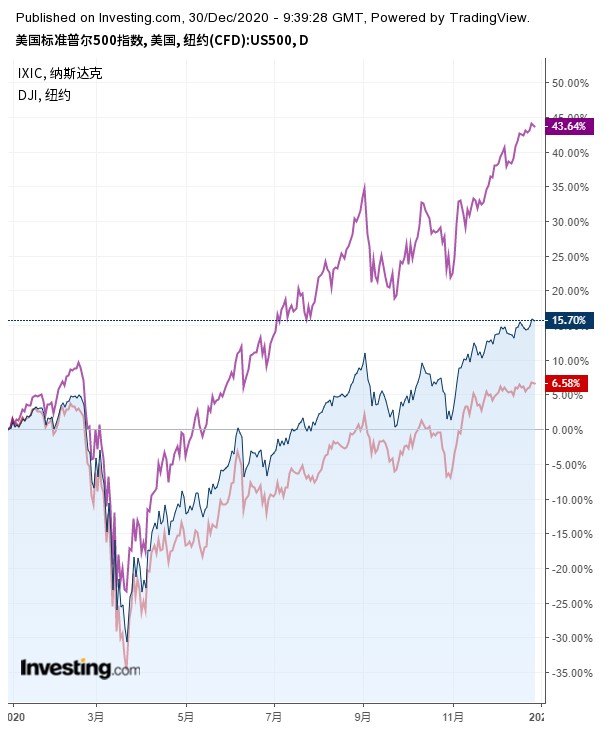

如果在最后的两个交易日无太大变动,美股在今年将以强劲的收益回报收官。年内,标普500指数涨超15%,纳斯达克综合指数上涨43%,道琼斯工业平均指数涨势收逊,也有6%。

标普500、纳指(紫线)、道指(红线)年内走势

今年美股的具体行情走势已经无需赘述,我们也在《【2020财经大事件】全球股市的疯狂一年后,疫情给市场留下了什么?》一文中分析过全球风险资产V型大逆转背后的原因。

那么明年呢?还会今年这么强劲的回报么?至少华尔街是这么预测的——最看涨的投行摩根大通预计标普500指数在2021年底将达到4400点,至少最悲观的美国银行也认为股指至少维持在3800点,与当前水平相当。FactSet的数据显示,华尔街对标普500指数2021年年终目标价的预测中值为4027.21点。

除了疫苗推动的经济复苏、更多大规模经济刺激措施之外,市场人士之所以如此视高估值如无物,恐怕还是因为有央行的流动性在“撑腰”。

自3月份以来,全球主要央行已经向市场注入了约5.6万亿美元的流动性,明年或许还有更多“慷慨”的央行资金还在路上:美联储本月中旬证实,每月将继续购买1200亿美元的美国国债和抵押支持证券,以及少量其他可能酌情增加的证券。这意味着在2020年购买的3.3万亿美元基础上,明年还将购买近1.5万亿美元债券。

其他央行也没有落后。欧洲央行刚刚才将其疫情紧急购债计划规模增加5000亿欧元,至1.85万亿欧元;英国央行又将量化宽松规模增加了1500亿英镑,准备明年发放。

正如摩根士丹利所说,“我们之所以看涨,是因为2021年央行会再度流入2.8万亿美元流动性。”

但有关看涨的预测我们已经说得太多,作为投资者,不得不为潜在的风险作准备。明年,美股市场会遭遇什么样的逆风事件?

风险一:佐治亚州的参议院决选结果

1月5日美国佐治亚州两场参议院席位选举,将是最迫在眉睫的风险事件。

虽然期权和波动率期货没有上个月选举日前后的对冲那么明显,但确实预示着人们对潜在市场动荡的担忧。Evercore ISI的策略师表示,鉴于佐治亚州选举风险当前,CBOE波动率指数的期货曲线仍然“非常陡峭”,类似于11月大选时的情形。

摩根大通的策略师称,如果共和党意外丢掉两个席位,导致出现“蓝色浪潮”的局面,这可能给美股带来一些不利影响,并重新引入企业税上调等反增长政策变化的风险。

不要低估这个风险。民调显示,共和党和民主党候选人之间的竞争十分激烈,Predictlt网站显示共和党仅有很小的优势。

如果国会保持分裂状态,财政刺激规模可能会变小,对非必需消费品、制造业、金融及其他对经济敏感的股票恐怕不利;而如果是民主党拿下参议院,意味着科技、银行、能源、医疗保健或迎来更严格的监管。

风险二:疫情接种的潜在阻力

几乎所有提供明年标普500指数展望的华尔街策略师都将疫苗的大规模接种作为预测的关键假设情景。

保持乐观是好事,因为疫苗的研发及面市进展已经超出不少人的预期。但疫苗接种的进程可能不会非常顺利,如果疫苗制造商的生产出现延误、超低温运输大批疫苗时出现问题、民众对疫苗的接收程度迟迟未能上升、后续还需要注射更多剂量的疫苗,这些都可能会动摇市场的信心。

目前,高盛经济学家预期,发达经济体的大部分人口都会在明年年中接种疫苗;并且到2021年下半年,大多数大型新兴经济体的疫苗接种率将达到50%。许多公共卫生官员和其他策略师也有类似的预测。

风险三:美元持续疲软

明年,美股的另一个下行风险是美元的持续下行。Evercore投资组合策略研究主管Dennis DeBusschere写道:“潜在的市场风险是美元崩溃,这是许多客户的长期担忧。”

英为财情此前在《美元“血流不止”!跌至两年半低点后,美元恐开启熊市周期?》一文中提及,美元的进一步疲软已经成为投资者和分析师的普遍预期。现在的问题是,美元还会跌多少,跌多快。花旗预测美元明年会再跌20%。

美元疲软使美国以外地区的证券更具吸引力,并可能对美国股市造成一定压力。

风险四:流动性缩减恐慌

可以肯定的是,美联储已经暗示,至少在2023年之前,利率可能会一直保持在接近零的水平,并且当前的资产购买将继续下去,直到后疫情时代经济复苏取得“实质性的进展“为止。

不过,摩根大通分析师指出,美联储在货币政策上的长远立场,以及明年可能释放的任何调整信号,都将值得投资者关注。

“当美联储发出一定程度的缩减信号时,我们会将其视为一个风险规避事件,并触发估值的下调。”摩根大通称。

风险五:通胀和收益率的上涨

刺激措施的规模不足,这是一个风险;另一方面,美联储和美国国会向市场和经济体流入大量现金也会是一个风险,因为这会推升通货膨胀率。

这可能会导致美国10年期国债收益率上升,从而促使投资者退出风险较高的股票市场。

高盛分析师指出,从历史上看,股市能够消化长期收益率的逐步上升,尤其是在收益率是受增长预期推动的情况下;然而,当收益率在1个月内上升超过2个标准差,股票回报率往往会下滑。