加科思-B(1167.HK)登陆港交所,创新研发打开商业化前景

12月21日,加科思-B(1167.HK)正式登录港交所。首日高开14.14%,报15.98港元,盘前成交额4.14亿港元。根据此前公开信息来看,加科思获得超额认购299.59倍,发行价定为14.00港元,每手300股,每手金额4200港元,一手中签率15%。

据辉立证券数据,加科思暗盘段最高大涨超过30%,收报16.7港元,较发行价14港元涨19.286%,在近期上市的B类公司中加科思的涨幅也算是名列前茅。那么,是什么支撑加科思如此牛气呢?

深耕SHP2抑制剂,加科思领跑全球

“攻克不可成药靶点”是加科思最广为流传的标签,公司产品管线里两个产品(JAB-3068及JAB-3312)均为变构SHP2抑制剂,并且已经表现出优秀的药物性能。就已披露的数据来看,加科思的JAB-3312临床用药剂量在4-8毫克,约为Revolution Medicines的10%。

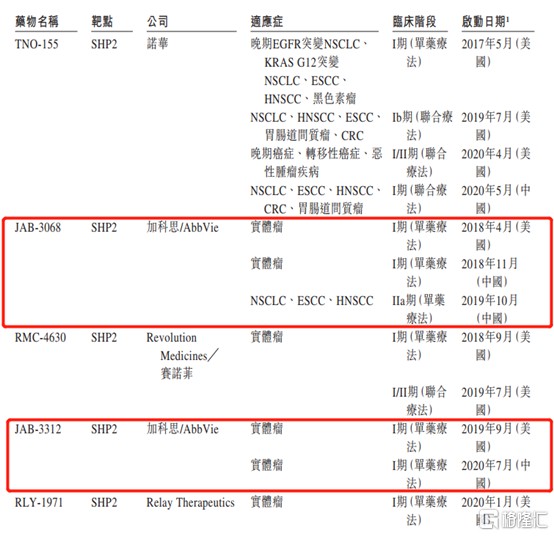

图表一:加科思产品管线

数据来源:招股书,格隆汇整理

研发进度上,JAB-3068是国内临床唯一进入IIa期的公司,针对三种实体瘤,于中国的临床进度最快。全球来看,加科思的JAB-3068是第二个获得美国FDA IND批准进入临床开发的SHP2抑制剂候选药物,JAB-3068及JAB-3312都已获得美国FDA用于食道癌治疗的孤儿药认定,和其他三家SHP2抑制剂在研公司相比毫不逊色,且JAB-3312具有更好的特性,目前使用的临床剂量最低。并且,加科思拥有2个产品,覆盖众多实体瘤适应症,从数量上来看也强于其他三家对手。

图表二:加科思及竞品研发进度对比

数据来源:招股书,格隆汇整理

此外,SHP2抑制剂的一大潜力在于与KRAS抑制剂靶点联用,加科思选择更专注于该领域的深入探索,同时开发了KRAS抑制剂JAB-21000,JAB-21000已表现出杰出的PK特性和良好的耐受性,并且与安进及Mirati正在临床开发中的KRAS G12C抑制剂(基于已公布的分子结构内部合成)相比具备优秀的剂量特性潜力。

加科思也是全球唯一同时拥有SHP2和KRAS两款抑制剂的公司,这样的管线组合能大大提高临床效率。用2019年的数据估算,全球有120万肿瘤患者适用于SHP2抑制剂单药,与KRAS抑制剂及PD-(L)1药物联用,则能覆盖更庞大的患者群体。

另外,加科思的创新BET抑制剂JAB-826在中美均获得了用于治疗实体瘤的IND 批准,并已于2020年11月在美国完成了首例病人入组,计划于2021年上半年在中国招募I期试验的首位患者。

后续JAB-21000(KRAS G12C抑制剂)、JAB-2000(Aurora A激酶抑制剂)、JAB-BX100(CD73抗体)和JAB-6000(FGFR4抑制剂)也将在中国和美国陆续提交IND申请。公司强大的创新研发能力,将使得产品不断可持续地孵化

创新能力决定优势地位,商业化前景无限

其实,加科思的牛气从很多侧面都可以反映出来,公司执行董事、首席执行官兼董事长王印祥博士在制药行业拥有超过20年的经验,是浙江贝达药业有限公司创始人之一,曾担任耶鲁大学Koleske实验室博士后研究员,专注于分子生物及生物化学领域研究多年。由行业征战多年的资深大佬组建的研发团队,必然自带光环。

此外,加科思与艾伯维的合作就也充分体现加科思创新研发能力的强势,该合作可以简单描述为“我研发,你出钱”模式。

根据和艾伯维的协议,加科思将向艾伯维收取不可退回的首付款4500万美元,及高达8.1亿美元的里程碑付款,以及数亿美元的研发报销款。产品上市销售后,艾伯维还将支付所有SHP2产品年度销售净额总额(不包括任何中国产品于相关地区的销售净额)的分级提成费,金额约为销售额的10%-15%。

这意味着,药物上市后一年若能卖出100亿美元,加科思能收到的特许使用费将高达10亿美元至15亿美元,并且,这部分特许使用费是纯利润,不用承担任何生产和销售推广费用。可参照的数据是,国内一些仿制药企业的销售成本,在总营收的比例可达30%-50%。

从艾伯维用于治疗血液瘤的BTK抑制剂伊布替尼来看,其2019年全球销售额超过80亿美元,而SHP2抑制剂用于治疗实体瘤,血液瘤和实体瘤在肿瘤中的占比分别为10%和90%,因此SHP2抑制剂的商业回报大概率会高于BTK抑制剂,JAB-3068和JAB-3312的商业化前景将非常可观。

实现规定的开发、商业化及销售里程碑后,艾伯维向加科思支付最多8.1亿美元的里程碑付款中,包括实现规定的开发里程碑后支付的最多3.1亿美元、实现首次商业销售后支付的最多1.5亿美元及于实现商业销售目标后支付的最多3.50亿美元。

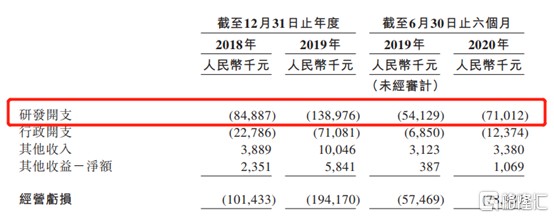

据估算,目前艾伯维预计支付加科思研发经费可能高达1到2亿美元,公司2018、2019年总研发开支才2.24亿人民币。而且,加科思往后的每个阶段都有里程碑付款持续支付,能够为加科思带来强劲的现金流。公司过往五轮融资共募集的资约7亿人民币资金,得益于公司超强的研发效率,大部分还在账上趴着。

图表三:加科思研发费用

数据来源:招股书,格隆汇整理

总的来看,加科思的整个合作模式就相当于艾伯维花钱,加科思研发,产品研发成功上市销售后,加科思还有销售分成的纯利润可以拿。由此可见,艾伯维对加科思强悍的研发能力的信任,以及加科思在这种牛气的合作模式中的地位。

据公开数据,加科思的8.1亿美元里程碑付款在所有竞争对手的合作中最高,打破了小分子创新药中国公司的专利授权记录。并且,所有SHP2抑制剂研发公司中,只有加科思拥有完整的本土商业化权益,Relay和Revolution都需要和大型药企平摊成本与利润。若是加科思的这种合作模式能在以后的产品中得到延续,那么加科思的前景将不可限量。

图表四:加科思与艾伯维协议对比竞争对手

数据来源:公开资料,格隆汇整理

小结

优质的企业总能化不可能为可能。加科思完成了对“不可成药”靶点SHP2的攀登,也攀上了中国小分子创新药企业里程碑付款总额的最高峰,这一切都基于加科思强大的创新研发能力。未来,具有优秀效能的产品以及有远见的管线布局决定了加科思的攀登之路不会就此止步。加科思能达到什么样的高度,需要时间来给投资者答案。

相关证券:- 加科思-B(01167)