美克家居(600337.SH):兼具稀缺性与成长性的国内高端家具零售龙头

1、家居行业迎来布局时机,美克家居缘何与众不同?

近期,家居板块备受市场关注,不少券商机构发布的2021年策略报告中,普遍看好明年家居行业的投资机会。

从市场看好的逻辑来看,主要观点则是,受益于国内外需求持续复苏,行业拐点向上趋势明确。进一步分析,首先,从地产后周期角度,未来1-2年房地产市场竣工回暖,带给家居市场需求抬升预期,其次,从长远角度,家居行业本质属性为消费,伴随经济复苏、消费升级等趋势,行业成长性也将具备支撑。此外,再从行业面临的大环境来看,整个家居行业近年来在宏观经济下行尤其是今年疫情极端环境下,叠加环保政策压力下,行业面临较大的产能出清,行业集中度趋势提升下,头部企业斩获更多市场机会,行业整体利润增长有望步入拐点。

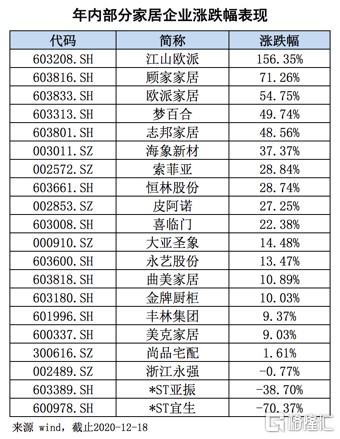

结合二级市场情况来看,今年家具板块整体表现仍然可圈可点,截止12月18日,申万家具指数年内涨幅为27%,优于沪深300指数22%的涨幅表现。从行业内表现来看,定制家具仍然是行业热门之选,欧派家(603208.SH)年内涨幅为55%,志邦家居(603801.SH)年内涨幅49%、索菲亚(002572.SZ)年内涨幅29%。相较而言,在成品家居领域,不论是办公市场还是家用市场,几家上市公司的表现相对逊色,其中,办公市场,恒林股份(603661.SH)年内涨幅为29%表现最佳,浙江永强(002489.SZ)则微跌1%,家用市场,曲美家居(603818.SH)涨幅11%,美克家居(600337.SH)涨幅为9%,两家st股亚振家居、宜华生活则分别跌39%及70%。

从各家表现不难发现,行业内部分化趋势明显,在近年来成品家具下滑、定制家居上涨的大环境下,定居家具凭借规模优势更受到资本市场追捧,也相应的给出了更高的估值。反观之,成品家具板块企业内部也面临两级分化,头部品牌经营韧性尽管较强但市场资金偏好度仍然不高。展望后市机会,尽管成品家具整个板块仍将面临压力,但市场竞争格局相对良好,而行业内企业也在加速转型突围,尤其是头部品牌企业的增长机会更为明朗。在此基础上,伴随业绩回暖不断确认以及板块所处的低估值修复机会,或将取得优于定制家居板块的超额收益。

而在这之中,聚焦中高端市场的美克家居(600337.SH)成为笔者的关注重点。

在剖析这家企业之前,我们先来看近年来巴菲特的一只爱股RH(RH.US),其是一家高端家居用品零售商,截至目前这只美股年内股价涨幅已经达到114%。2019年下半年,巴菲特首次将其买入,彼时旗下伯克希尔哈撒韦持有RH公司约9%的股份,目前最新披露仍有约7%。

巴菲特2020年在这只股票上取得的收益十分可观,而这家企业实际上与美克家居在业务层面上具有一定的相似性,两者均在线下布局高规格的实体体验店进行高端家居零售,因此,相较于传统的家具制造企业而言,两者更偏向零售消费概念。

RH是美国高端家具零售龙头,目前总市值达93.5亿美元(约611亿人民币),相较而言,作为国内高端家具零售的龙头,美克家居总市值仅为85亿人民币仍然存在较大的差距。不过从当前国内消费升级,新国潮等趋势来看,美克家居的成长空间仍然广阔,尤其是伴随公司持续加码布局家居全产业链,在研发、供应链、销售、渠道等多维度发力,未来前景十分可期,当属于整个家居产业中具备稀缺优势及高成长性的优质投资标的。

(来源:富途行情)

2、美克集团的去杠杆与美克家居的跃迁式发展

基于以上,接下来不妨重点再来聚集这家国内家具零售行业的龙头。

先来看市场较关注的公司母集团的情况,美克集团创立于1990年,其前身为乌鲁木齐装饰艺术研究所,历经30年发展,成为一个涵盖家具制造、零售、精细化工、投资等多个业务板块的综合型企业集团。其中,美克家居是集团旗下上市平台,于2000年登陆上海证券交易所。

从美克家居十大股东明细来看,由于美克集团发行可交债,导致持有美克家居的股份被划入5个“担保及信托财产专户”,以至于十大股东明细出现大部分均是“美克系”的情况,其他更多的投资机构或基金未能展现。而目前美克集团与公司担保及信托专户合计持有上市公司35.79%的股权。

(来源:wind)

作为一家综合性企业集团,美克集团此前有着较多元的业务板块布局,其中旗下美克化工一度是国内化工产品BDO龙头。不过,过去几年宏观大环境不景气,化工企业面临较大经营压力,同时国家层面也在积极推动去杠杆,在此背景下,美克集团开始聚焦主业积极围绕家居产业链布局,同时相应的逐步退出美克化工这类需要强投入同时面临周期性风险的资产之中。

紧随集团的战略聚焦,美克集团也进一步加快闲置资产处置,缓解此前布局带来的债务压力。值得一提的是,为了更好的推动美克家居的业务布局同时减轻债务负担,今年美克集团还转让了美克家居10%的股份给赣州市国资企业赣州发展,获得14.86亿股权转让款。整体来看,美克集团积极推动去杠杆,逐步摆脱历史遗留问题,集团的财务安全性得到有效改善,预计未来还将进一步得到优化。

而随着集团战略的聚焦,作为上市主体的美克家居的发展也正步入新阶段。今年疫情之下,公司尽管面临一定的冲击,但随着国内疫情得到控制,美克家居业绩快速回升,在行业中取得了较优良的表现。

此前三季报数据显示,前三季度美克家居实现营收30.85亿元,净利润2522万元,其中第三季度收入14亿元,同比减少6.92%,环比增长12.28%,归母净利润同比增长1.70%,环比减少7.13%。从数据来看,公司第三季度收入已基本恢复到去年同期水平,而净利润则已超过去年同期,反映公司已基本摆脱疫情影响。

较强的经营韧性背后,与美克家居面对危机积极调整经营策略,加速线上营销布局,推动全渠道、数字化转型分不开。透过扩张新渠道,尝试直播带货等新模式,美克家居实现了逆势增长。而从长远来看,未来伴随整个家居行业景气度的回升,公司持续发力全渠道转型,推进数字化营销,优化供应链管理等,其业绩还将有望迎来更良好的增长预期。

3、加码回购释放积极信号,家居消费的“核心资产”凸显长期价值

今年,疫情爆发初期,资本市场一度万马齐喑,一众上市企业开始对股价作出“自救”行动,以实际行动来展现自身对疫情中股价的信心,家居上市企业回购热情更是受到市场关注。而在此趋势中,美克家居也积极响应,于2月底开始展开回购。根据公司12月2日发布的回购进展公告,截止今年11月底,美克家居已累计回购股份1.18亿股,占公司总股本的比例为6.68%,已支付的总金额为6.04亿元人民币。

(来源:公司公告)

尽管从公司股价表现来看,回购并未支撑美克家居股价取得优异大市的表现,但总体而言,回购有助于公司财务指标的改善,同时也向市场释放了价值被低估的信号,以及公司内部人对企业长期价值的看好,维护了广大投资者的利益,增强投资者信心。

展望后市,美克家居的投资机会在于,一方面,其受益于整个行业的回暖,凭借在成品家具的龙头优势,享受集中度提升的红利,获得业绩快速增长的机会。而另一方面,公司作为高端家具零售赛道的稀缺标的,其更类似于大消费股概念,将具备更强的抗周期能力,随着市场的认知加深,有望获得与传统家具板块差异化的估值,享受市场溢价机会。

最后,从企业自身而言,公司短期还将受益于海外业务更强的恢复预期,而中长期来看,公司正加快产能扩张,全渠道布局,未来市场份额还将不断提升,而管理改善、数字化转型带来的提质增效等也将带动利润率提升,当下股价低位,或已经提供较好的布局时机。

相关证券:- 美克家居(600337)