资讯: 宝德股份:11.22亿元收购名品世家89.76%股份,持续发展能力将加强

12月2日晚间,宝德股份(300023.SZ)发布公告称,陈明辉、周长英等 48 名交易对方与公司签署交易协议,公司支付现金 112,199.88 万元购买交易对方持有的名品世家(全国股转系统挂牌公司,证券代码 835961)89.7599%股份 。本次交易完成后,名品世家将成为公司控股子公司,酒类流通业务将成为公司主营业务之一,并形成新的利润增长点。

公开资料显示,宝德股份是创业板第一批上市公司,主营业务为石油钻采电控的自动化系统的研发和生产。为改善公司经营状况,增强持续盈利能力,本次拟收购酒类流通企业名品世家,名品成立于2008年,是一家新三板挂牌企业,专门从事酒类连锁终端建设和运营。

对于本次交易定价,宝德股份报告书称,评估机构对标的资产采用市场法与收益法两种方法进行估值,并选用市场法的评估结论为最终结果。本次评估结论为:名品世家于本次评估基准日 2020 年 6 月30 日股东全部权益评估值为128,650.94 万元。经交易各方协商,名品世家 100%股份基准作价人民 125,000.00 万元。本次收购采用现金支付,收购名品世家股份比例为 89.7599%,交易总对价为 112,199.88 万元(125,000.00 万元89.7599%)。

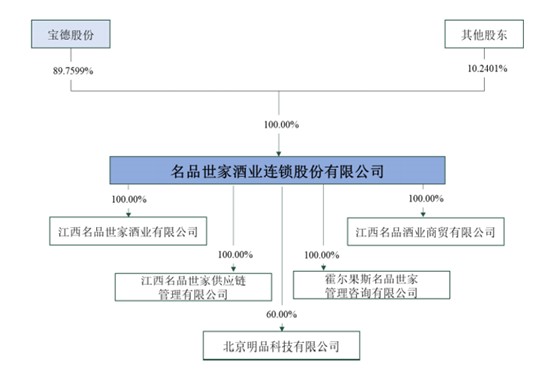

(图-本次收购完成后名品世家股权结构)

值得注意的是,此次宝德股份现金收购名品世家的交易方案具有多方面的优势:

其一是简化审核流程,快速推进并购事项。在现有的监管体系之下,根据最新的《上市公司重大资产重组管理办法》及《上市公司收购管理办法》的规定,采用现金方式进行收购,尽管构成重大资产重组,但是因为不发行新股,故在上市公司层面只涉及股东大会审议及交易所的审核,不需要证监会层面的核准,可以减少部分审核流程,利于资产收购事项快速推进。

其二是清偿标的资产中小股东,锁定核心团队。考虑到交易标的为三板挂牌公司,公司尚有42名非核心的中小股东。标的资产并入上市公司之后,该部分中小股东也失去了继续存在的意义,采用支付现金的方式,交易支付的现金对价可以用来清偿这些中小股东,仅保留能维持名品世家正常经营的核心团队即可。

其三是老股转让绑定交易双方利益,有效预防道德风险。本次交易中,尚有6名核心股东做成了业绩承诺,名品世家 2020 年度、2021 年度、2022年度和 2023 年度合并报表范围扣除非经常性损益后归属于母公司所有者的净利润分别不低于人民币 8,000 万元、10,400 万元、13,500 万元、17,400 万元。后续转让老股的交易安排目的在于绑定各方的长期利益:一方面,交易支付的现金对价专用于购买老股,可以有效防止上市公司支付的现金对价用作他用,也可作为业绩补偿的保障。另一方面,购买的老股结合业绩承诺实现情况分4次解除锁定本身也是股权激励行为。名品世家如经营向好最终会反应在上市公司的市值当中,持有股权的业绩承诺方也将从中受益。交易双方利益一致,更有利于名品世家的良性发展,规避交易双方的道德风险。

业内分析人士指出,在酒业消费需求强劲带动下,酒类流通行业市场发展前景巨大,市场规模逾万亿。目前酒业流通市场份额极度分散,宝德股份并购名品世家,将多渠道多层次推进产业结构优化,以实现外延式扩展和多元化发展战略,提高公司的持续发展能力和盈利能力。