融券券源新增三大供给源头,融券余额激增近8倍,社保基金“融券巨无霸”又入场,意味着什么

财联社(北京,记者 高云)讯,融券业务将迎来从未有过的发展机遇。

全国社会保障基金理事会近日正式对所管理的基金持仓开展转融通证券出借业务,出借标的是社保基金理事会持仓的部分沪深300个股,这也被视为融券券源的“巨无霸”。国泰君安、申万宏源、国信证券以及兴业证券4家券商代理开展该项业务。

今年来两融业务大爆发,余额逼近1.6万亿,其中融券余额已增近8倍,更是惊人。融券的券源供给丰富是两融规模大幅增长的动因之一,今年以来,三大方向的券源供给显著增加:一是公募基金与私募基金参与转融通证券出借积极性自今年3月初开始提高;二是QFII新规于本月初生效,QFII转融通出借增多;三是上市公司股东主动提供转融通证券出借较多。

券商在两融业务上加大发力,其中募集投向上加大两融业务投向就是一个重要体现,例如,国元证券调整配股募资用途,融资融券业务的投入从15亿元增至19亿元,占募集资金总额的比例从27.79%升至35.20%;东方财富将可转债融资中不超过140亿元投入信用交易业务,扩大融资融券业务规模。此外,今年华泰证券推出融券通平台,全面发力融券业务,是行业的标志性事件。

香颂资本执行董事沈萌向财联社记者表示,作为国内超大型机构投资者的社保基金利用持仓股票进行融券交易,在一定程度上降低了融券的复杂度,可以推动部分机构投资者参与到融券业务之中,但是社保基金开展的融券业务仍然局限在少数波动风险较低的股票标的,或许很难体现出融券业务对股价高估的价值发现功能,但可以为此后进一步放宽机构投资者以自持仓参与融券交易进行有益的尝试。

融券券源今年新增三大供给源头

融券的券源供给丰富也是两融规模大幅增长的动因之一。

第一,是公募基金与私募基金参与转融通证券出借积极性自今年3月初开始提高。

2019年6月21日,证监会发布《公开募集证券投资基金参与转融通证券出借业务指引(试行)》,公募基金由此开始参与转融通业务。随后,交易所扩大两融标的,增加市场融券券源。今年3月份开始,证券出借人参与转融通证券出借业务的,其持有证券的持有期计算不因出借受影响,促进了公募基金、私募基金提高参与转融通证券出借业务积极性。

第二,是QFII新规于本月初生效,QFII转融通出借增多。

9月25日,经国务院批准,证监会、中国人民银行、国家外汇管理局发布《合格境外机构投资者和人民币合格境外机构投资者境内证券期货投资管理办法》,证监会同步发布配套规则《关于实施〈合格境外机构投资者和人民币合格境外机构投资者境内证券期货投资管理办法〉有关问题的规定》。办法及配套规则自2020年11月1日起施行。

第三,上市公司股东为融券券源第三个新增供给方,且今年以来逐渐增多。

随着QFII新规于11月初生效,融券券源供给再增加,据悉,包括中信证券、国泰君安、国信证券、中金公司、瑞银证券、华泰证券等多家券商都实施了QFII转融通出借业务。

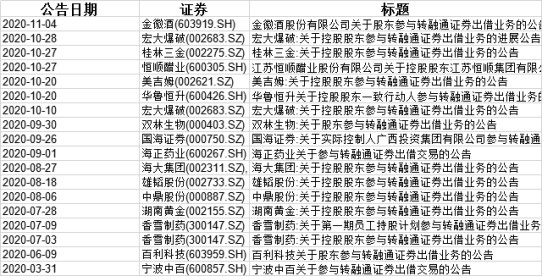

2020年以来,中鼎股份等16家上市公司发布公告称公司股东参与融券通证券通证券出借业务。对比来看,2019年仅有西山煤电、信雅达、苏常柴三家上市公司发布相关公告。

(2020年以来,发布股东参与转通融证券出借业务的公告)

社保基金体量巨大,从更广阔的的视角来看,社保基金理事会对自主管理基金持仓开展转融通出借业务,对两融业务来说,将是里程碑式的一页。

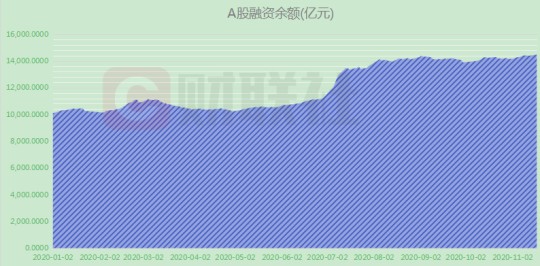

两融逼近1.6万亿,融券余额已增近8倍

11月18日,沪深两市两融余额1.57 万亿,较今年初增52.69%。10月12日以来,市场两融规模连续28个交易日保持在1.5万亿上方。

融资余额方面,11月18日,融资余额1.45万亿元,相较今年初增41.66%。自今年8月5日融资余额突破1.4万亿以来,始终稳固该水平附近。

融券余额规模增速惊人,11月18日,融券余额1177.75亿元,相较2019年12月31日融券余额增幅高达754.66%。融券余额自11月5日突破1100亿整数关口以来,已经连续10个交易日站在该关口上方,按照当前增长速度,融资余额本月底或很快突破1200亿关口。

券业加码两融热情高涨

近期,券业在两融业务发力巨大,两家券商已经调整融资用途。

11月16日,国元证券发布公告,国元证券董事会全票通过决议,拟对部分配股公开发行募集资金用途进行变更,将原4亿元“对子公司增资”的用途变更为“融资融券业务”。由此,国元证券对两融业务的投入从15亿元增至19亿元,占募集资金总额的比例从27.79%升至35.20%。

除国元证券之外,另一家控股券商的上市公司动手更早,规模更大。

10月21日,东方财富发布公告,将向不特定对象发行可转债的方式募集资金,可转债发行总额不超过158亿元。其中,将不超过140亿元投入信用交易业务,扩大融资融券业务规模。

东方财富表示,本次募集资金将用于进一步扩大融资融券业务的市场份额,进一步缩小与一流经纪类券商的差距,从而有效提升东方财富证券的市场竞争力和综合金融服务能力。

除了上述券商调整融资用途发力两融业务外,加码融券业务,是今年券商的重要业务方向。

华泰证券6月30日上线融券通,借此发力该业务。据记者了解,截至8月底,华泰证券融券通平台累计委托金额超千亿元,对市场头部公募基金、百亿级私募管理人实现全覆盖,连接百余位一般机构法人,累计可出借市值规模超300亿元。

11月4日,广发证券在投资者关系活动时表示,2020年前三季度,市场风险偏好维持高位,融资融券业务规模平稳增长。公司持续推进融资融券业务的精细化管理,依托客户分层服务体系,多举措促进业务稳健发展。截至2020年9月末,公司融资融券业务期末余额为762.07亿元,较2019年末上升52.4%。

11月19日,申万宏源在披露投资者关系活动时表示,公司融资融券业务条线抢抓市场机遇,以融券为抓手,加快推进业务机构化转型。截至三季度末,公司融出资金余额789.87亿元,较去年底增加259.38亿元,增长48.90%;融券业务余额持续增加,市场占有率位居行业前列,供券能力稳步提升。

三季报两融爆发尝到甜头

券商之所以向重资本的两融业务靠拢,与券业三季报相关业务收入大幅增长有关。

证券公司今年前三季两融业务收获颇丰,超8成券商第三季度利息净收入飙涨。截至10月30日,已经公布三季报的30家券商中,20家券商利息净收入快速增长,国泰君安前三季利息净收入高达45.17亿元,财通证券前三季利息净收入同比增幅超3倍。

第三季度券商利息净收入增长尤为明显,26家有可比数据券商中,同比增速超过双位数的有15家,同比增速超过三位数的有5家,财通证券利息净收入同比增幅近四倍,浙商证券增速超过3.4倍。

很显然,券商两融业务规模出现了大幅增长,由此导致净利息收入的大幅增加。今年1-9月,国元证券母公司融资融券业务规模为140.84亿元,较年初增长25.74%;国金证券9月末公司融出资金余额144亿,较中期增33%,较年初增57%,两融市占率达1.04%,较中期增0.1个百分点。