大幅跳水,这个行业被错杀了吗?

作者 cyy

数据支持 勾股大数据

来源 格隆汇研究

9月25日,受热点事件影响,地产上下游产业链全线下跌。其中,防水材料行业开盘即大幅跳水,行业龙头公司开盘三分钟内跌去7%,市场恐慌至极。

防水材料受利空事件影响,其行业逻辑是否发生了彻底的转变?行业未来增长是否可持续?行业内的优质公司又有哪些呢?

01

地产利空的影响有多大?

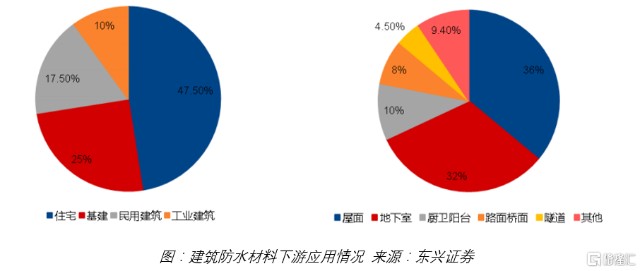

防水材料主要应用于建筑行业,可分为防水卷材和防水涂料两大类,其主要作用是经过施工后可以在建筑物表面形成防水层,从而形成防水防潮保护。其中,用于住宅房地产的占比约47.5%,基建占比25%。

上周五的大跌,主要是市场担忧防水材料的业务会因地产利空而受较大的影响。然而实际来看,防水材料来自住宅地产的营收占比不到50%,细分到具体客户则占比更少。以行业第一的企业来看,其百强地产客户数有63家,其中万科为第一大客户,营收占比也仅有5%左右,受影响其实非常有限。

利空影响有限,那行业未来上行的空间大吗?

02

行业需求:升级和修缮市场空间大

我国防水材料目前应用场景主要为新建房地产、基建工程为主,建筑存量市场为辅。市场空间大概在1500-2000亿元左右,行业上行空间巨大。

从新建房地产来看,我国城镇化率仍有较大提升空间,新房市场对防水材料的需求依旧稳定,未来多年内将继续成为防水材料主要消耗渠道。从基建工程来看,我国东西部基建设施水平依然较低,未来对防水材料的需求仍将持续。

对于存量市场而言,房屋升级与修缮需求在不断提升。由于我国房屋建筑的防水成本投入普遍较低,渗漏漏水发生的比例较高,因此有较高的修缮需求。现阶段,我国防水造价占施工成本低于1%,与发达国家差距较大,升级和修缮将在未来成为行业主要需求。

03

集中度较低,龙头企业市占率仍有提升空间

建筑防水材料国内市场空间巨大,但由于技术难度不大,因此行业壁垒不高。其中,非标产品占到行业总产量的80%左右,龙头市占率较低,CR10不到23%。2019年,我国规模以上防水材料企业(主营业务收入在2000万元以上)数量仅占全市场的20%左右,小工厂、小作坊占据巨大市场份额,行业集中度低,整体产能利用率也偏低。

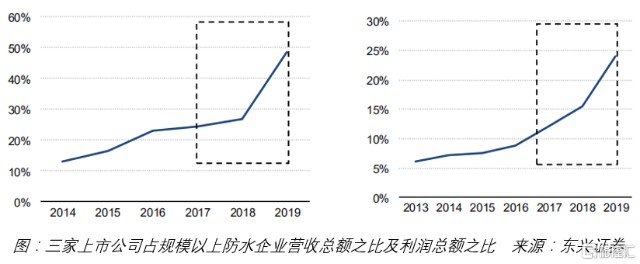

我国防水材料行业主要有三家龙头上市公司,自2014年以来三家公司营收总额占行业规模以上防水企业营收总额的比例逐步提升,并在2018至2019年呈现加速之势。2019年,三家龙头营收总额占行业规模以上企业营收总额为24.1%,利润总额占比为48.6%。

近年来,防水材料行业监管和环保要求逐渐趋严,国家不断出台政策淘汰非标产品和落后产能提升行业门槛。2019年,国家出台《住宅项目规划》征求意见稿,其中规定住宅屋面防水设计工作年限应提升至20年,卫生间防水应不低于15年,在防水材料的耐久性方面的要求显著提升。同样在2019年,国家出台《工程结构通用规范》征求意见稿,要求应用于不同领域的建筑工程,防水层设计要有针对性提升,防水标准较以往进一步细化。

随着政策加码,行业逐步规范化,防水材料龙头企业将逐步夺取非标产品的市场份额,行业集中度在未来有望进一步提升。

04

挑选核心公司

需求空间大,行业门槛提升,龙头公司更具竞争优势。那么具体来看,哪几家公司在行业内更具竞争力呢?

对于A股而言,有2家防水材料龙头公司竞争格局最好:

核心标的A:防水材料行业第一,营收远超同行业公司(重点持有机构:香港中央结算有限公司,中央汇金,招行、农行公募基金)

公司为全国第一大防水材料公司,2019年营收是行业第二名的4倍,在行业内遥遥领先。公司上市至今,营收自7.1亿元增长至181.5亿元,11年翻了近26倍,年复合增速达34.3%。

公司在全国拥有28家生产基地,在业务上覆盖范围更广。由于有运输条件与运输成本方面的考虑,防水材料也如同水泥一样拥有“运输半径”,全国布局使公司可以夺取更高的市占率,更高的产能也为公司营收保驾护航。

核心标的B:防水材料行业第二,收入与利润规模增速均快于行业,市场份额明显提升(重点持有机构:全国社保基金,中信、招行公募基金)

公司为国内第二大防水材料公司,公司战略合作房企包括碧桂园、万科等,是地产百强首选供应商第二名。公司上半年受益基建投资加大,在工程业务端营收同比上升110%,表现亮眼。

公司在上半年完成全国布局,是国内第二家完成全国布局的防水材料企业,布局完成后公司在集采客户中的优势将大大提高,有望在接下来继续维持高速增长。