洪恩教育:幼儿教育的“完美世界”

作者 长考

作者 长考

来源 格隆汇新股

数据支持 勾股大数据

新冠疫情全球蔓延,“在线教育”概念引爆市场,中概股的在线教育板块涨势喜人。截至2020年9月23日,年初至今,新东方在线累计涨幅95.16%、好未来累计涨幅52.93%、跟谁学累计涨幅383.07%。

今又一家在线教育企业即将登陆美股市场,这便是本文的主角--洪恩教育(IH.US)。很多80、90后应该对这家公司不陌生。二十多年前,洪恩教育推出了第一张电脑学习软件--《开天辟地》,教会了以千万计的国人使用电脑的方法,推动了电脑在中国的普及。

自2001年始,洪恩教育开始着力于幼儿教育市场开发。考虑到用户主要是3-8岁的孩子,公司的学习产品基本都将教育内容揉进互动游戏中,以提高孩子的学习兴趣。对比起其他同行业公司,洪恩教育的“游戏”基因更加明显。这跟创始人是分不开的——洪恩教育的创始人池宇峰同时是A股上市公司完美世界(002624.SZ)创始人、董事长。

2020年上半年,洪恩教育的付费用户数和MAU均在中国在线儿童教育娱乐提供商中排名第一。“在线教育行业细分领域龙头”,这个称号的含金量有多大?

内容研发是王牌

本世纪之初,国内互联网仍不发达,洪恩教育以点读笔等辅助教学类硬件设施切入儿童教育领域。随着移动互联网浪潮兴起,洪恩教育开始以移动端学习APP抢占儿童教育市场。因此,目前公司主营业务分为线上线下两部分:1、前者为互动式自主学习APP;2、后者包括课程教材和点读笔等学习材料和智能设备。

其中,线上学习APP包含六款产品:洪恩识字、洪恩故事、洪恩数学、洪恩双语绘本、洪恩儿童英语、洪恩拼音拼读,主要通过向C端用户收取高级内容的订阅费用盈利,以洪恩识字为例,用户需购买APP内附带的识字包帮助孩子获得识字、造句等能力。线下业务主要是面向B端的幼儿园和课外辅导中心销售点读笔、课程教材等。

洪恩教育已经从线下转型为线上。据招股书披露,2018年、2019年、2020年上半年线上学习服务收入分别为2201万元、1.07亿元、1.52亿元,占总收入比例分别为16.69%、49.12%、82.20%。而线下业务早在疫情影响之前,就表现出增长停滞,2019年线下学习资料和设备收入增长仅1.27%。这表明了洪恩已经从一家硬件公司转型为在线教育企业。

(数据来源:招股书,格隆汇新股整理)

在线教育行业普遍存在重营销而轻研发的情况。以行业龙头企业跟谁学为例,其2018年、2019年、2020年上半年的研发费用占总收入比例分别为18.64%、10.03%、8.12%;同期的营销费用占总收入比例分别为30.58%、49.20%、73%。可见,在线教育行业的互联网属性极重,重在烧钱引流扩大规模,以期待后期形成规模优势提高议价能力,多数在线教育企业均选择这条路。

但洪恩教育却反其道而行之,极为看重研发投入。据招股书披露,2018年及2019年公司研发费用支出分别为5210万元、1.7亿元,占总营收比例分别为39.5%、77.8%,均高于同期的营销费用所占比例16.7%、24.6%。另外,公司目前630名员工中有72%是研发技术人员。

营销固然重要,但教育这门生意的内核是内容,而优质的内容需要不断的研发投入去改进完善。用户得到好的教学体验和成果,公司会得到好的口碑,从而获得大量的自然流量。同时,较低的营销费用可以让公司有更多资源倾斜到产品的打磨上,实现正向循环。

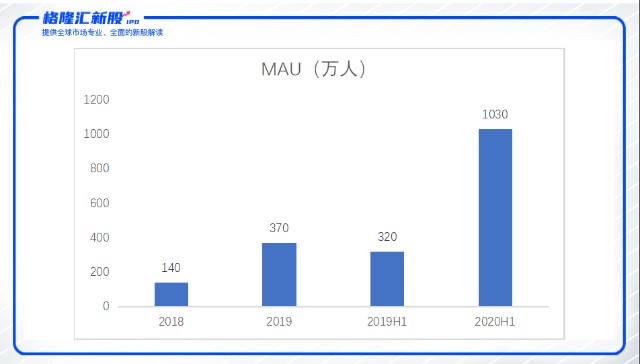

洪恩教育MAU从2018年的140万增长到2019年370万,后在2020年上半年增长到1030万。在赛道弱于K12赛道的前提下,与猿辅导、跟谁学等K12代表公司的月活同处于千万级别。洪恩2016年推出洪恩识字这款APP才转型线上业务,2018年开始商业化,目前取得的成绩也初步验证了其“以产品驱动增长”的逻辑。

(数据来源:招股书,格隆汇新股整理)

(数据来源:招股书,格隆汇新股整理)

业绩增速较快,但空间恐受限制

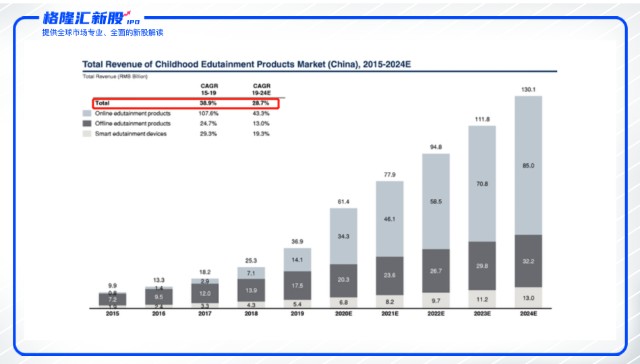

洪恩教育主要产品属于儿童寓教于乐型产品。中国该市场规模已从2015年的人民币99亿元增至2019年的人民币369亿元,复合年增长率为38.9%,增速较快。

(数据来源:招股书)

(数据来源:招股书)

趁着行业高速发展的红利,洪恩教育的线上业务也得以快速发展。尤其在疫情催化下,2020年上半年同比增长近3倍。

洪恩教育营收不仅在过去三年实现了高速增长,而且其未来营收增长也是大概率事件。洪恩教育线上业务营收主要为两类订阅费:基于时间的高级内容订阅套餐、基于内容的订阅包。前者确认收入需要按照时限分摊订阅费用,会造成大量的递延收入,表内会形成高额的流动负债;后者是当期确认收入的一次性买卖。据招股书披露,递延收入从2018年的2815万元增长到2019年的7183万元,于2020年上半年达到1.83亿元,占当期总营业收入比例分别为21.35%、32.85%、98.66%。稳步增长的递延收入提高了洪恩教育未来营收的确定性。

营收的高速增长,带来利润端持续改善。据招股书披露,2018年、2019年公司净利润分别为-1760万元、-2.76亿元、564万元。其中2019年大幅亏损主要由于公司实施了股权激励政策,费用达到2.71亿元,因此经调整后当期净利润应为-500万元。公司于2018年才开始商业化,不到三年时间就打破了行业整体增收不增利的怪圈,主要由于其本身产品的可复制性极强,不像很多线上课程非常依赖个别名师,因此,只要洪恩的规模不断扩大,随着单位成本的摊薄,盈利也会随之增长。

值得注意的是,虽然洪恩教育业绩增长确定性较高,但其本身增长空间有限。对于所有儿童类APP来说,产品使用者和付费者角色分离,作为使用者的儿童尚处于身体发育阶段,而作为付费者的父母通常对于孩子使用电子产品的时间有所顾虑,导致单位用户使用时间有限,整体的想象空间会受到限制。虽然,洪恩教育也意识到了问题所在,已经开始着手准备将产品线扩充覆盖8-12岁儿童市场,以提高用户的终身价值,但是,新产品目前还未推出,难以保证其战略扩张的可行性。

另外,新产品扩充是否能真正打开想像空间仍有待检验。目前,洪恩教育80%的学习服务收入来自于洪恩识字这款APP,对于8-12岁的儿童来说,已经过了识字阶段,主要面向语文、数学、英语等传统大类学科,洪恩的新产品能否解决这类需求,仍是未知之数。

结语

洪恩教育无疑身处于高景气赛道,独特的产品驱动增长之路也已经初步走通,但由于商业化时间较短,未来能否持续保持增长还需要看新产品的市场反馈。

从打新角度来看,美股近期市场热情较高,洪恩教育成长性占优,后续可持续关注。