受美股科技股抛售连累的阿里跌出黄金坑了吗?

作者 苍之涛

数据支持 勾股大数据

来源 格隆汇研究

最近美股科技股遭受抛售。

纳斯达克指数三天跌了10%,纳斯达克100指数上周创3月以来最大周跌幅。特别是龙头科技股,FAAMNG回调超过12%,前期涨幅很好的苹果和特斯拉更是大幅回调,苹果下跌超过16%,特斯拉最多累积暴跌35%。

在美股上市的中概股同样受到美股科技股暴跌的拖累。刚刚走出低估的阿里,股价从最高点也暴跌了10%。

回顾过去一年多阿里的股价走势,整体向上,得益于营收和利润的增长。但期间总免不了有些小波动,最令人深刻的有两次:

2019年5月,阿里面临着的不确定性+Altaba的抛售压力,阿里股价从5月15日开盘价177.06美元到5月31日收盘价149.26美元,短短10多天下跌了14.63%。

2020年3月,阿里面临疫情不确定性+软银抛售的压力,股价在3月份最多下跌了19%。

但回过头来看,这两次回调都跌出了黄金坑,是投资者介入这只国内乃至全球核心资产的绝佳机会。

那么,阿里股价这次股价的下跌,会是一个小小的黄金坑吗?我们需要从美股科技股回调的原因,阿里基本面的变化以及交易层面的催化剂进行分析。

01

美股科技股回调的原因

市场上对于美股科技股大幅回调的原因众说纷纭。

有的人说美国科技股估值太高,FAAMNG等头部公司市值占比过高。

目前FAANMG加起来的市值一共7.2万亿美元,其中苹果市值接近2万亿美元,市盈率(TTM)33.82倍,微软市值1.58万亿美元,市盈率(TTM)35.68倍,亚马逊市值1.58万亿,市盈率(TTM)119.94倍,谷歌市值1.04万亿美元,市盈率(TTM)33.11倍,Facebook市值7760亿美元,市盈率(TTM)33倍。

从Q2的营收增速来看,除了亚马逊增速高达40%之外,微软,苹果和谷歌都只有10%左右,甚至是个位数,这个增速却支撑着35倍左右的市盈率。

有的人说美股科技股涨太快,处于严重超买状态。

自从3月份触底反弹之后,美股科技股上演了惊人大逆转,股价屡创新高。苹果今年涨幅已经达到58.73%,亚马逊涨幅高达70%,特斯拉涨幅更是达到惊人的437%。其他几个巨头奈飞,微软,Facebook和谷歌今年的涨幅分别为53%,33%,32%,14.6%。

同时,越来越多的散户参与到此轮的反弹中,导致龙头科技股前段时间出现拥挤式的上涨,令美股科技股处于超买状态。

有的人说是媒体报道的软银大量压住美股科技股期权助推了美股的上涨动能。

通过分析美股科技股最近遭受抛售的原因,这似乎对阿里的影响并不大。

首先,在估值方面,阿里美股股价277.96美元,市值7457亿美元,Non-GAAP每股收益TTM 7.84美元,对应PE(TTM)35倍。但是阿里的这个估值却有业绩的支撑,Q2阿里营收同比增长34%,Non-GAAP净利润同比增长28%。

其次,今年阿里股价涨幅为30%,落后于电商板块里的其他股票以及全球核心资产,并不存在涨太多的担忧。

那么跟随着美国科技股一起大幅回调的阿里,基本面是否有所变化?

02

阿里基本面并没有变化

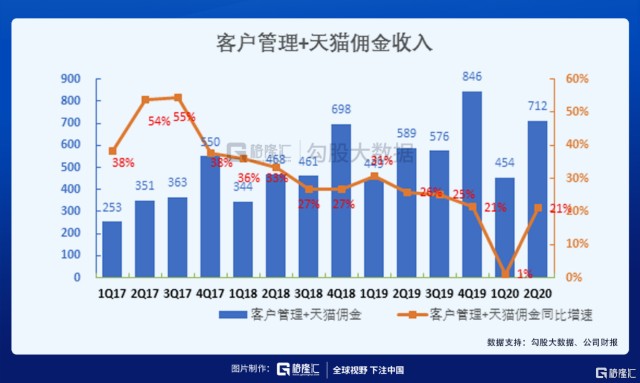

Q1业绩之后,市场对于阿里货币化率受到压力表现得非常担忧,Q1阿里国内电商广告+佣金收入同比增速仅为1%,引发担忧情绪大幅提升,市场从而将未来预期打得很低。

但从Q2业绩可以看出,阿里已经度过了至暗的时刻。

FY21Q1实现营业收入1538亿元,同比34%,超过市场预期1480亿元。

Non-GAAP 利润为395亿元,同比增长28%,Non-GAAP 归母净利率达26%,上年同期为27%。上个季度利润率一度下滑至19%。

其中最令投资者关注的广告佣金收入712亿元,同比增长21%,实现V型反转。

广告佣金增速的V型反转打消了投资者的担忧,造成预期差。因为上个季度之后,市场对于阿里广告佣金预期非常悲观,但实际上的情况要比预期好很多。

从国外零售市场的情况看来,亚马逊在疫情期间线上营销收入大幅增长。在国内经济活动恢复之后,同样的趋势有可能会出现,因为商户愿意增加线上渠道的营销预算,进而抵消线下渠道的疲弱表现。

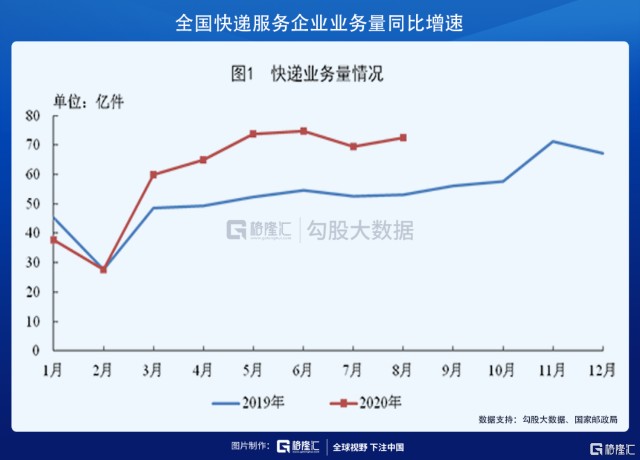

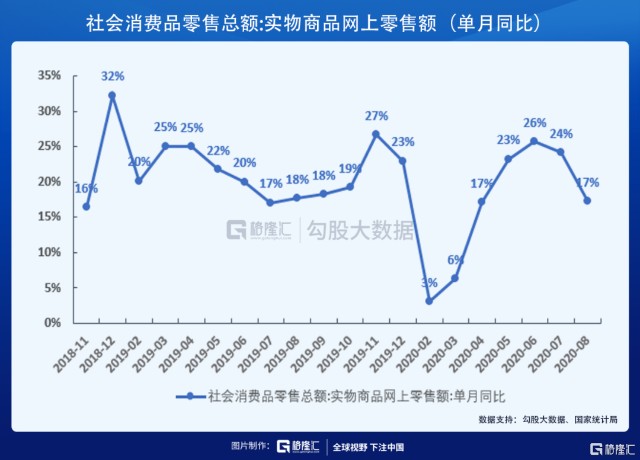

对于三季度的电商行业表现究竟会怎样,我们可以观察两个先行指标:快递和网上社零。

7、8月全国快递服务企业业务量分别为69.4亿件和72.4亿件,同比增长分别为32.2%和36.5%,增速比去年同期28.6%和29.3%更快。

7、8月网上实物零售的增速分别为24%和17%,远远好于整体社零,去年同期的增速分别为17%和18%。

从两个先行指标可以看到,电商行业三季度业绩可能还会保持一个较高的速度增长。

03

交易层面上的催化剂

除了基本面,我们还可以关注一下交易层面上的一些因素。

首先,在8月15日截止的13F显示,无论是国外还是国内,基金大佬们都在大幅度加仓阿里巴巴,其中包括达里奥掌管的桥水基金(BridgewaterAssociates),高盛和JPmorgan等大型基金。

除此之外,中外两位重量级投资大师都在二季度大幅加仓阿里巴巴。

美国的价值投资者,最成功的对冲基金经理之一的大卫泰珀,他创立的对冲基金Appaloosa 在二季度大幅加仓阿里巴巴49%,成为其第一大持仓股,持有价值高达7.28亿美元,超过美国电商巨头亚马逊的持仓。

另一位投资大师则是我们熟悉的张磊,二季度高瓴资本大幅度加仓阿里巴巴,增持比例达到98.5%,持有价值达到8.47亿美金,成为其美股第四重仓股,前三分别是百济神州(BGNE)、视频会议软件Zoom,以及爱奇艺。

其次,蚂蚁金服A+H上市临近,高涨的投资者情绪可能会推高估值。

阿里手握蚂蚁33%的股权。如果按2000亿美元进行计算,33%的股权折算后能为阿里带来660亿美元的估值。

但值得注意的是,蚂蚁集团这次是计划在科创板和港交所同步上市,这可能会令蚂蚁最后上市的估值高于2000亿美元。

从最近的消息来看,蚂蚁将有望在这个月底上市。

最后,阿里还有进入港股通的预期。

阿里纳入恒指已经在9月7日正式生效,将会得到更多的被动基金的购买需求。未来何时能进入港股通将是一个未知之数,一旦进入港股通,将会得到更大的购买力,可以参考美团和小米进入港股通后的表现。

由此可见,阿里这次回调,并不是因为基本面有所变化或者交易层面上承受压力,主要是由于美股最近的波动加大,而投资者抛售美国科技股的原因,在阿里身上并不适用。

刚刚走出低估的阿里,依旧值得关注。

格隆汇声明:特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。