点融被指数月无回款:三折债转收割投资人,出借收益、转让款“双零”

从“真的不跑路”到“真的不兑付”,点融用了3年。

2016年5月,3岁的点融将“真的 不跑路”字样的广告语送到了报纸、公交车站牌、LED屏幕等醒目之处,在第一波P2P爆雷潮中为自己“发声”。

一年后,点融高调宣布更名,由“点融网”更名为“点融”,确定了全球战略的定位。彼时,有消息传出,点融此举意在上市,挂牌首选地点为香港或纽约,公司估值超过10亿美元。

点融的计划在2018年被打乱。国内网贷行业历史上,2018年毫无疑问是一个重要的时间节点,暴雷潮风起。

这一年,点融也没能幸免于难,随着行业浪潮一起陷入了危机之中。逾期、裁员、高管内斗、线下门店关门……点融的问题一出接一出。

值得一提的是,21CN聚投诉上,关于“点融”投诉信息整整10000条。10000条投诉信息的背后,有苦等兑付的出借人,也有从点融借款后因高利率拒绝还款的借款人。

01 三折债转 强势收割投资人

作为一家网贷平台,逾期是最大的致命伤。2018年下半年,点融开始出现兑付危机,至今尚未明确有清退或转型等消息传出,甚至连兑付计划都未曾发布过。

投资人对于危机的感知要更慢一些。2018年8月,郭丽(化名)在点融又投入了4万元。加上未兑付的部分,郭丽在点融的出借金额接近30万元。

据了解,郭丽选择的是点融“小融包”项目,是一款随借随取的活期产品,利息相较其他产品要低一些。“当时把它当成了一个银行在用,多余的钱都会放上面。”

这笔4万元的出借款,也是郭丽在点融的最后一笔投资。原本对接的客户经理失去了踪影,也没有具体的兑付计划,郭丽开始了漫长的债转之路。

2019年8月,郭丽接到点融客服的安抚电话,“公司一切向好,请您安心等待。要不要再尝试一下我司的新标的,是到期后可以立马转出来的保障项目。”

活期产品无法兑付,到期后的长期产品亦是如此。

吴雨(化名)告诉柒财经旗下互联网金融新闻中心,她投的是点融定栗赚VIP12月期理财产品,当初宣传称“到期自动退出无需债转,且收益率保证在10.2~10.4%”,而实际情况是收益低至0.94%,并且产品到期后需要债转才能退出。

4月7日本是吴雨(化名)在点融最后一笔投资到期的日子,“两个月前,这笔钱已经被强制复投了,分散到不同的新标的中,合同期从2020年2月延长了一到两年。”

标的到期难兑付,出借人仅依靠每日几十元甚至几元的零星债转想要拿回本金,几乎成了痴人说梦。“拖”,成为了点融的主要策略。

“有时候也能接到一些五折、六折收购点融债权的消息,我们不敢相信”,李明(化名)指出,出借人们怀疑点融与资产公司联合,降低兑付成本,遭到点融否认,可3月6日,点融推出所谓的加速债转通道,以三折收购债权。

根据点融官网,出借人所说的加速债转通道,是点融为特殊困难出借人提供的账户转让绿色通道,有紧急资金需求的用户在提交申请后由点融进行人工审核。

有观点认为,点融此举就是为了规避监管“三降”要求,实际上平台撮合交易中,偶尔也仍有新增出借项目。“但我们出借人是绝对不会同意这个方案的。”郭丽肯定道。

02 出借收益、转让款双零 合作方遭受质疑

网贷行业清退、转型的大背景下,全国网贷平台数量急剧减少,而在清退的平台中,完成全部兑付工作的平台屈指可数。4月2日,网贷平台钱牛牛宣布退出网贷行业,完成所有项目本金及利息的足额兑付工作。

这也被点融出借人看作是“教科书般”的正确退出方式。

2019年11月15日,点融就“爆雷”传言发布了公告,称该消息不实,公司目前一切正常运营。但在投资人看来,“相较这种欲盖弥彰的公告,我们更希望点融能拿出更为实际的兑付方案。”

据多名投资人反映,点融的债转项目自2019年12月起开始双零。郭丽在点融平台上的债转,更是自2019年9月起持续双零。而所谓双零,是指出借用户无出借款收益、无债权转让回款。

以点融出现逾期的时间开始估算,点融在2019年下半年到期的项目不断增加,双零用户数量也在逐渐增多。“不回款的理由也很多,系统更新,对接央行征信系统,疫情期间人手不够,清明节假期……而每一次更新之后,借款协议、合同等,就会与之前不一样了。”

投资人质疑,点融债转后的受让资金并没有对应债权人。这便涉及到点融存管银行——百信银行。公开资料显示,2018年9月,点融宣布接入百信银行存管。

在双零期间,投资人质疑百信银行作为帮凶截流还款,操作存管账户。对此,4月14日,互联网金融新闻中心致电百信银行询问相关情况,对方表示,百信银行与点融仍在合作期间,用户可提现金额由账户实际可提现的数额决定,至于回款的具体情况则需要向点融了解情况。

另一方面,自成立以来,点融先后完成9轮融资,资金方包括渣打银行、老虎基金等。“多家国际一线投资机构投资”,是点融重要的宣传点之一。2018年3月,点融还曾宣布与中合中小企业融资担保股份有限公司(下称“中合担保”)合作风险保障计划,为纳入计划的出借人提供垫付赔款服务。

据出借人反映,中合担保向其回应称,已于2019年1月31日终止了与点融平台的合作,合作期间已按规定完成了相应赔付工作。但时至今日,点融官网首页仍在宣传与中合担保的合作项目。

做背书的投资机构并未对实际兑付做贡献,第三方担保早已停止合作却不作告知。投资人认为点融前后不一,具体的兑付情况无法落实。

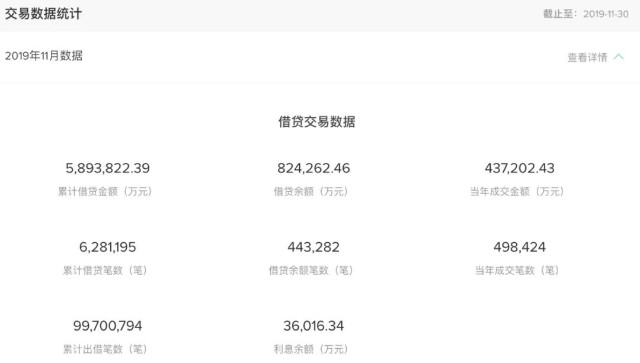

目前,点融官网无法查看2019年11月16日前披露的公告,运营数据也在2019年11月后停止了更新。

截至2019年11月30日,点融借贷余额为82.43亿元,利息余额3.60亿元,逾期金额为30.32亿元,累计代偿金额为28.25亿元。其中,点融逾期90天以上金额为28.77亿元,90天以上逾期率为22.59%。

4月14日,互联网金融新闻中心多次尝试注册点融,均未成功,页面显示为“服务器繁忙,请稍后再试”。点融像是变成了一座围城,外面的人进不去,里面的人出不来。

03 靠高利现金贷输血

2019年1月21日,点融宣称,首批逃废债名单成功纳入央行征信系统,标志着其为首批获准接入的网贷机构。

互联网金融新闻中心注意到,有出借人就点融前述接入征信系统一事在央行留言板上进行提问。对此,央行回应,点融仅是通过上海的监管机构报送了一批逃废债名单,并未真正接入央行征信系统。不过,此举仍是对恶意欠款人带来了一定的威慑。

出借人忙自救,各种方式搜集点融违规的证据。而另一头的借款人也并不好过。

2019年2月,刘华(化名)在点融旗下平台U钱包申请了一笔10000元借款。在10000元到账后,随即被以“前置保险费”名义划扣509元。“2019年10月,我联系客服索要借款合同,客服给了我一份确认发标的发标通知书。再追问后续,客服就不回应了。”

而客服提供的文件内容显示,刘华的借款本金为12737.47元。按12期,实际到账9491元,每期还款1211.54元计算,刘华合计应还款金额为14538.48元,以实际借款金额9500元计算,年化利率超过53%。

在偿还了8期借款9696元,刘华拒绝偿还剩余款项并对U钱包进行投诉,要求按实际借款本金归还本息,退还相关保险费用,重新计算还款方式。

而据刘华表述,此后有点融相关工作人员联系其称,协议中显示是借款本金是将服务费、申请审批费等计入后的计算方式,是合法的,扣除的保险费用已为其购买保险,可在恒安保险官网查询。“不查不知道,一查吓一跳,恒安保险官网显示我根本没有相应的保单。”

除了U钱包外,公开资料显示,点融旗下现金贷口子还包括魔借、钱急送、点融借贷、点融极贷等。有用户称,在魔借借款3000元,借款期限为2个月,每月还款额为1789.21元。按IRR方式计算年化利率达151%。

值得注意的是,点融与现金贷的渊源颇深,创始人郭宇航一度被看作是现金贷的推崇者。早在2016年,点融还风光无限时,郭宇航成立星合资本,联合洪泰基金创立了星河洪晟基金,第一批投资的公司包括现金贷平台魔法现金。

据新流财经报道,魔法现金部分高层以及普通员工来自点融,起初的放贷资金也几乎全部由点融输血,巅峰时期月放款近20个亿。而在点融陷入危机后,魔法现金放贷规模有所缩水,2019年6月,魔法现金在严监管下停止运营。

对于被认为是“社会毒瘤”的现金贷,郭宇航也有不同看法。他曾公开表示,银行不作为,才催生了现金贷,会有源源不断的新人群有现金贷需求。而基于成本以及周期,现金贷合理的费用收取不应该纳入利息范畴,没有必要对于利率进行一刀切。

值得一提的是,互联网金融新闻中心就前述情况联系点融相关负责人,并发送采访提纲,不过截至发稿前,对方未给出任何回复。(文 / 何瑜)