青云科技冲刺科创板IPO:2019年营收3.77亿元,三年累计净亏4.36亿元

4月7日,青云科技在上交所官网披露了首次公开发行股票并在科创板上市的招股说明书。招股书显示,青云科技计划募集资金为11.88亿元,发行股票数量不超过1200万股。保荐人与主承销商均为中金公司。

青云科技是一家平台级混合云ICT厂商和服务商,经过多年发展已经具备全维度的云产品与云服务交付能力。从盈利模式来看,青云科技的盈利主要来自于云产品、云服务的销售收入与成本费用之间的差额。

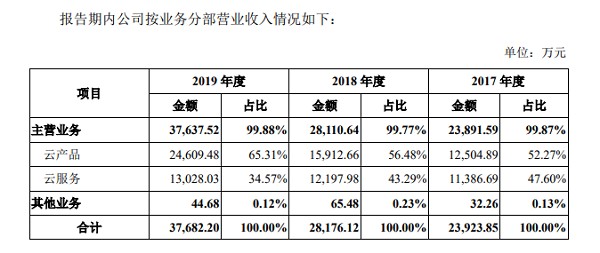

招股书显示,由云产品和云服务构成的主营业务收入占比分别为99.87%、99.77%及99.88%。

其中,云产品业务为主要收入来源,在三年的收入占比分别为52.27%、56.48%和65.31%,且呈逐年增加趋势,而会展赞助、广告宣传等其他收入占比则较低。

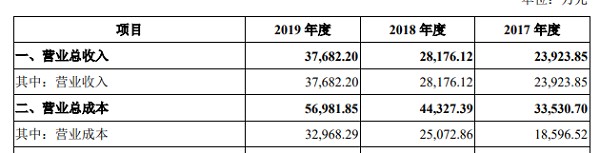

根据招股书,青云科技2019年总营收为3.77亿元,同比增长33.7%。而2017年、2018年,青云总营收分别为2.39亿元、2.82亿元。可见,近三年来,其营收呈逐步增长趋势。

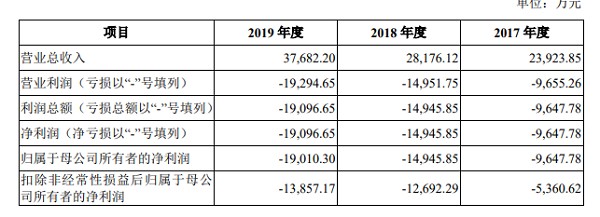

但与营收增长相对应的是,2017年至2019年,青云科技运营亏损分别为0.96亿元、1.49亿元、1.93亿元。扣除非经营性损益后归属于母公司所有者的净亏损分别为0.536亿元、1.27亿元、1.38亿元。

同期(2017年至2019年),青云科技净亏损分别为0.96亿元、1.49亿元和1.91亿元。尽管经营层面净亏损有所收窄,但亏损规模仍相对较大。

另外,截至2019年12月31日,青云科技未分配利润为-1.989亿元,也就是说其还存在金额较大的累计未弥补亏损。招股书中也提到,“公司目前尚未盈利,且预计短期内无法盈利、未弥补亏损持续存在”。

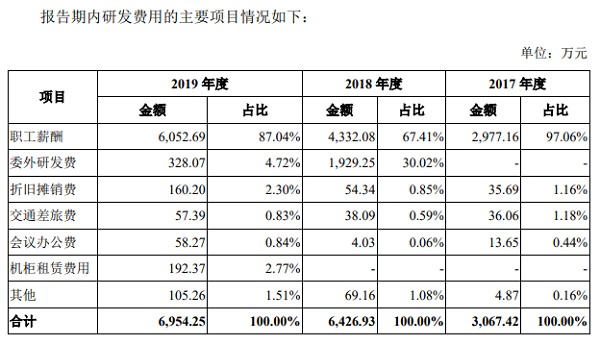

值得注意的是,云计算作为技术型密集企业,持续的研发投入是保证竞争力的关键。近年来,青云科技研发费用呈现持续快速上涨趋势,这也是招股书中所提示的风险之一。

招股书显示,2017至2019年,青云科技研发费用分别为3067.42万元、6426.93万元、6954.25万元,在营收的占比分别为12.82%、22.81%及18.45%。

截至2019年12月31日,青云科技的现金及现金等价物余额约为1.01亿元,而2017年和2018年末的余额分别约为7.52亿元和9.34亿元。

值得一提的是,在此之前,青云科技主要通过股权融资及债权融资方式获得营运资金、保证较为充裕的现金流。

具体而言,自2012年成立之初,获得来自蓝驰创投的200万美元A轮融资后,青云科技共完成四轮融资。最近一次是2017年6月,完成D轮融资,获得资金10.8亿元。投资方包括招商证券国际、招商致远资本、阳光融汇资本等。

招股书还显示,青云科技创始人兼董事长黄允松持股18.92%,而联合创始人甘泉和林盛各自直接持有6.2%和3.1%的股份。

而上述三人合计持有青云科技28.22%股权,并间接持有5.2%股权,共同控制33.42%股权,为共同控股股东及实际控制人。

在机构投资方方面,蓝驰基金为青云科技第二大股东,其中嘉兴蓝驰持股为11.22%,天津蓝驰持股为2.93%,均为蓝驰基金掌控。而横琴招证持股为8.78%,为其第三大股东。