三一国际(0631.HK):2019年业绩印证周期属性弱化,疫情风险可控

日前,三一国际(0631.HK)发布2019年度业绩。截至2019年12月31日止年度,公司实现收入约56.56亿元(人民币,下同),同比增长约28.1%;毛利率约29.1%,同比上升1.7个百分点;税前利润率约为18.9%,同比提升约2.5个百分点;公司实现净利润约为9.22亿元,同比增长52.8%。

近几年,随着三一国际积极开发物流装备业务、全球矿山装备保有量提升带来的充足更新需求以及不断推陈出新的产品,公司的周期属性已经俨然弱化,净利润连续第三年实现高速增长,价值释放驶入快车道。同时,面对眼下全球性蔓延的肺炎疫情,我们认为可能会加速公司业务的国际化进程,长期价值不改。

一. 注重研发推动收入大幅增长,产品市占率继续提升

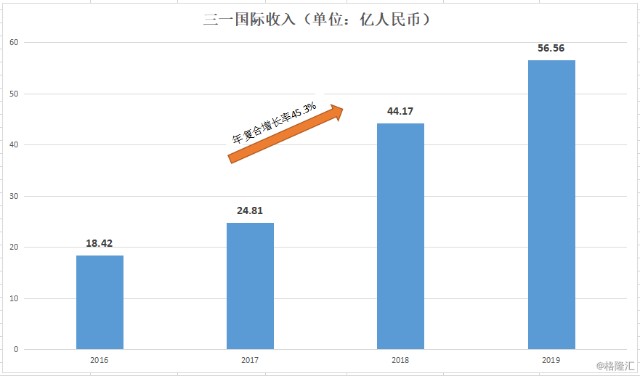

报告期内,三一国际实现总收入56.56亿元,同比增长约28.1%。其中,矿山装备和物流装备收入分别为34.23亿元和22.33亿元,同比增长33.7%和20.3%。自三一国际于2014年外延收购三一海工,将产品线扩大至港口机械、海上重型机械领域后,其物流装备业务迅速崛起。2016-2019年度,三一国际的收入保持着稳健攀升的态势,年复合增速为45.3%,彻底弱化了公司的周期标签。

数据来源:公司公告,格隆汇整理

1. 矿山装备:宽体车产品大有可为

随着煤炭行业供给侧改革的持续深入,2019年,全国原煤产量38.5亿吨,同比增长4.6%,供需平稳,带动动力煤价格稳定在550元/吨以上。受量价驱动,2019年煤炭的固定资产投资增速达到29.6%,相较2017、2018年-12.3%及5.9%的同比增速,投资额保持攀升态势,保守预计未来几年仍将保持在15%左右,主要是随着相关装备保有量的不断增加,导致更新换代占比提高,由于公司下游客户在设备更新上更加理性,需求逐步释放,使得整个矿山装备行业的周期性也在逐渐弱化。同时,近日八部委也印发了《关于加快煤矿智能化发展的指导意见》,对加速煤矿智能化、无人化、大型化发展具有明确的指导意义,有望进一步刺激行业的内生需求。

作为矿山装备行业的头部企业,三一国际也是持续朝着智能化、无人化、大型化的战略方向不断发展,期内矿山装备产品的销量于国内外市场均有了大幅度提升,单机附加值也得到改善。其中,掘进机、综采和矿用车辆分别实现30.5%、11.1%和340.9%的增长。公司的矿用车辆收入呈现爆发式增长,主要是受益于新推出的宽体车产品成功打开国内外市场。

2019年4月,三一国际拥有自主知识产权的新一代S级宽体车SKT90S在沈阳首发亮相,当场订单即刷新了公司春季订货的销售纪录。据悉,SKT90S宽体车首次将“宽体矿车”与“经典矿车”技术相融合,对车架、悬架、转向、驾驶室等关键领域进行了颠覆性提升,使其在可靠性和安全性等方面均高于行业水准,解决了60项行业热点问题、66项外观精细化问题和49项制造过程问题。鉴于新品投放市场的时间并不长,三一国际2019年宽体车产品的市占率仅约4%,参考公司其它产品的较高市占率,宽体车产品未来市场份额的爆发张力十足。除了宽体车外,三一国际的新品纯水液压支架也有望在2020年首度实现更多的交付,带来更多的收入增量,共同驱动矿山装备保持良好的上升势头。

2. 物流装备:大港机产品后来居上

2019年,国内集装箱输送量同比增长约4.4%,其中内河港口的输送量增幅约8.5%,继续为三一国际的物流装备业务提供充分的行业发展沃土。报告期内,公司的大港机、小港机的收入同比分别增长24.5%和18.5%,增速稳健。

就物流装备产品而言,三一国际目前在小港机市场的龙头优势明显。截至2019年底,公司正面吊和堆高机的在国内市占率处于优势位置。相比之下,大港机的市占率尚有大幅的提升空间,但后来居上势头迅猛,报告期内大型港口机械岸桥、场桥等产品于国内销售实现显著增长;重型叉车、抓料机、电动集卡等新产品累计销售收入同步也大幅增长,推动大港机及小港机增速加快。三一国际在线上业绩会也表示,大港机目前在手订单充足,增势喜人。

总体来说,凭借着三一国际的品牌优势以及与三一集团平台的协同效益,市占率尚低的大港机产品未来拥有充足的挖掘机会。

3. 注重研发投入,产品市占率稳步改善

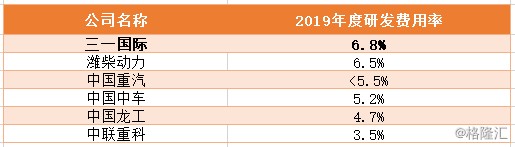

前面说到,三一国际业务的周期属性之所以能得到显著弱化,很大程度上得益于公司对创新研发的高度重视,产品逐步向智能化、电动化、无人化的研发方向发展。2019年,三一国际的研发费用约为3.85亿元,同比增长约59.2%,研发费用率达到约6.8%,同比增长约59.2%,研发投入比率在港股同业中保持领先水平,打造业务的核心竞争力。

数据来源:公司公告,格隆汇整理

2019年,公司相继有电动化、自动化新品投入市场,包括智能采煤机、电动宽体车、电动堆高机、电动抓钢(料)机、二代电动集卡、无人电动集卡等绿色节能产品。截至2019年底,三一国际共获得发明专利18项,实用新型技术21项,外观设计2项,另获得著作权9件。

在加码研发投入的基础上,三一国际产品竞争力和品牌影响力也持续提升,掘进机、正面吊、堆高机等优势产品继续保持领先,市场占有率稳步提升,综采及矿车市场占有率则实现快速提升。其中,矿车的市占率同比显著提升13.4个百分点,显示了新一代S级宽体车的大有可为。

4. 海外布局初具规模

2019年,三一国际在大客户及海外客户的开拓也成效显著,共完成东南亚、泛俄、非洲等多家矿山装备代理商开发,物流装备建立澳洲、新西兰、墨西哥、阿联酋等海外自营渠道,与英国MARTIME及马士基等大客户建立战略合作,海外销售渠道布局初具规模。

二. 积极推动数字化生产制造,优化运营效率

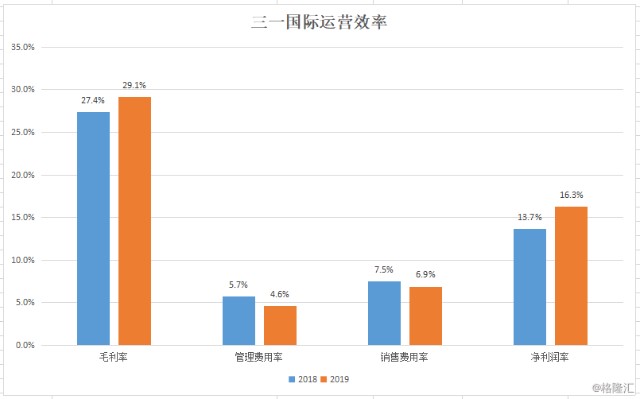

2019年,在剔除存货减值拨备后,三一国际的毛利率约为29.1%,同比上升1.7个百分点。其中,公司强势产品掘进机、小港机始终保持较高毛利率水平,。综采产品毛利率得到大幅改善,主要是由于该产品国际销售增加,对应收入的毛利率较高。

同时,在销售收入大幅提升的同时,三一国际通过不断地加强内部管理,运营效率显著提升。报告期内,公司的管理费用为4.6%,同比改善1.1个百分点,较2017年改善4.4个百分点;销售费用率为6.9%,同比改善0.6个百分点,较2017年更是大幅降低5.2个百分点;最终实现净利润率16.3%,同比增长2.5个百分点;存货周转水平明显增快,周转天数同比减少51.4天至153.6天。

数据来源:公司公告,格隆汇整理

具体而言,三一国际的毛利率、运营效率及存货周转能得到全面强化,主要是受益于公司积极推动数字化转型的战略导向,包括数字化研发、数字化营销、以及智能制造,并且成效显著。公告显示,公司通过对所有生产设备进行智能监控联网,实现“三现"(现场、现实、现物)物料和设备互联,使生产设备能耗及工作状态实现在线化,同时在生产车间安装视觉化设备,对生产情况远端监控,实施高效的可视化管理,以提升现场生产管理和标准化作业,提高作业人员生产效率。

资金方面,截止2019年12月31日,三一国际的现金及现金等价物以及三个月及三个月以上到期的定期存款合计为11.03亿元。年内,受益于盈利水平提升以及回款力度增加(应收账款周转天数同比下降17.9天),公司的经营性现金流入净额达到8.01亿元,同比大幅增长185.7%,融资性现金流入净额约为15.27亿元,同比增长198.3%,资金储备充裕,能够充分地覆盖公司的投资支出。

三. 疫情下的“危”与“机”

今年以来,一场疫情“黑天鹅”的爆发,对全球各行各业都造成了一定程度的影响,股市也显得较为疲软。目前,恒生指数PE(TTM)约为8.7倍,处在近十年均值减一个标准差的水平,也是近三年来的最低位。在市场氛围的影响下,三一国际目前PE(TTM)仅为约11.4倍,在行业及盈利能力均向好的基础上,估值却处在2019年以来的价值洼地,值得思考。

数据来源:WIND, 格隆汇整理

一方面,从三一国际自身的业务布局来说,由于公司矿山设备主要还是以国内市场为主,虽然短期销量可能会受到影响,但随着国内疫情的好转,长期利润增长点并不改变,包括宽体车、纯水液压支架等都具有很大的技术优势,能够持续积极锁定大客户,保证公司业绩继续稳健增长。公司2019年海外销售占比为18.8%左右,其中物流装备业务占全部海外销售的70%左右,但出口市场主要以亚太为主,受欧美国家停工影响有限。同时,在欧美国家停工之际,三一国际反而可能趁势加大海外布局,加速国际化的进程。

另一方面,从所处行业的角度来看,大基建作为纯内需行业,历来是对冲经济逆周期、稳就业的常用政策手段,具有“压舱石”的作用,因此各方市场人士提倡基建投资的呼声也颇高,恒大经济研究院院长任泽平近日就撰文建议启动“新”一轮基建。在当前的经济环境下,大基建相关的子板块无疑拥有非常强的估值修复预期。

综合来看,三一国际对疫情的风险实际较为可控,长期价值我们认为并不改变。目前公司的估值处在历史洼地,继续下行的可能性不大,静待市场情绪修复。