券商热衷哪些股?23家券商现身53家A股公司前十大流通股东,新进33家,增持10家

财联社(上海,记者 黄一灵)讯,随着2019年报的持续披露,券商去年四季度的持股动向也逐渐浮出水面。

据财联社记者统计choice数据,截至4月2日,共有23家券商现身A股上市公司前十大流通股东,涉及53家公司,制造业和金融业公司最受追捧。其中,新进33家,增持10家。

由于证券投资业务已连续三年成为券业收入占比最大的业务,因券商重仓流通股的动向也值得投资者关注。那么,2019Q4,券商又偏爱哪些行业和个股,投资思路又发生了怎样的变化?

新进33家,中信、华泰双双看好京泉华

在券商自营业绩比重愈发提高的情况下,券商重仓流通股也值得投资者关注。

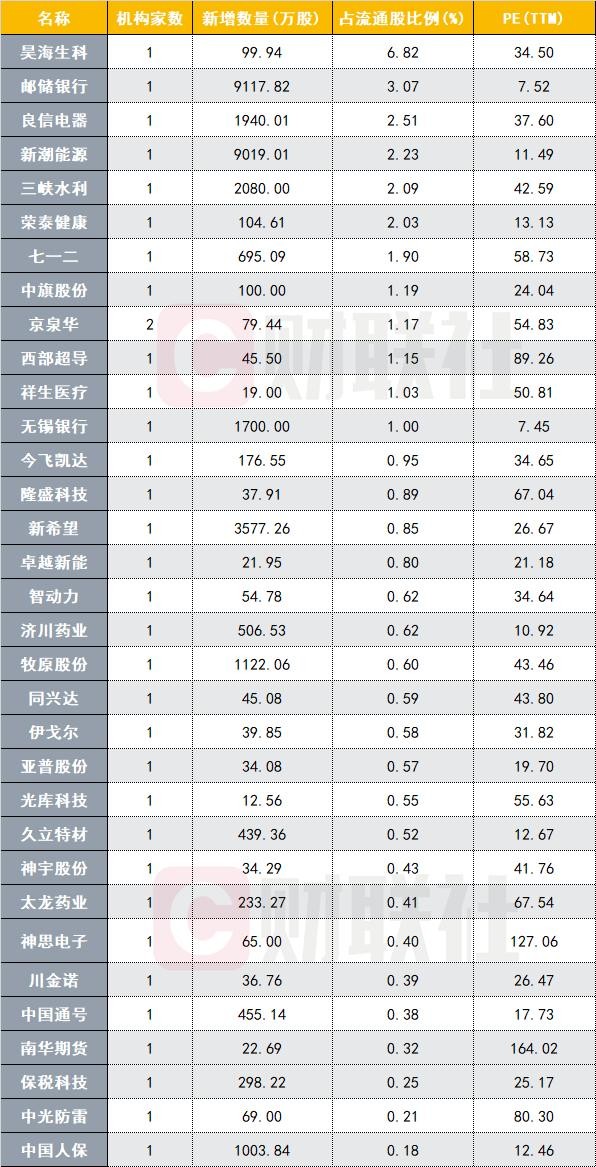

东财Choice数据显示,2019年第四季度,券商共新进33只个股,持仓数量合计9.96亿股,持仓市值约178.94亿元。

从持股数量来看,制造业、金融业最受欢迎,新进1000万股以上的有邮储银行、新潮能源、新希望、三峡水利、良信电器、无锡银行、牧原股份和中国人保等8家。

从机构家数来看,京泉华成为唯一一只有2家券商同时新进的个股,2019年第四季度,华泰证券、中信证券两大头部券商同时新进持有京泉华,42.6万股、36.84万股。

从市盈率来看,这33只个股PE的算术平均值为42.32,中位数为34.64,其中PE超50的有10只,100的有南华期货(次新股,164)和神思电子(127)。

从占流通股比例来看,券商新进股份数量占比超1%以上的有昊海生科(6.82%)、邮储银行(3.07%)、良信电器(2.51%)、新潮能源(2.23%)、三峡水利(2.09%)、荣泰健康(2.03%)、七一二(1.90%)、中旗股份(1.19%)、京泉华(1.17%)、西部超导(1.15%)、祥生医疗(1.03%)、无锡银行(1%)等12家。

除去新进个股,券商去年四季度共增持运达股份、坤彩科技、中颖电子、南微医学、心脉医疗、上实发展、中旗股份、西部超导、佳土科技、东尼电子等10家公司,增持数量占流通股比例超1%的有运达股份(3.66%)、心脉医疗(3.50%)和南微医学(1.62%)。

减持方面,券商19Q4减持多只个股。截至19Q3,共持有233家A股上市公司流通股份,而截至2019年底,这一数字仅有53家。不难看出,去年四季度,券商开始控制自营股票规模。

券商自营业务占比提升至34%

以2019年券商的业绩构成分析,自营业务收入占据了重要位置。2019年度,证券公司投资业务收入(证券投资收益及公允价值变动损益)1221.6亿元,同比大幅增长52.65%,收入占比33.89%。

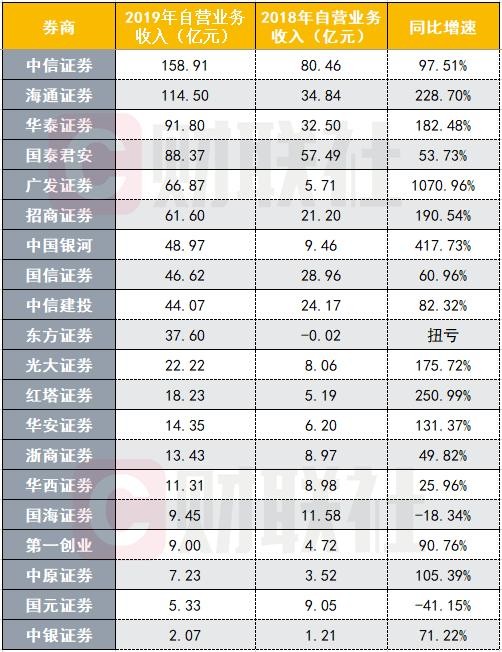

根据choice数据统计,从券商自营收益来看,20家券商全部取得正收益,前十分别为中信证券(158.91亿元)、海通证券(114.50亿元)、华泰证券(91.80亿元)、国泰君安(88.37亿元)、广发证券(66.87亿元)、招商证券(61.60亿元)、中国银河(48.97亿元)、国信证券(46.62亿元)、中信建投(44.07亿元)、东方证券(37.60亿元)。

自营业务的增速上看,广发证券(1070.96%)、中国银河(417.73%)、红塔证券(250.99%)、海通证券(228.70%)、招商证券(190.54%)、华泰证券(182.48%)、光大证券(175.72%)、华安证券(131.37%)、中原证券(105.39%)、中信证券(97.51%)位居前十。

广发证券自营收入同比增加近11倍,广发证券认为主要是处置交易性金融资产投资收益增加,以及交易性金融资产公允价值变动收益增加。其中公允价值变动收益同比增加33.89亿元。

广发证券表示,公司坚持价值投资思路,配置方向为蓝筹股,取得了较好的收益。公司较好的控制了债券投资组合的久期、杠杆和投资规模,抓住了阶段性的市场机会,取得了较好的投资业绩。

不过,从近期券商年报业绩说明会来看,券商目前自营业务将不再完全依赖股市,固收市场、非方向性投资成为新的“战场”。

海通证券高管在业绩说明会上表示,去年公司110多亿的投资收入中超过一半以上的收入与固收市场相关,此外包括权益类跟投、直投、PE等带来的权益类收入占比接近1/3,而二级市场的配置则相对较少。

东方证券高管亦称,近年来,公司调整了自营业务的布局、结构、策略,过去权益类股票投资的规模占比较高,从2019年起公司严格控制方向性投资规模,结合市场波动及时调整公司股票自营的仓位,与此同时也加大套保等非方向性投资的比重,降低市场波动对公司投资业务业绩的影响。