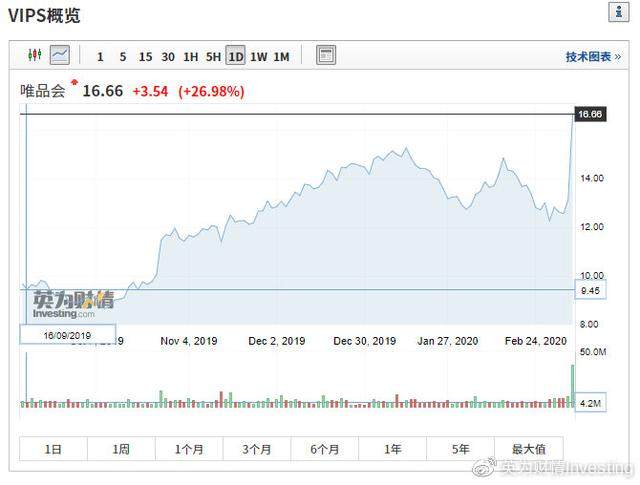

股价一夜暴涨27%!唯品会终于尝到了“回归特卖”的甜头

回归特卖将近两年,唯品会 (NYSE:VIPS)现在“混”得还好吗?

在2018年中期宣布走“回头路”之后的一年内,唯品会的股价一直低位徘徊,但从去年秋季开始看到起色。

而在周四,唯品会(NYSE:VIPS)公布Q4业绩后,在美股大盘重挫的背景下,股价暴涨27%,触及一年高位。

来源:英为财情Investing.com

股价一夜暴涨,有其合理性吗?

这份财报不乏亮点。先是营收和EPS都超出了预期,Q4营收同比增长12.4%至293亿元(约42亿美元),比预期高出2.2亿美元;非GAAP每股收益0.41美元,超出预期0.1美元。

由于专注于高毛利的服饰穿戴类产品(贡献了70%以上的GMV),四季度唯品会的毛利率明显提升,从去年同期的20.6%增至23.9%,也高于三季度的21.6%。

而且,唯品会净利润单季度大增111.4%至15亿元,延续了三季度的强劲增势。三季度唯品会净利润增长282.7%至8.75亿元。这两个季度三位数的增幅远远超过了此前的个位数、双位数增幅甚至负增长。

净利润为何能维持三位数的增幅?

甩掉品骏这个“拖油瓶”之后,唯品会四季度继续严控成本和费用。

收入成本同比增长8%至223亿元,维持在个位数增长,较2018年以前的20%-30%增幅有明显的下滑;运营支出同比增长17.6%至54亿,其中履约费用维持在21亿元左右,占收入比例从8%下滑7%,营销费用下滑16%至9.44亿,技术与内容费用下滑32%,一般和行政支出增长107%至17亿元。

虽然一般和行政支出翻了一倍,不过这主要是与公司终止旗下自营物流品骏所产生的一次性费用有关。这当中包括了6.52亿元的遣散费,1.54亿元的资产拨备,以及2.2亿的仓库资产减值。

如果剔除这些一次性费用,利润数据会更好看。

营销费用下滑后,唯品会关键的用户增长表现如何?

虽然营销费用下滑,但并未对这个季度的用户增长构成负面影响。

唯品会Q4活跃买家同比增长19%至3860万,较Q3的增长21%出现微幅的回落,但整体趋势仍然向上,从2017年四季度增速触底(4%)以来,已经有了明显的改善。这也表明唯品会在控制成本与用户增长之间找到了较好的平稳点。

在财报后的电话会议上,唯品会CEO沈亚称,“未来生意持续做大情况下,市场营销费我们认为只会更低,不会更高。”

对比用户增长19%,营收增长是否乏力?

可以看出,唯品会的营收增长一直跟不上用户增长。

上个季度,腾讯、京东贡献了新客增长的22%。沈亚表示,公司自身也在用好货策略来吸引消费者,且接下来希望用更好的货品、更好价格的商品来吸引用户购买,这是未来重要的获客方法。

然而,这个策略带来的一个负面影响是客单价的下滑。四季度,唯品会的客单价为272.6元,较去年同期的297.9元有明显的下降。用户量上去了,但新增用户质量(对GMV贡献)恐怕较低。

既然是作尾货生意,疫情对唯品会来说会是利好吗?

沈亚表示,受疫情影响,国内大部分的零售门店尤其服装类基本都关门了,街上游客减少,所以今年大量库存产生。

这也意味着唯品会有望接收来自品牌商的一大批较高质量的尾货,这对获取用户、增加销量无疑是一个利好。

不过,这个利好可能要到今年二季度之后才能兑现。对于一季度,受到疫情的影响,唯品会预计营收将同比下滑15%至20%,至171亿元-181亿元的区间。唯品会预计,四五六月随着疫情控制,情况会逐步好转,当然具体还要看疫情发展。

从估值来看,唯品会当前股价只有其未来12个月预期收益的13.6倍,远远低于标普500平均23.4倍,虽然业绩存在一定的隐忧,但股票仍然是处于一个低估的状态,后市值得继续关注。

点击文末【阅读更多】查看唯品会实时股价。