A股为何脱钩美股独立走强?背后有四大支撑

财联社(上海,研究员 姚辉)讯,在新冠疫情蔓延全球外围股市风声鹤唳之际,A股三大指数午后集体涨逾3%一扫阴霾,有哪些积极因素可助力A股脱钩欧美股市独立走强?

新基建托底经济 板块掀起涨停潮

截至13:35

恒大集团首席经济学家、恒大研究院院长任泽平认为:“对冲疫情和经济下行,其实最简单有效的办法还是基建。”但启动“新”一轮基建,关键在“新”,“新基建”有助于稳增长、稳就业,释放中国经济增长潜力,提升长期竞争力。

任泽平表示,“新基建”主要有四新:新的地区,大规模基建应集中在人口流入的城市群都市圈;新的主体,要进一步放开基建领域的市场准入,扩大投资主体;新的方式,基建投资方式上要规范并推动PPP,引进私人资本提高效率,拓宽融资来源;新的领域,铁路、公路、轨道交通等传统基建的基础上,还有5G、人工智能、工业互联网、智慧城市、等新型基建领域。

量化回测:本周股指反弹概率大

上周五创业板指收盘重挫近6%。据数据统计,创业板历史上收盘跌幅超过5%的交易日共有47次,其中有28次在下一交易日该指数收盘上涨,上涨概率接近6成。

另据数据回测,每年的2月和3月历来是A股走势较强的时间段。

再来看看美股,美股道指周跌幅超过10%共有17次,而上周之前跌逾10%的那三周,次周都是出现上涨。

具体而言,被称为“黑色星期一”的1987年10月19日,标普500指数下跌20.47%,美股市场暴跌迅速传导至全球市场,造成著名的“股灾”事件,道指也在不久之后跌逾13%。2000年前后,在欧美及亚洲多个国家的股票市场中,与科技及新兴的互联网相关企业股价高速攀升,最终“泡沫”被戳破,道指于2001年9月21日当周大跌逾14%。2008年次贷危机被称为1929年以来最大的金融危机,从2007年开始到2008年全面爆发,最终波及全球。道指于2008年10月10日大跌逾18%。

历史上道指周跌幅超过10%后,次周的涨跌幅

美股与A股相关性如何呢?从股市主要指数表现来看,A股2015年以来,与美股先后呈现脱钩、互动、再脱钩。具体来看,2015年至2016年,可以明显看出A股与美股表现处于脱钩态势;2016年至2018年2月,美股三大指数与A股的上证综指、深证成指表现出很强的正相关性,市场分析也认为这符合“理想化标准联动场景”。但是从2018年2月开始,A股与美股主要指数之间的相关性不断下降,其中,2018年两地主要指数基本背离,2019年以来,两地主要指数表现也难言趋同。

A股也有表现较好的时候。2018年12月在美联储加息、美国经济放缓、国债利率倒挂等背景下,投资者风险偏好再次下降,美股再次急跌。自2018年12月3日至26日,标普500累计下跌10.60%;而同期上证指数和深证成指则分别下跌3.47%和5.11%。

爆款基金并不一定意味着市场行情见顶

整体上来看,爆款基金并不一定意味着市场行情见顶,也存在部分爆款基金于牛市起点时成立的案例。

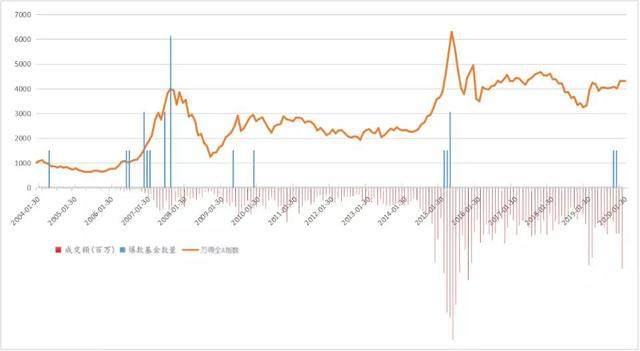

上图为整理的爆款基金数量与A股市场行情的关系,图中橙色图线为万得全A指数,成分股为两市所有股票;蓝色柱状线为爆款基金数量,按月统计,且爆款基金指发行规模大于100亿的主动偏股型基金;红色柱线为万得全A指数的成交量。

从图线上看,爆款基金成立最成功的时间点为2006年5月、6月,广发策略优选和易方达价值精选分别于该时点成立,而在成立后短暂的几个月时间里,A股迎来了波澜壮阔的牛市,上证指数从1600多点一路狂飙到了6124点。

目前,2020年仅有两只主动偏股型基金发行规模在百亿以上,分别为汇添富大盘核心资产与易方达研究精选基金。汇添富大盘核心于2020年1月2日发行,1月6日提前结束募集,首募规模达113.2亿元,基金经理由汇添富总经理助理、权益投资总监王栩担任;易方达研究精选于2月19日发行,当日售罄,首募规模达165.89亿元,基金经理由易方达研究部总经理冯波担任。有意思的是,目前2020年的情形与2006年牛市起点时的情形非常相似,都处于行情U型走势的右半部分。

新时代证券研报分析指出,之前主要由于公募基金在股票市场话语权不断下降,导致每一次权益基金发行放量都是在上涨后期。而近几年,与其他大部分产品相比,公募基金业绩更为突出。公募基金发行量将不再是滞后指标,而是同步指标,甚至阶段性还能成为领先指标。当前基金火爆的情况更类似2006年,只是新一轮居民资金加速入市的开端,未来公募基金发行热度有望延续,居民资金将通过公募基金加速入市。

定论金融危机为时尚早 国内向好政策预期强烈

有投资者认为,当下的行情有可能衍化成2008年金融危机。分析人士指出,其实这种可能性并不是太大。因为无论是2008年金融危机,或者是其它金融危机,本质上是债务危机、杠杆危机。这些危机多数是在央行收紧的状态下爆发。而从目前的情况来看,美国的杠杆水平,除政府的较高之外,企业杠杆相当健康,特别是中大型公司,现金流更是相当充沛。而从央行的策略来看,全球央行去年都有降息举动,目前全球市场处于一个水相对较多的状态。基于此,由新冠病毒引发金融危机的可能性并不大。目前的恐慌既是一种预期差的回归,也是对于新冠病毒演绎路径的不确定。

中美利差处于历史高位

有私募基金经理分析指出,中国毕竟是全球制造业商品的主要提供者,如果因为疫情导致强迫性的逆全球化,那么境外需求一旦大幅回落,这种通缩甚至有可能反向输入到本国。这种背景下,很可能我国会依然维持一个“温和通胀叠加积极政策”的特殊环境,甚至对于通胀的容忍限度会进一步提升,并导致政策更为宽松——毕竟这也是一种对于未来通缩输入的潜在安全垫和政策空间。

另有私募基金经理拿当下行情和2014年的走势作为参照。当时创业板牛市自2012年12月起始,涨到2014年2月25日见顶,上涨一年多,其后暂时下跌了一阵子。本次创业板起点可以从2019年1月开始算,至2020年,恰好也是2月25日见顶,上涨1年多的时间。这个2月25日真的是巧合。

而且在最后这轮上升行情中,上证50都远远弱于创业板。2014年2月创业板暂时见顶后,上证50也没怎么涨,只是弹性小一些,比创业板跌得少,很快就做平台。2014年上证指数从整个1月到7月,都是做横盘平台,最终7月份发动大牛市。