产能利用率达110%,疫情下口罩产业链谁受益最大?

口罩,口罩,还是口罩。无论是在市面还是市场上,口罩供应仍然相对紧缺。物以稀为贵,股票市场上的口罩概念股也因为口罩的稀缺而“贵”起来。自1月21日至今,板块指数累计已涨约40%。

(图源:同花顺)

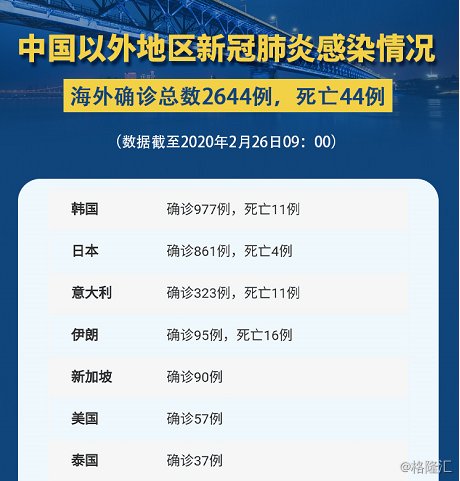

消息面上,虽然中国今日新增确诊406例(湖北401例,武汉370例),增速已较此前出现较大幅度下滑,但在中国以外的全球其他国家疫情依然不容乐观。最新韩国新增169例确诊病例,累计已确诊1146例。韩国政府已从26零时起全面禁止口罩销售,生产商出口量限制在当日产量10%以内。

可以预见,不止中国,全球范围内其他国家的口罩供需将越来越紧张。

(图源:格隆汇学堂)

面对当前急速上涨及未来可能出现的需求过剩,口罩产业链将何去何从。

超负荷运行能为产业链带来多少切实利好?

按国新办新闻发布会披露数据,截止22日,国内口罩的日产量已经达到5477万只,比2月1日增长2.8倍,近20天以来累计生产口罩5.7亿只,当前医用防护口罩日产量达到了84.4万个,全国口罩产能利用率达110%。

同时按国家发展改革委社会司司长欧晓理昨日披露,目前全国口罩日产量比春节假期刚刚结束时提高了近3倍,部分缓解了紧张局面。医用N95口罩日产量则超过90万只,月底可达100万只,总量基本能够满足医护一线的需求。

商务部服贸司司长冼国义此前亦表示,截至2月20日,全国通过各种贸易方式,共进口了口罩13.7亿只。国际医疗产品进口一定程度上弥补了国内短期生产供应的不足。

超负荷运行的口罩生产能为产业链企业带来多少切实利好呢?

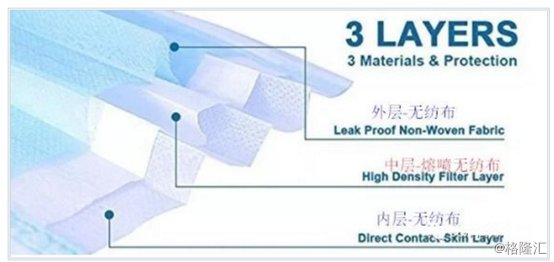

完整的口罩产业链包括上游原材料(主要为聚丙烯 (PP)、聚酯等);中游的PP 无纺布、熔喷布、鼻梁条、耳带材料及口罩打片机、口罩带点焊机、口罩包装机等生产设备;下游的口罩生产商及市场流通环节。

医用口罩一般由无纺布、熔喷布、耳戴材料构成,主体结构为三层(SMS)无纺布。S层无纺布主要原材料为均聚聚丙烯(PP)与过氧化物改性生成的聚丙烯纤维料,M层主要材料为熔喷布。而耳戴材料则为聚丙烯塑料/聚丙烯纤维+氨纶。

熔喷布是指通过自身纤维热熔而成,以熔喷法生产的无纺布,材料经过驻极处理后,纤维带上电荷,并以静电捕获新冠病毒所在的气溶胶。在不改变呼吸阻力的前提下,熔喷布的过滤性可达95%。

(图源:网络)

就构成而言,熔喷布的原材料由高熔指纤维聚丙烯制成。除此外,传统原料还包括聚酯 (PET)、聚酰胺(PA)、聚乙烯(PE)、聚氨酯(PU)等。

就原材料供应而言,正常情况下高熔指纤维聚丙烯产能一般较为充足。去年国内高熔指纤维聚丙烯产量为95万吨,而一般而言1吨高熔指纤维聚丙烯足够生产20万医用口罩。若按全产能用于生产医用口罩的话,全年高熔指纤维聚丙烯产量可生产1900亿医用口罩,按当前日5000万口罩产能的话足够消耗3800天。

实际上,正常情况下国内口罩年产能为50多亿只,且该产能已占全球一半。常规情况下,口罩原材料的供应并不会有太大问题。

但显然,高熔指纤维聚丙烯并非全部用于生产医用口罩,加上近期口罩需求激增及物流受阻等因素影响,产业链供求出现显著变化。

上游高熔指纤维聚丙烯需求量将得到增加。按两个月(第一个月两千万、后一个月五千万)共增产7000万个口罩计算,共需高熔指纤维聚丙烯350吨,占去年去年产量的0.037%,总体而言增长并不大。但由于需求错配及物流运输影响,原材料的价格会出现一定上涨。此前聚丙烯价格处于历史低位,涨价可能会对有关厂商带来一定利好。

(图源:民生证券研报)

生产设备同理。据媒体报道,当前一套口罩生产设备的价格已由25万到120万,涨幅380%;而熔喷布的价格则从1.8万涨至8万,涨幅440%。但价格涨幅中,有多少溢出是流到中间商手中也就不得而知了。

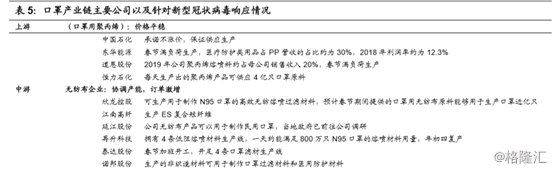

目前产业链上游生产口罩用聚丙烯的A股上市公司主要包括中国石化、东华能源、恒力石化、道恩股份等。其中,中国石化已保证不会涨价。而中游的无纺布企业则包括欣龙控股、江南高纤、延江股份、再升科技、泰达股份、诺邦股份;熔喷无纺布生产企业则有再生科技及新纶科技。

(图源:国信证券研报)

而中游的设备供应商则包括智云股份(截至2月17日累计在手订单65套,意向性订单超过 300 套)、拓斯达(已开放100台全款预定订购,交期为 25 个工作日)、田中精机(10日复工后已投入生产10 条口罩机流水线)、正业科技(截至13 日口罩生产设备在手订单 45 台,意向性订单161台)、瀚川智能(为下游客户提供的口罩生产设备,定制生产周期为2-3周)。

至于产业链下游的口罩生产商则相当繁多,包括原有的振德医疗、奥美医疗、阳普医疗、延安必康及各跨界生产口罩的上市公司,如广汽集团、比亚迪、爹地宝贝、富士康等。

但值得一提的是,口罩加工环节非常薄利。一般而言医用普通口罩出厂价每个9分钱左右, 而医用外科口罩每个售价则在4毛钱到4毛5分之间。企业代工生产利润则更小。据浙江江阴口罩工厂此前向媒体披露,工厂代工生产口罩每只赚不到五厘钱。

因此,即使一众企业纷纷下场生产口罩,但即使在口罩价格出现较大幅度上涨的情况下,这场全民为国产口罩的热潮并不会产生太多的利润。实际上,在国家严打口罩恶意涨价的情况下,产业链各环节的利润空间注定不会太大(撇除黑中介的影响)。

全产业链而言,下游需求激增对原材料需求增长刺激不大,下游代工生产利润较微薄,因此最大利好可能属中游的设备供应商(当前供应偏紧)及无纺布及熔喷无纺布企业。

产业下半场:口罩产业链何去何从?

只就上文提到的口罩产业链中游(包括无纺布及熔喷无纺布生产商及设备供应商)而言,自农历新年伊始,其股价涨幅都颇为理想,滚动市盈率亦随之水涨船高。但在十家上市公司中,已披露年度业绩预期的共有六家,盈亏各半。

(图源:同花顺iFinD)

从中或可推测,口罩产业景气度并不如想象中理想。

近期而言,随着国内疫情转好而日本、韩国、意大利、伊朗等海外国家的疫情加重,国内已有医疗物资进出口从业者考虑在国内需求的前提下开展出口事项,股票市场“口罩热”或能借此继续维持一定时间。

但疫情无论如何严重,亦会有散退的一天。据行业报告相关数据显示,2018年中国口罩行业总产量“仅”为45.4亿只,分摊到每日产能不过1244万,为目前产能四分之一不到。当行业需求恢复常态,在此次疫情中曝光率大增的口罩产业是否会再复于平常?

对于跨界生产口罩的企业,日前国家发改委会同财政部等出台文件明确,将相关医疗防护物资列入国家储备。企业加大生产力度、扩大产能而多生产出来的口罩等防护物资,政府会兜底收购。

但即使这样,企业溢价买进的设备可能将搁置,甚至要打折出售,造成亏损。

而对于还在产业链的企业而言,下游口罩生产商对品牌的打造,攻占海外市场可能才是长远而言的发展方向。当前国内口罩销量前十品牌中,外国品牌占其六。口罩行业的技术壁垒并不高,对于行业而言,国内大企业因为市场利润空间小不肯进入市场才是问题所在。

没有疫情加持,在去年一年中,上述十家行业中游概念上市公司中股价涨幅较大的仅有再升科技、拓斯达、欣龙控股及延江股份。

(图源:同花顺iFinD)

一旦市场关注度下滑,口罩概念股能再借什么起飞呢?