温氏股份(300498.SZ):2019年净利大增251%,但疯狂猪周期仍没演绎完?

众所周知,2019年是猪周期效应凸显最为明显的一年,市场将其称为“超级猪周期”,而在这这一年中,不少养猪企业迎来了股价和盈利的“比翼双飞”。

例如,牧原股份在2019年“成绩预告单”中表示,全年净利润预计为60亿-64亿元,同比增长1053%-1130.28%,净利润增幅妥妥地抓人眼球;与此同时该股2019年全年累涨了220%。正邦科技在业绩快报中披露,2019年实现归母净利润为16.97亿元,同比增长777.53%,而股价在2019年也录得了214%的涨幅。

昨日晚间,昔日行业老大哥温氏股份也发布了2019年全年的业绩快报,净利润不出所料地实现了大增。

据业绩快报显示,2019年该公司实现营业总收入为732.28亿元,同比上升27.92%;归母净利润为139.06亿元,同比上升251.38%。其中,单看四季度,该公司实现收入164.05亿同增51.91%,归母净利78.21亿同增639.50%。虽然看起来净利增速不如牧原股份、正邦科技这些后起之秀,但由于盘子比较大盈利能力还是最为强悍。

而受业绩大增消息利好,温氏股份今日股价上涨0.68%,报于35.6元,最新总市值为1890.89亿元。需要指出的是,在2019年的“超级猪周期”中,该股也录得了近34%的涨幅。

(行情来源:富途)

基于上,可以看出,温氏股份的净利增速、股价涨幅均稍逊牧原股份、正邦科技这些后起之秀一筹,但不得不说的是,由于温氏股份盘子比较大,其实际盈利能力还是最为强悍的养殖企业。

因此,我们不妨透过这份财报来看看,温氏股份在2020年的成长性究竟如何?

一

从整体业绩来看,温氏股份的业绩是符合市场预期的,报告期内实现营业收入为732.28亿元,同比增长27.92%;归母净利润为139.06亿元,同比上升251.38%。其中,单看四季度,该公司实现收入164.05亿元,同增51.91%;实现归母净利为78.21亿,同比大增639.50%。

(数据来源:温氏股份财报)

以温氏股份的体量,28%营收的增长已经算是不错的了,而如果再分拆它的业务来细分,或许还能看到更多东西。

不得不说的是,作为养殖大户温氏股份的业务线一直都很清晰,养殖业务是主营业务的大头,业务收入比例常年维持在96%(猪肉类养殖业务比例维持在60%出头,肉鸡类养殖比例则维持在32%左右),而原奶及乳制品、兽药、肉制品加工等业务所占比例则比较小。

据财报披露,温氏股份2019年净利润大增主要还是主营业务养殖这一盈利大头的“功劳”。

其一,非洲猪瘟的影响下,猪肉涨价成为猪周期的“主旋律”,而该公司的猪肉养殖业务自然受益。据财报显示,报告期内,公司销售肉猪1851.66万头(含毛猪和鲜品),同比下降16.95%,但是受国内生猪供给偏紧的影响销售价格同比上涨46.57%,公司养猪业务收入及盈利同比大幅上升。

其二,鸡肉成为猪肉的替代品,肉禽市场行情也同步走红,在此背景这下,该公司肉鸡类养殖业务也获得了一定的增长。据财报披露,报告期内温氏股份销售肉鸡9.25亿只(含毛鸡、鲜品和熟食),同比增长23.58%,销售均价同比上涨9.93%,公司养鸡业务收入及盈利同比上升。

而结合它2019年12月份及全年的销售数据来看,温氏股份的业绩大增也不是没有缘由的。

生猪方面,相关数据显示,该公司12月生猪出栏127万头,远超市场预期的90-100万头,环比增加55.14%,出栏增加主要因公司考虑元旦春节消费旺季,主动调整出栏节奏。同时12月生猪出栏均价34.37元/公斤,12月头均盈利2162元,而按全年生猪销售均价18.79元/公斤算,该公司全年头均盈利462元,全年生猪板块预计实现利润85.61亿元。

肉鸡方面,据数据披露,该公司12月公司销售肉鸡9432.30万只,均价13.25元/公斤,预计单羽盈利2.2元。Q4黄鸡总销量2.9亿羽,销售均价15.71元/公斤,环比Q3下降11.24%,单羽盈利预计7.0元。全年黄鸡共计销售9.25亿只,预计实现利润53.8亿元,由此可知,虽然黄鸡价格有所回落,但在行情的影响下业绩仍可以创新高。

基于上,可以看出,该公司两大主营业务的集体向好,可谓是共同推动温氏股份全年业绩“爆量”。

二

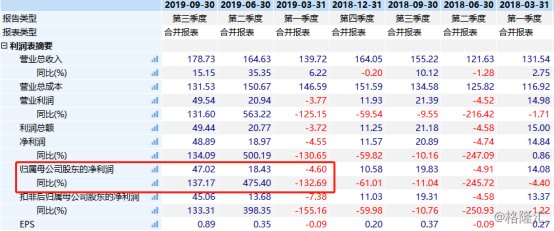

值得一提的是,翻阅温氏股份这几个季度的财报来看,温氏股份的业绩表现可谓完全演绎了2019年猪周期的走势——即一季度亏损、二季度大幅扭亏、三季度暴赚,四季度盈利能力达到阶段性顶点。

具体而言,该公司在2019年第一季度实现归母净利润为亏损4.6亿元,同比下滑133%,而在第二、第三、第四季度在非洲猪瘟的持续发酵下,出现了反转的曙光分别实现净利润18.43亿元、47.02亿元、78.21亿元,同比大增475.4%、137.17%、639.50%。

(数据来源:wind)

而回顾这一轮猪周期,2018年8月非洲猪瘟疫情开始蔓延,生猪及能繁母猪存栏受到重击,呈下降的态势。2019年9月,能繁母猪存栏同比下降38.9%,而可繁殖母猪从妊娠到生猪出栏需要大约10个月的时间,短时间内生猪市场供不应求,生猪出栏价格从2019年2月开始上涨,继而引来了猪周期上行周期。

随后,从去年8月开始,上涨趋势急剧变陡,10月达到最高峰,15公斤仔猪卖到2000元以上,到了11月,仔猪价格出现些许回调,12月又有所上涨。彼时业内感叹仔猪价格如此之高,可谓是前所未有。

参照历史猪周期来看,上行期一般持续在14-25个月之间。但由于本次疫情严重、能繁母猪存栏量下降最大,市场预期的养殖户复产时间受到一定影响,上行周期时间或达历史最长。而上行周期越长,生猪价格维持高位的时间越长,生猪养殖企业受益时间就越长。由此一来,2019年的猪周期也被外界称为“超级猪周期”。

但是,当非洲猪瘟余温缠上了新冠病毒肺炎,2020年则似乎变得更加“缺猪”了。

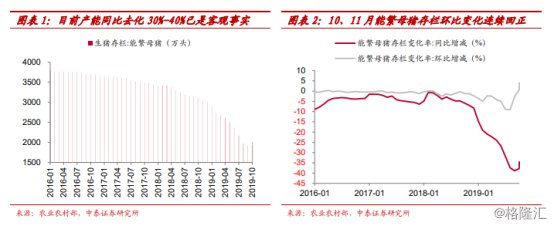

从供给端来看,据农业农村部数据,虽然2019年10、11月能繁母猪存栏环比连续回正,但目前行业产能同比去化30%-40%已是客观事实(11月能繁母猪存栏量最新数据为2001万头),而生产性生物资产的恢复需要尊重动物繁育的自然规律,预计2020年行业能繁母猪产能依旧紧张。需要指出的是,10、11月能繁母猪存栏年内环比回正的主要因素是2019年二、三季度大量的三元留种,并不代表本轮猪周期的产能拐点已经出现。

(数据来源:wind)

从需求端来看,猪瘟疫情影响下,即便存在其他肉类产品的“替代效应”,也估算出2020年国内猪肉消费需求量仍然有约4410万吨。而结合下表可知,在不考虑疫情死亡率的情况下,2020年国内4410万吨的猪肉消费需求对应所需的能繁母猪存栏量约为2587万头,与目前农业农村部公告的2019年11月的能繁母猪存栏量2001万头相比,产能缺口约为586万头。如若进一步考虑2020年疫情因素下的死亡率影响,估算能繁母猪产能缺口或将在800万头左右。

(数据来源:wind)

结合上述供需数据,可以看出,2019年底2001万头的能繁母猪存栏量的确是难以满足2020年国内4410万吨的猪肉消费需求,猪肉消费的产能缺口是真实存在的。

此外,需要指出的是,肺炎疫情也对猪肉行业造成了一定的影响,其中最为明显的便是仔猪运输。据了解,春季是补栏的旺季,错过时机也会对后续供应造成影响,因此许多企业选择在此时补栏,而有许多养殖户反映,在肺炎疫情影响下仔猪既购不进来也卖不出去,这也使得缺仔猪的地区价格更加水涨船高。

由此一来,不难发现,这一轮超级猪周期在2020年依旧有没演绎完,不过据中泰证券测算,2020年下半年猪价预计开始下跌,行业或许将迎来真正的拐点了。

结语

那么,在这一轮疯狂的猪周期期中,温氏股份的成长性如何呢?

据了解,温氏股份的“公司+农户”模式本质是社会闲散资源的再整合,有效利用了南方农村闲散的土地、人力和资金,在同一个体系中实现了产业专业化分工(温氏负责前端门槛较高的种猪、动保、饲料等环节,农户负责后端门槛较低的育肥环节),减少了外部流通成本。

在2020年生猪价格或将持续景气的背景下,温氏股份生猪出栏的确定性相对而言还是比较高的。

一方面,过往周期资本开支与利润兑现的验证,温氏股份能够管理2000万头以上的生猪规模。此外该公司预计2020年商品肉猪出栏量达到2200万头以上,有望持续受益于行业景气度的提升;另一方面,轻资产模式运行之下,该公司资产负债率极少出现超过40%的情况,现金流角度看,温氏股份安全边际还是比较高的。

不过,需要指出的是,除了需要警惕该公司受疫情影响、猪价上涨不及预期以及出栏不及预期的风险之外,还需考虑一下其自带的轻资产模式风险。

一般情况下,温氏股份在与农户签订的委托养殖合同往往会约定生猪回收价格,在猪肉价格大涨时会锁定成本,利润空间随着市价上涨而增加,但是在市场猪肉价格跌破合同回收价格时,并不能按照市场回收,亏损幅度相对重资产养殖模式企业更大。

因此文章的最后还是提醒一下,好股虽好,但还是谨慎为妙。