央行重磅发声:将调整存款利率“降息”空间有多大?

财联社(上海,研究员 王天勇)讯,最近中国央行动作不断。

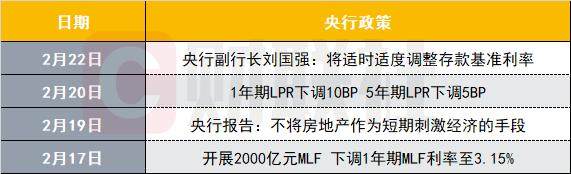

央行近期政策一览

2月17日,央行开展2000亿元中期借贷便利(MLF)操作,下调1年期MLF利率至3.15%,此前为3.25%。

2月19日,央行发布2019年第四季度中国货币政策执行报告。报告称,坚持房子是用来住的、不是用来炒的定位,按照“因城施策”的基本原则,加快建立房地产金融长效管理机制,不将房地产作为短期刺激经济的手段。

2月20日,央行将1年期LPR下调10BP报4.05%,5年期LPR下调5BP至4.75%。

直至2月22日,央行副行长刘国强表示,存款基准利率是我国利率体系的“压舱石”,将长期保留。未来央行将按照国务院部署,综合考虑经济增长、物价水平等基本面情况,适时适度进行调整。

事实上,央行对于调整存款基准利率的说法早前就已透露出端倪来。

1月16日,央行货币政策司司长孙国峰在新闻发布会上回应“现阶段降息指的是什么息”时表示,随着利率市场化改革,讨论降息问题的时候,应该更加关注实际贷款利率变化,去年市场利率整体下行,LPR改革推动了货币政策传导机制的效果,并且带动打破了贷款市场利率隐性下限。同时,孙国峰也强调,存款基准利率仍将长期保留,并根据经济形势变化等,适时适度进行调整。

2月10日,央行货币政策委员会委员马骏表示,要建立疫情利益相关方的损失分担机制,防止损失过度集中在中小微企业。政府方面,要增加对受疫情严重冲击的小微企业的税收减免和补贴;在银行储户方面,可考虑适当降低央行基准存款利率,为银行降低贷款利率提供空间,帮助困难企业渡过难关。

来源:浙商证券

浙商证券指出,存款降息概率在提升。1、对冲实体经济下行压力的角度:当前疫情影响下,短期经济压力加大,存款降息必要性上升;2、引导社会融资成本下降的角度:LPR换锚和降息背景下,需保持银行适度的盈利能力以支持实体经济。重点推荐银行股中的核心资产,兴业银行、平安银行和邮储银行,其中兴业银行、平安银行边际受益存款降息较多。

国盛宏观熊园认为,由于存款基准利率和揽储压力的存在,当前降准和调降MLF对于降低银行负债端成本的效果有限。疫情下,降低存款基准利率将有助于改善银行资产负债结构。不过,鉴于上半年CPI同比大概率在4%以上高位,调降存款利率可能导致存款流失,不难判断,央行调降存款基准利率需要较大魄力。考虑到央行有意逐步淡化基准利率的作用,降存款利率的方式除直接调降原基准外,不排除采用市场化方式。

长城证券分析,目前1年期存款利率1.5%的水平并不高,LPR 1年期与1年期存款息差较去年LPR改革之前已有较大幅度下降,因此1年期存款利率下调的紧迫性并不大。