中梁控股也撑不住了?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

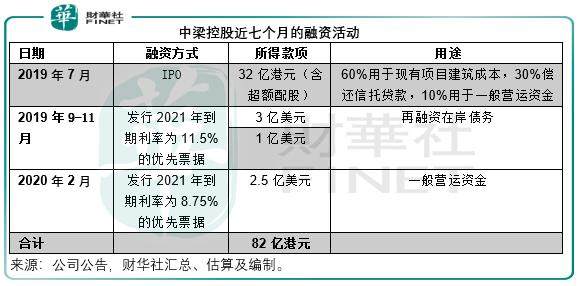

国内大型综合房地产开发商中梁控股(02772-HK),自去年7月上市以来就未停止过融资步伐。

2020年2月10日,该公司宣布发行2.5亿美元于2021年到期的8.75%优先票据,所得款项净额将用作一般营运资金,但表示可能会因应市况调整重新分配用途。公告发布后,中梁控股今早高开,到5.87港元(涨1.91%)后回调。

这已经是中梁控股上市七个月以来的第二次融资。

在此之前,中梁控股的融资活动

2019年7月16日,中梁控股以每股5.55港元的价格在港交所(00388-HK)主板挂牌,通过首次公开招股筹资32亿港元(含超额配股),其中60%的收益用于项目建筑成本,30%的收益用于偿还信托贷款,10%的收益用于一般营运资金。

上市两个月后,中梁控股于9月份先发行3亿美元于2021年到期的11.5%优先票据,后再发行1亿美元的额外票据,同为11.5%票息,与之前发行的3亿美元优先票据合并及构成单一系列,均用于为在岸债务再融资。

中梁控股有多缺钱?

在该公司上市之后公布的第一份中期业绩中,该公司声称持有银行结余及现金247.21亿元(单位人民币,下同),但查阅其资产负债表可知,有129.6亿元为受限制现金,16.96亿元为已抵押存款,真正能用的现金及现金等价物只有100.64亿元。而一年内要支付的计息银行及其他借款达到144.67亿元。

从其手头的现金来看,并不足以应付一年内要支付的计息借款。此外还有143.36亿元的长期计息贷款。

2019年上半年,中梁控股的经营活动所用现金流高达97.61亿元,同比大增7.31倍,由此可见,这家房地产开发公司的资金流压力不小。

值得注意的是,中期业绩的会计截至日期是6月30日,换言之,7月份筹资所得未计入其财务报表中。

如果按照其中报所列32亿港元的IPO融资额计算,约有9.6亿港元的资金或可用于偿债,这应可局部缓解燃眉之急。

开支不小

但是,中梁控股的开支应该也不小,截至2019年6月30日,该公司有214个在建项目及在建物业,总金额为1185亿元,较2018年末增加19.1%。从其庞大的在建物业规模来看,资本开支不低。

除了现有开发项目的开发成本、营运成本和销售开支之外,中梁控股的拿地步伐从未停止。根据中指研究院的数据,中梁控股集团2019年的拿地金额为472亿元,低于2018年的524亿元。同样根据中指研究院的数据,中梁控股集团2019年上半年的拿地金额为202亿元,换言之下半年的拿地金额或高于上半年。

此外,中梁控股在中期业绩中向2019年11月5日在册的股东宣派中期股息每股0.153港元,财华社查询该公司截至11月末的已发行股份数与上个月末一样,为35.82亿股,这意味着该公司还需要支出大约5.48亿港元的股息开支。

所以从整体来看,现金流出的压力不小。

总结

2019年,中梁控股的合约销售额达到1525亿元,高于1300亿元的销售目标。2020年第一个月,该公司的合约销售额为74亿元,较上约下滑66.36%。二月份面对疫情,恐怕销售表现也未如理想。考虑到近期多国央行释放资金流动性,市场利率有所下降。也许,向机构发售优先票据对其后续快捷融资更为有利。

作者:蓝灯笼