港交所投资出色,市场失色

对于业绩的认可度,股价是最直观的反映。

港股交易平台港交所(00388.HK)在公布了2024年上半年业绩后,股价下跌,见下图,2024年8月21日中午公布业绩后,其股价在午后下挫,全日收跌1.47%,报228.60港元,市值为2,898.28亿港元。今年以来,港交所的股价已累计下跌13.35%,要比恒生指数(HSI.HK)累涨2.02%逊色不少。

市场表现欠佳,核心业务表现一般

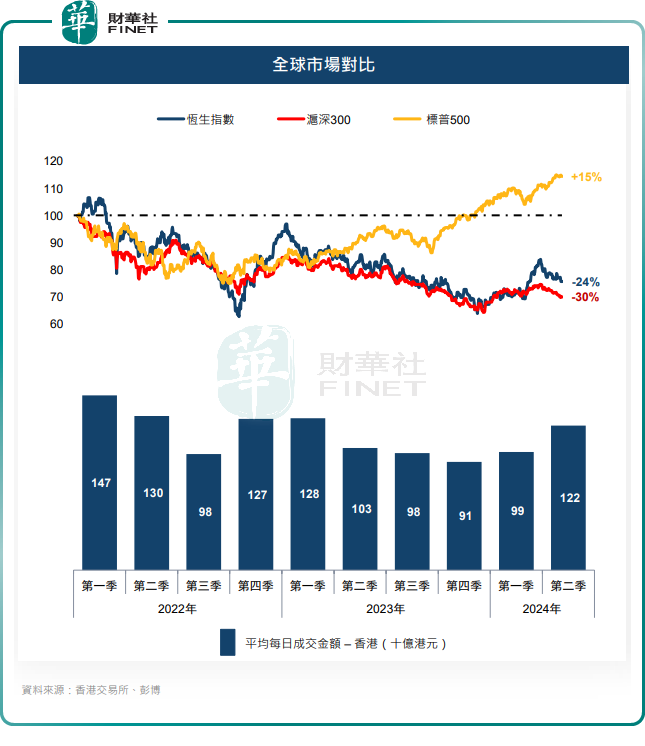

今年上半年,港股蝉联表现最差市场之一,见下图。

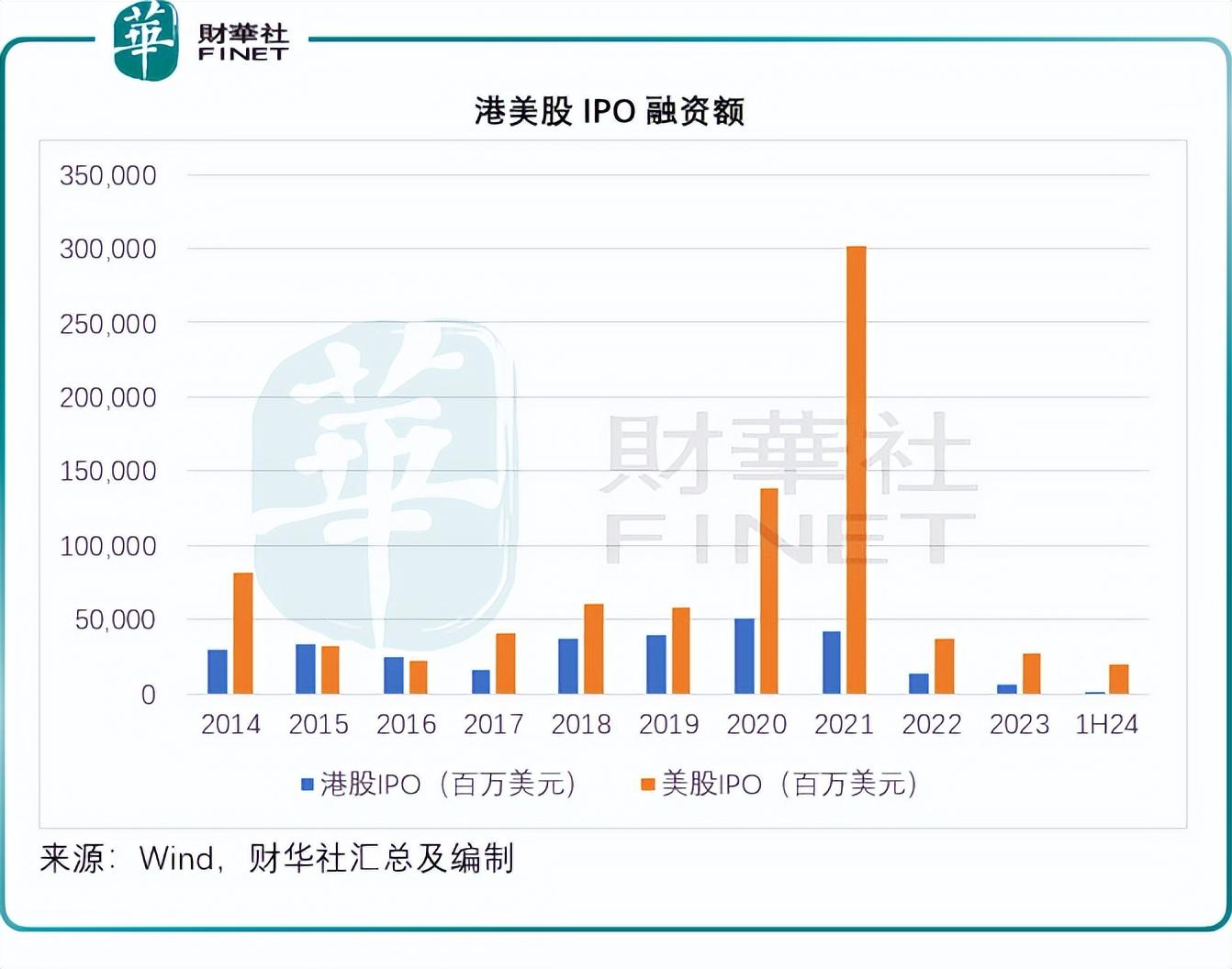

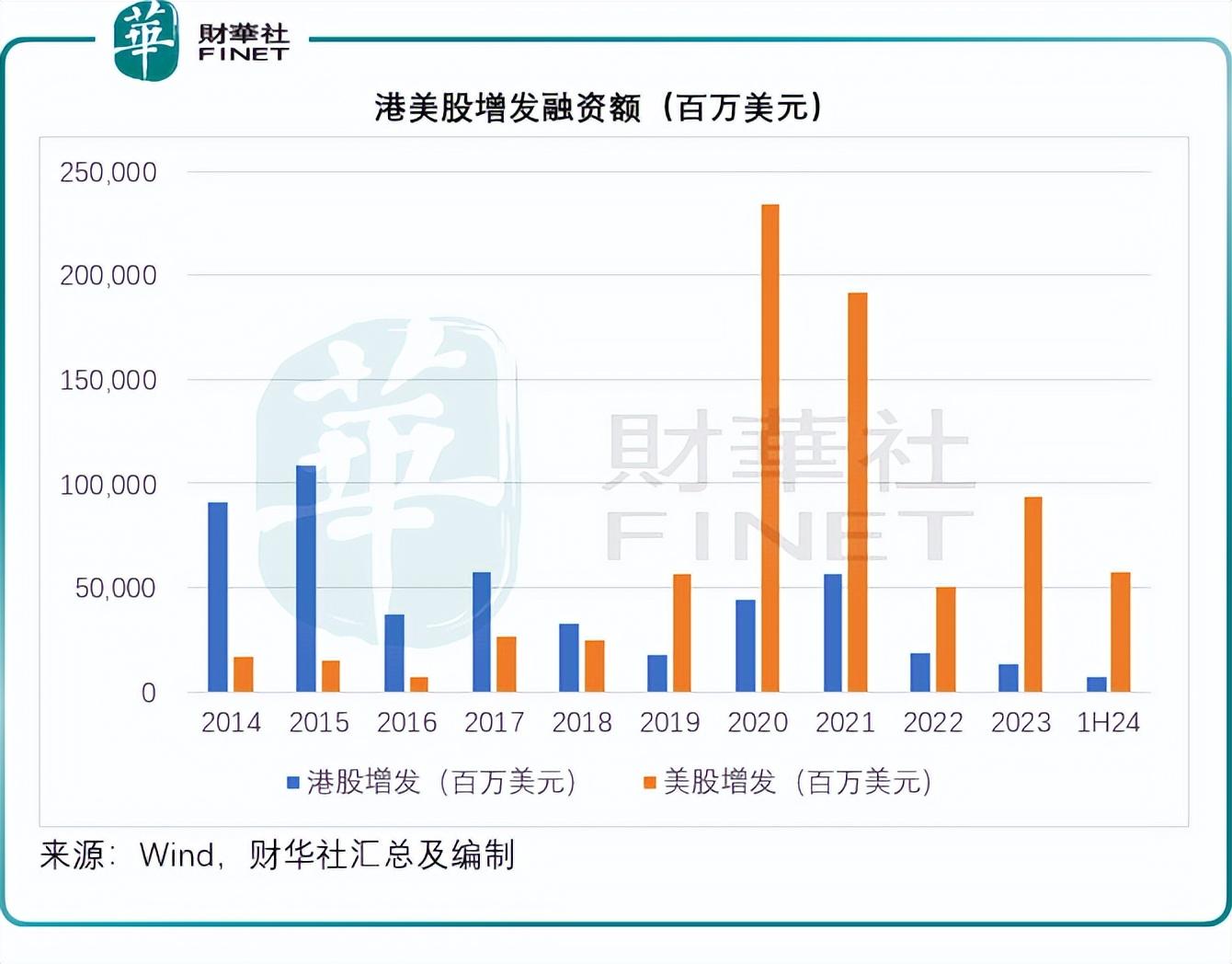

股票二级市场表现疲弱,一级市场也好不到哪儿去。

见下图,港股IPO融资额继续低于美股。

受此影响,港交所2024年上半年总收入仅按年增长2.6%,至80.62亿港元。加上投资收益净额25.21亿港元及其他杂项收益,港交所的上半年总营收为106.21亿港元,几乎与去年持平。

收入持平,而营运支出按年上升7%,港交所的上半年EBITDA按年下降2.52%,至76.61亿港元;股东应占溢利亦按年下降2.96%,至61.25亿港元。董事会宣派每股中期息4.36港元,较上年中期息4.50港元少了3.11%。

2024年上半年,联交所的股本证券日均成交额下降3%,至1,003亿港元,而衍生权证、牛熊证及权证日均成交额为101亿港元,按年下降20%。在如此低迷的交投下,港股通依然维持强劲增长,上半年港股通日均成交额按年增长11%,至375亿港元。

投资出色

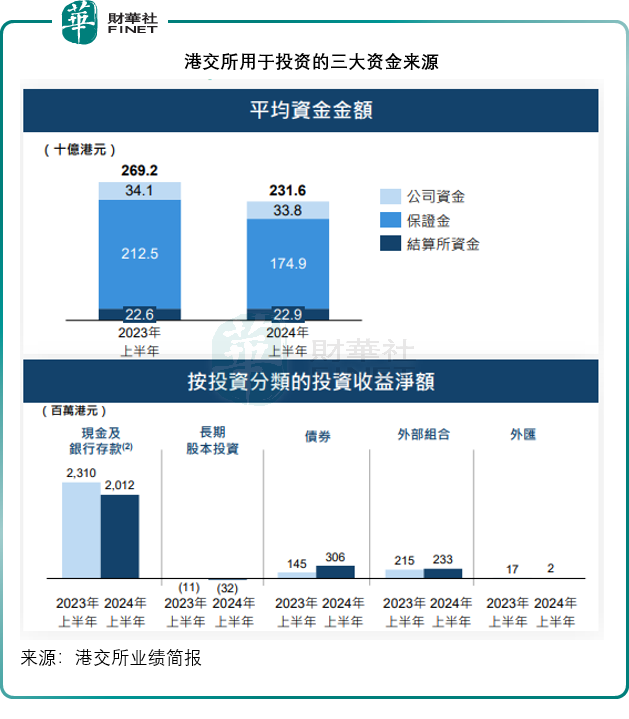

2024年上半年,港交所的投资收益为55.36亿港元,退回给参与者的利息为30.15亿港元,按此计算,其投资收益净额或为25.21亿港元。

港交所用于投资的资金来源主要有三样,分别为公司资金、保证金和结算所资金,其中保证金的规模最大,主要为交易客户的保证金,在进行特定交易时,交易客户需要将一定额的保证金存入交易平台,以降低交易对手方所承受的风险。

由于保证金交易期限短,这些资金一般只能投资于能够即时变现、风险较低又能赚取一般利息的资产,例如银行存款、外汇基金票据等,所以利息大致与市场无风险利息相若,而且其后还要退还大部分的利息给客户。

港交所真正能够赚取的是公司资金所带来的收益。

公司资金又分为两个投资方向,一个是外部,一个是内部。内部主要投向现金及银行存款、股本证券、债券等,从表现来看,2024年上半年,其股本证券投资亏损32百万港元,不过被债券收益75百万港元所抵消,同时或由于公司资金的规模有所扩大,现金及银行存款收益达到6.22亿港元,而上年同期为5.84亿港元。

主要的Alpha因子来自外部组合,2024年上半年,港交所的外部组合产生投资收益2.33亿港元,较上年同期增加8.37%,从收益分布来看,上市股本证券按年增加12.36%,多元资产投资收益增幅更高达49.50%,抵消了政府债券及按揭证券录得亏损的负面影响。

因此,2024年上半年公司的平均资金规模其实按年下降0.9%,至338亿港元,但投资总收益却按年增长10.28%,至9.01亿港元,年度化投资净回报却按年提升了0.53个百分点,至5.33%,应主要得益于外部组合在风险相对较高的股本证券和多元资产投资方面收益增加的提振。

总结

港股整体表现不佳,或是港交所核心的交易平台业务表现失色的主要原因,不过通过投资,港交所的整体利润还不至于像港股表现那样大幅下滑,但这非长远之策,受制于其业务特色,港交所只能将大部分的可投资资金投放到现金或是存款等低风险、低收益标的上,很难通过投资来扩大利润,最终还是得依靠常规业务,才能累积资金和持续为股东带来回报。

但是,交易所的业务更多是“看交易量吃饭”,取决于国际游资的走向。港交所要取得主导,不仅需要加大营销吸引公司来上市,还需要想办法吸引资金来到这个市场。

2024年第2季,随着政经和金融市场的变动,港交所的第2季业务表现似有起色,联交所的日均成交额按年增长18%,季度主要业务收入按年增长7%,主要业务的EBITDA按年增长7%,利润率提升了1个百分点,至74%,股东应占溢利则按年增长9%。

截至2024年6月30日,港交所正在处理的新股上市申请共有107宗,于今年的上半年共收到81宗新股上市申请,较2023年下半年增加69%。

希望下半年随着政经局势明朗化,港股市场能有所改善。

作者:毛婷