解密新加坡主权基金淡马锡

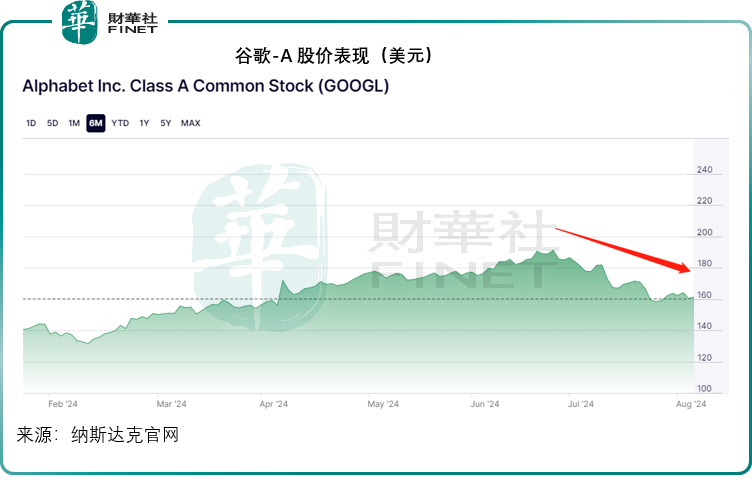

淡马锡的2024年第2季美股持仓披露13F显示,该基金于2024年第2季高位之时追入不少美国大型科技股,包括谷歌-A(GOOGL.US)、英伟达(NVDA.US)、微软(MSFT.US)等,然而在6月之后,由于华尔街对待AI投资的风向发生转变,这些大型科技股均连日下挫,谷歌更因为有传其或遭反垄断调查而可能被迫分拆,股价自6月末以来下挫11.45%。

与此同时,淡马锡在第2季清仓了美国小盘股指数罗素2000指数ETF(IWM.US)和Pacer美国小盘股指数(CALF.US)。有意思的是,美国小盘股指数在今年7月初经历了一场难得一见的涨势,可谓久旱逢甘露,淡马锡的清仓让其成功避开了这场小牛市。

精准踩中雷区,又成功避开彩虹,淡马锡到底是一家怎样机构?它的投资目的到底是什么?

淡马锡的背景淡马锡是新加坡的主权财富基金。

但你知道吗?尽管淡马新被普遍视为主权财富基金(SWF),与其他的主权财富基金却存在差别。

例如淡马锡主要进行股权投资,持有许多资产和公司的控制权,而且像其他商业投资公司一样交税。

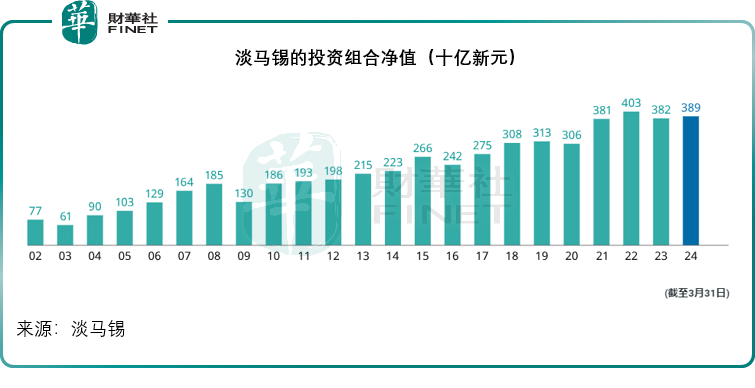

截至2024年3月31日,淡马锡的资产组合净值为3,890亿新元,约合2,946亿美元。

事实上除了淡马锡之外,新加坡还持有传统的主权财富基金GIC Private Limited(资产管理规模或为8,470亿美元,来自globalswf.com)以及强制养老金计划Central Provident Fund (CPF),资产规模达4,130亿美元(5400亿新加坡元),新加坡所控制的主权基金资产规模或合共达到1.55万亿美元。

淡马锡既不是政府机构,也不是法定机构。与其他商业公司一样,淡马锡在其经营所在国纳税,为政府财政收入作出贡献,向股东派发股息,并拥有自己的董事会和专业的管理团队,其唯一股东是新加坡财政部长。

作为新加坡的第五附表机构,淡马锡过去所累积的储备金获宪法保护,而淡马锡的储备金是国家储备金的组成部分。

任何可能导致淡马锡储备金降低的交易都需要获得新加坡总统的批准。总统还有权任命、终止或重选淡马锡的董事会成员。

除非关系到保护淡马锡的储备金,不论是新加坡总统或政府都不参与淡马锡的投资或其他商业决策。同样,淡马锡也不参与旗下投资组合公司的商业决策或运营。

淡马锡的历史于1965年8月独立时,新加坡政府持有或联合持有多家本地公司,包括马来西亚-新加坡航空(后来分拆为马来西亚航空和新加坡航空)以及新加坡电话(现在为新加坡电信)。

为了推动本地和外国资本对制造业和造船业等领域的投资,经济发展局还买入了本地多家公司的少数权益。

1974年6月25日,淡马锡成立,以持有和管理这些之前由新加坡直接持有的资产。

淡马锡的目的就是按照商业规则持有和管理这些资产,然后让财政部和贸易与工业部专注于政策制定。

于1974年成立时,淡马锡的初始投资组合价值3.54亿新加坡元,而到2024年3月31日,淡马锡的投资标的已遍布全球,参与到各个重要行业,涉及上市公司与非上市公司,甚至还投资于创投项目,投资组合的净值已达到3,890亿新元。

有几个重要时点和大事值得留意:

从2002年李夫人何晶(2002年1月被任命为董事,其后于2002年5月成为执行董事,2004年1月成为首席执行官,直到2021年10月退任CEO)成为董事后,淡马锡开始放眼海外,在转型中的亚洲寻找新的增长动力。

2015年起,淡马锡开始对农业和农业相关公司及创业机构进行大额投资。

2020年8月,淡马锡增持于贝莱德(BLK.US)的3.9%权益,价值35亿美元,成为后者的其中一位最大股东。

2021年,淡马锡投资于加密货币交易所FTX。在FTX于2022年11月崩溃后,淡马锡将其于FTX价值2.75亿美元的投资减记至零。

2022年2月,淡马锡领导了为新加坡加密货币融资公司Amber Group约2亿美元的筹资。

2024年6月,淡马锡落实出售新加坡液化天然气贸易公司Pavilion Energy予壳牌,此交易价值数亿美元。

淡马锡的投资分布在截至2024年3月31日止的财政年度报告中,淡马锡提到了其未来的投资策略展望,简单来说,将美国作为最大的投资目的地,聚焦于AI的开发和应用以及得益于美国产业政策的企业,还会加大对印度的关注以及增加在东南亚和日本的投资力度,物色欧洲的绿色转型和全球企业机遇,不过对中国采取谨慎策略,关注政策举措。

在截至2024年3月31日止的财政年度中,淡马锡确实在遵循这个策略进行了投资组合的调整。

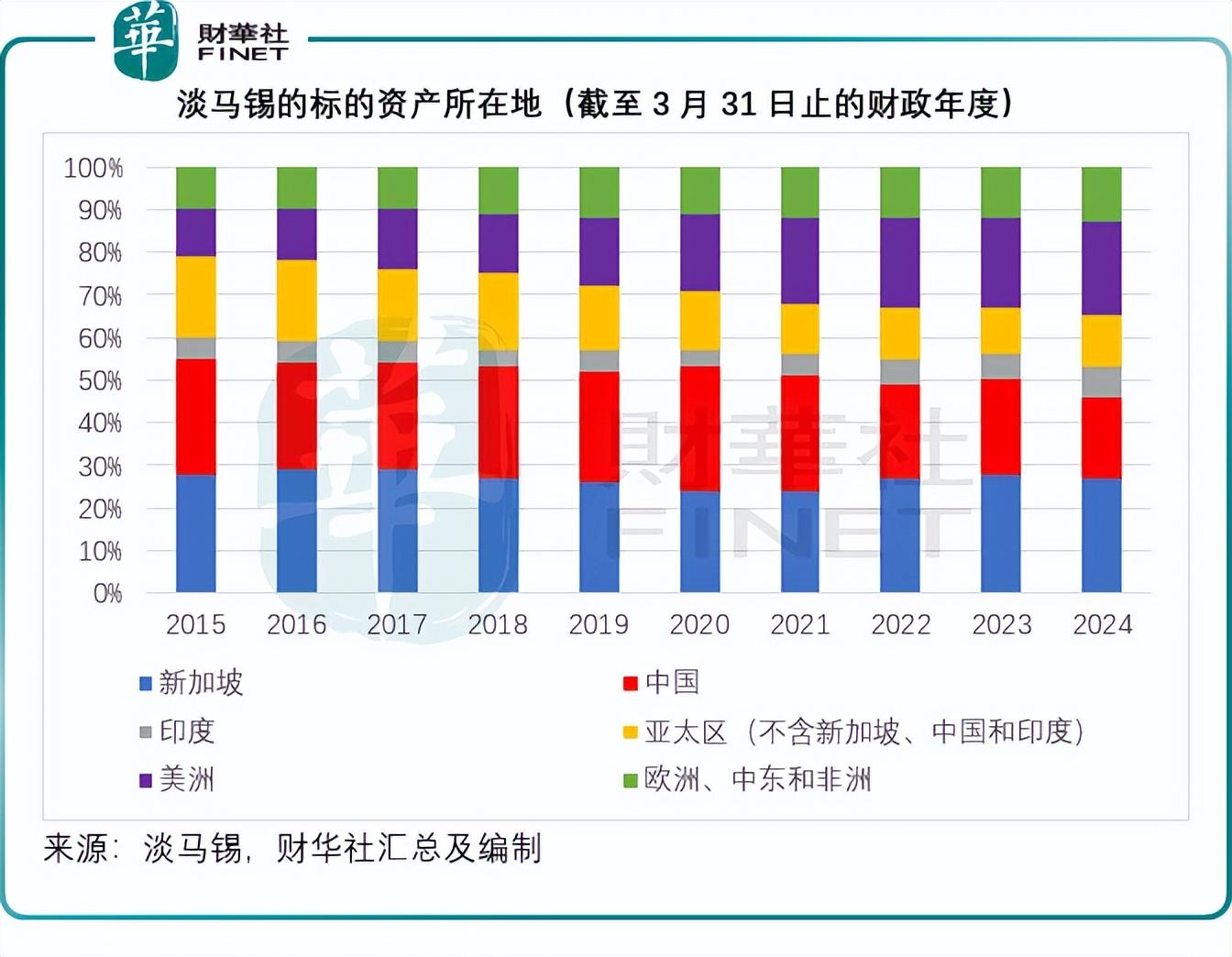

从标的资产所在地来看,新加坡仍是淡马锡最主要的投资目的地,于2024财年的占比为27%。但其对中国的投资有所降低,由2015年的27%下降至2024财年的19%,同时淡马锡在增加对美洲和印度的投资,而美洲已成为继新加坡之后淡马锡的第二大投资地,投资占比较中国投资高出3个百分点,淡马锡在印度的投资则由十年前的5%提高至2024年的7%。

见下图,淡马锡在美洲的投资在逐步增加,而在中国的投资逐步收缩,与此同时,在印度的投资也有所提高,不过权重仍相对较小。

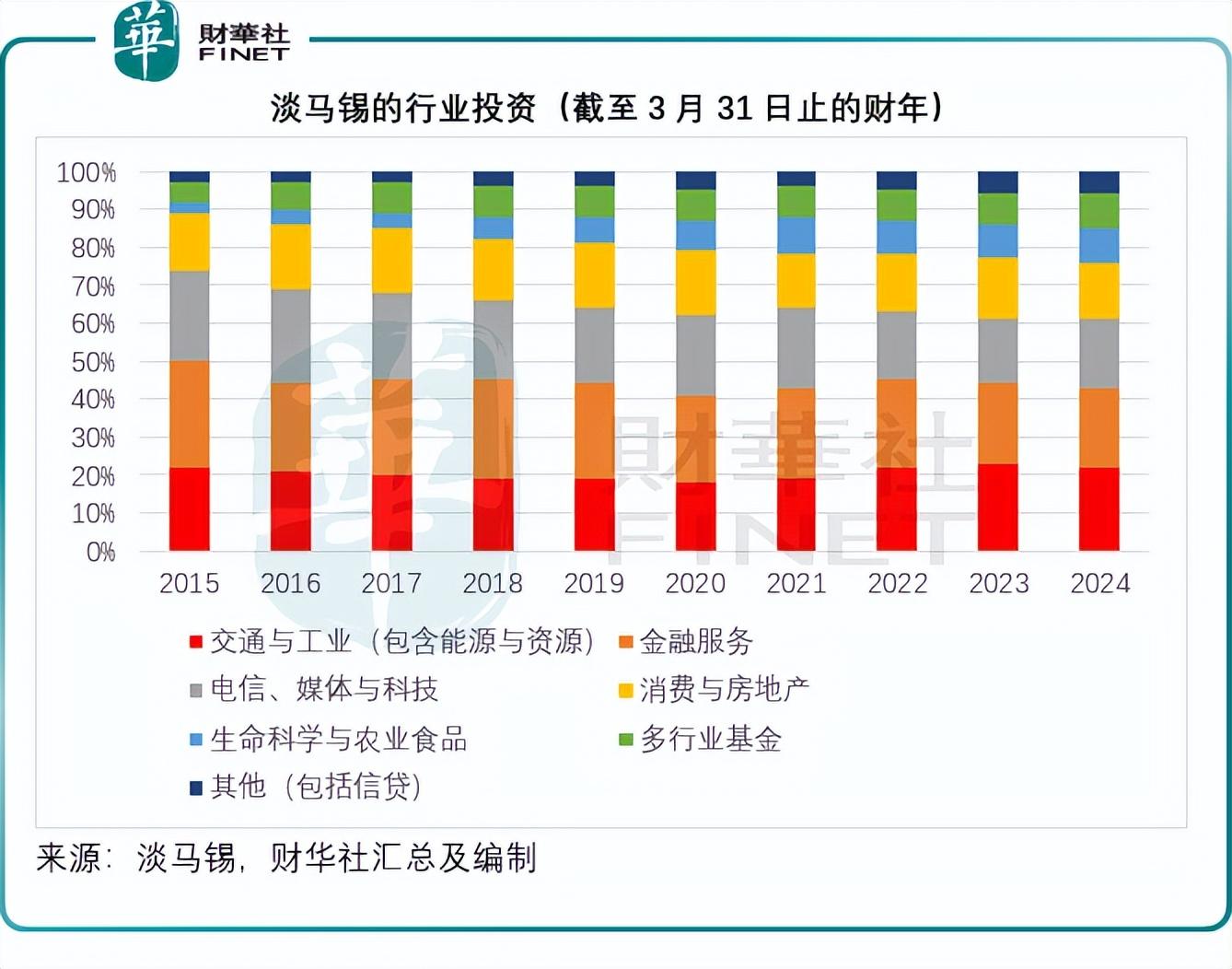

从行业来看,淡马锡于交通与工业以及消费与房地产两个行业分类的投资大致维持,交通与工业现在是其最大的投资领域,不过淡马锡这十年将其在金融服务和电信、媒体与科技行业的投资权重收缩,而将这部分的投资转向了生命科学与多行业基金。

见下图,金融服务的投资占比从十年前的28%下降至2024年的21%,但于非银行金融服务领域的投资占比则从4%扩大至2024财年的7%,而电信、媒体与科技行业则从十年前的24%下降至2024财年的18%。

但财华社留意到,淡马锡于科技产业的投资比重这十年呈上升趋势,从2015财年占组合的5%,扩大至2024财年的10%。生命科学与农业食品的投资比重由十年前的3%上升至9%,于多行业基金的投资比重则由十年前的5%扩大至2024财年的9%。

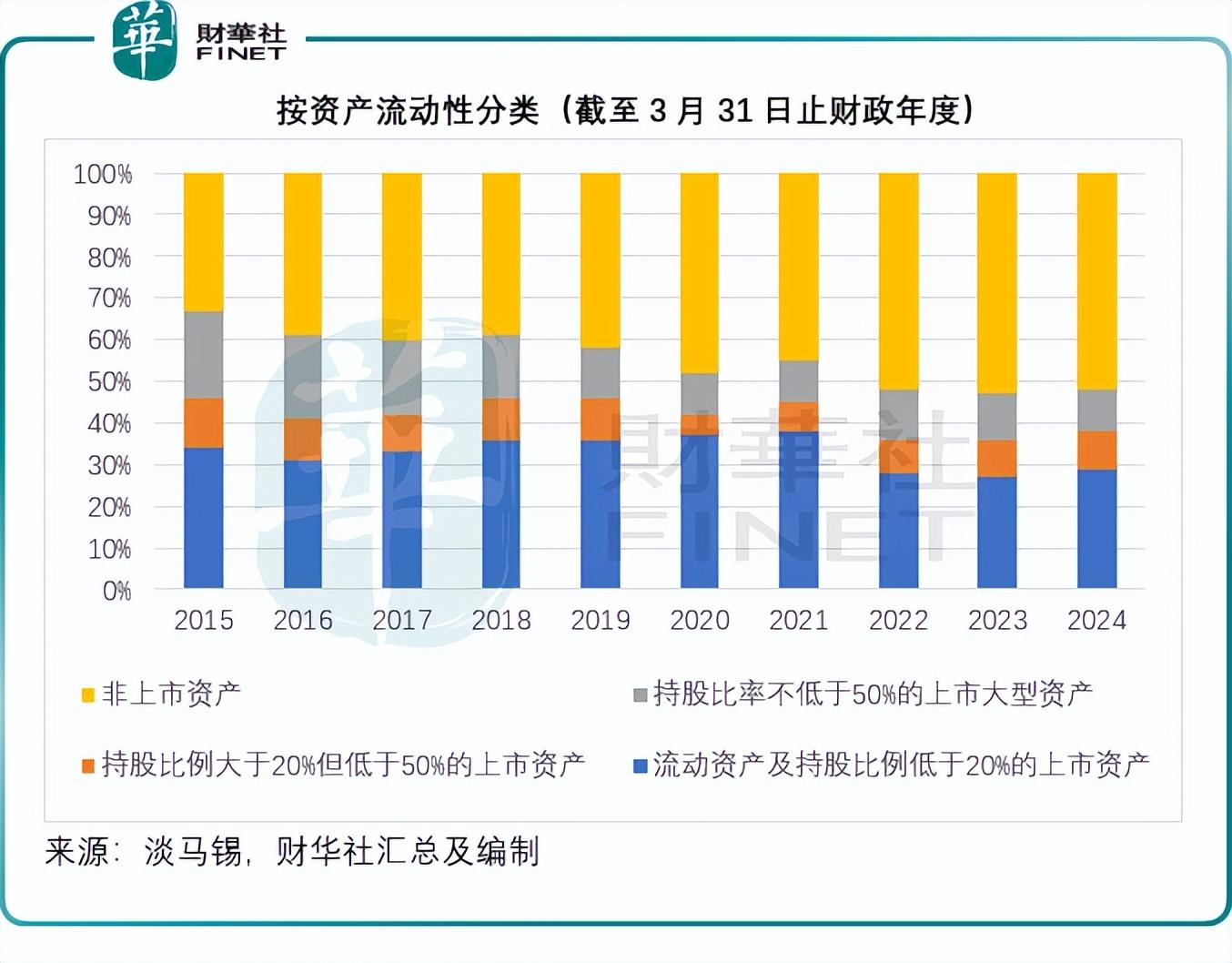

从资产流动性来看,淡马锡这些年显然加大了对非上市资产的投资,这部分投资占组合的比重从2015财年的33%大幅提高至52%,占了投资组合的一半以上,这些非上市资产的投资中,有35%为非上市公司(包括早期公司),有31%为新加坡投资组合公司,另外有20%为私募股权和信贷基金,资产管理公司占了14%。

非上市公司包括蚂蚁集团、与李嘉诚长和系合持的屈臣氏集团、法国诗华动物保健有限公司、施耐德电气印度公司、拓普索公司等。

十年前,淡马锡主要持有现金或进行低于20%股权的小额投资,这部分占比达到34%,到疫情期间的2020年和2021年(美股大牛市),这部分的比重更高达37%和38%。

在十年前,淡马锡也更倾向于持有上市大型资产的50%权益以上,不过从2016年开始,淡马锡开始降低高持股上市资产的投资,宁愿转向非上市资产,这部分比例从2015财年的21%锐减到2024财年的10%。

财华社留意到,淡马锡所投的高持股(超过50%)标的,主要为新加坡企业,包括房地产投资集团凯德集团,集合新加坡公园的万礼生态园控股,房地产开发公司丰树产业私人有限公司,世界闻名的货柜码头运营商新加坡港务集团,新加坡航空,新加坡能源等。

此外,淡马锡也在一些海外企业持有较大股权,例如持有英国渣打集团(02888.HK)的17%权益,于美国医疗保健及数据科技公司Global Healthcare Exchange持有71%权益。此外,淡马锡还持有多家中国大型上市公司的重要权益,包括阿里巴巴(BABA.US)、腾讯(00700.HK)、工商银行(01398.HK)、中国平安(02318.HK)等。

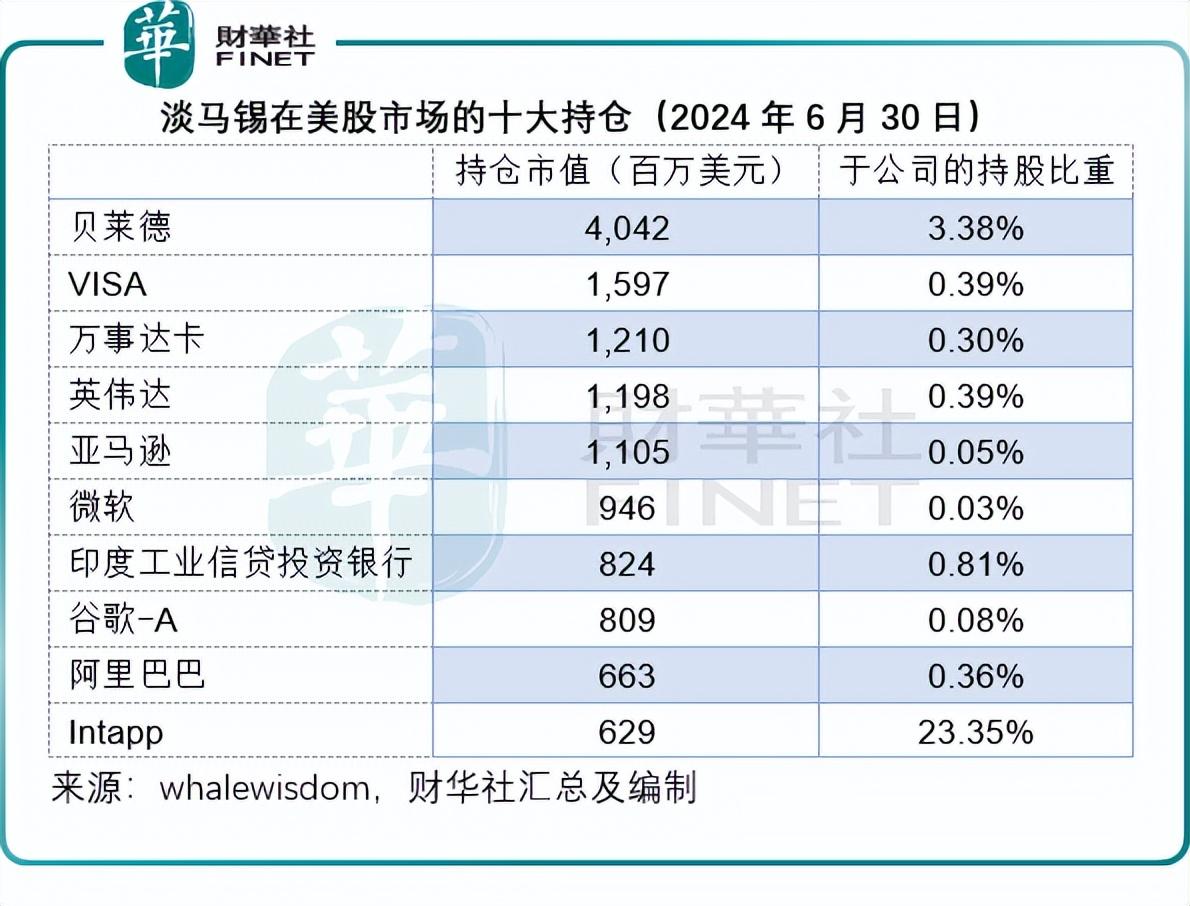

淡马锡控股刚刚披露了2024年6月30日的美股持仓。2024年第2季,淡马锡大手买入美国大型科技股,买入最多的股份包括谷歌-A、英伟达、微软、亚马逊(AMZN.US)和Meta(META.US),而出售最多的股份包括生物科技公司BioNTech(BNTX.US)、罗素2000指数ETF(IWM.US)、印度工业信贷投资银行(IBN.US)、Pacer美国小价股(CALF.US)、安硕明晟巴西ETF(EWZ.US)。

2024年6月30日,淡马锡在美股市场持仓最大的是贝莱德,其次为两大信用卡公司VISA(V.US)和万事达卡(MA.US),然后是华尔街四姐妹以及一家印度的投资银行,同时淡马锡也是阿里巴巴(09988.HK)的重要股东之一。

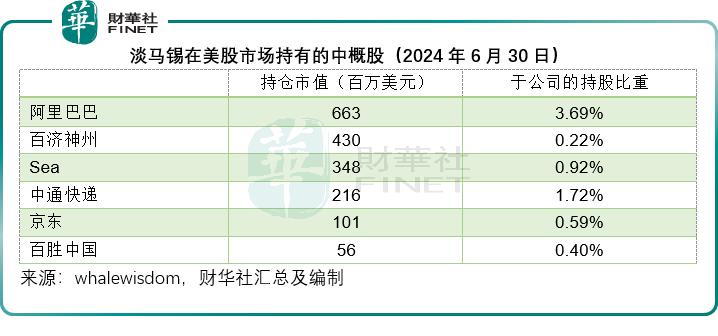

除了上述的中资企业外,淡马锡也持有一定仓位的中概股,包括百济神州(BGNE.US)、中通快递(ZTO.US)、京东(JD.US)、百胜中国(YUMC.US),财华社留意到在2024年第2季,该基金并没有减持中概股。

淡马锡近年的投资组合调整,未必对普通投资者有参考意义。淡马锡本身是有背景的投资机构,其投资标的仍以新加坡资产为主,而且有一定的投资理念,其目的是要迎合数字化进程、可持续生活、未来新消费和更长寿命的趋势,这未必符合普通投资者要求回报最大化的需求。

此外,从淡马锡过往的投资回报来看,“稳”字当头,而非收益最大化。

若按自1974年以来至2024财年(截至2024年3月31日止财政年度,下同)的时间段,淡马锡的复合年化回报率(包括发给股东的股息,但不包括股东对淡马锡股份的投资)为14%,需注意,这个时间跨度虽大,但从1974年至2000年正是其当时主要投资区域东南亚区发展最快的时期,高速的经济增长与较低的基数,是其回报率较高的原因。

若将时间跨度缩小至近20年,基数提高,复合年化回报率仅7%。

再将时间跨度缩小至近10年,基数进一步提高,而淡马锡也将投资更多地分派到经济增长相对较和缓的发达国家,复合年化回报率仅6%。

这未必能达到普通投资者的回报要求。

正如开篇所言,从其在2024年第2季的美股投资调配,并复盘其后市场的变化来看,淡马锡的投资并非一帆风顺,于2021年投资FTX,更是铩羽而归。

可见其投资策略并不适合普通投资者照抄作业,仅作参考即可。

作者:毛婷