绩后大跌?微软的痛点在哪

科技巨头微软(MSFT.US)公布了截至2024年6月30日止的2024财年第4财季业绩,季度收入按年增长15%,至647亿美元,高于市场预期的644亿美元;季度摊薄后每股盈利为2.95美元,按年增长10%,高于市场预期的2.93美元。

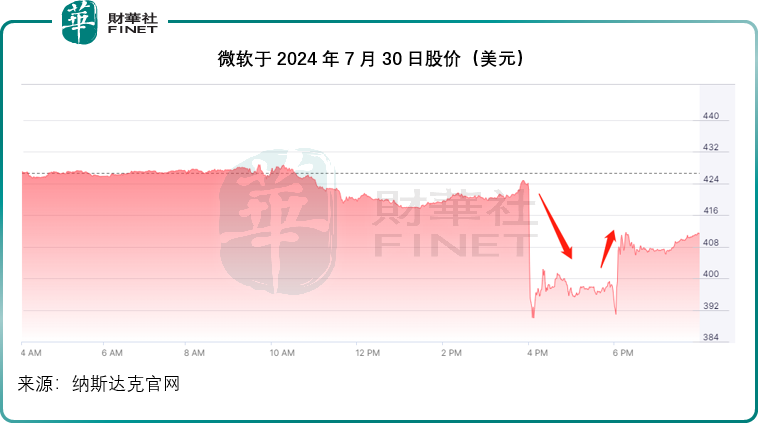

尽管季度业绩高于预期,微软的股价在盘后交易时段却大跌,曾一度跌至390美元水平,跌幅达8%,不过很快跌幅缩小,现盘前或报411.25美元,跌2.76%左右,见下图。

在6月财季,微软通过派息和股份回购向股东回馈84亿美元,全年向股东回馈的总现金超过340亿美元。

既然微软的2024年6月财季业绩高于预期,为何股价还会出现大跌?财华社认为,投资者对微软未来AI投入的担忧,是其痛点所在。

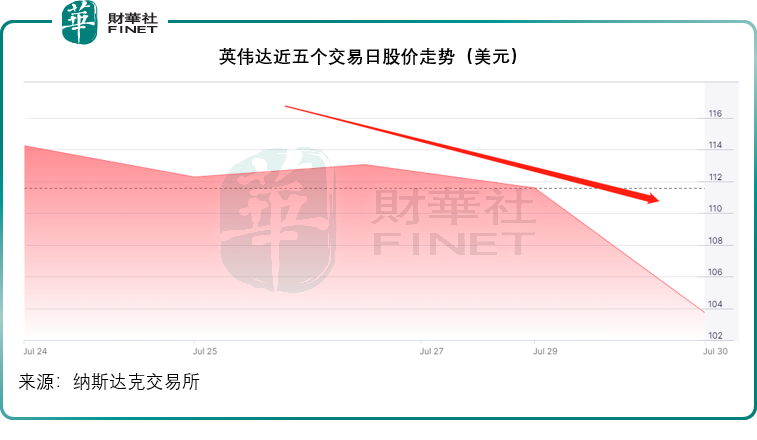

华尔街对AI投入的忧虑接连几位科技界大佬提出了当前对AI巨额资本投资未能带来相应之高回报的忧虑,也令这两年的明星股英伟达(NVDA.US)股价在最近几个交易日持续回落,后者提供当前AI训练和发展需要用到的AI芯片H100。

加上英伟达AI芯片供不应求,成本水涨船高,也给科技大佬们泼了冷水,担心成本过于高昂,而变现可预见性未必那么确定,或令其高昂投资打水漂。

微软的AI发展微软在业绩发布会上表示,其已添加了来自超微半导体(AMD.US)和英伟达的新AI加速器,以及其自研芯片Azure Maia。

到目前为止,微软拥有超过6万Azure AI客户,按年增长近60%,每名客户的平均支出在持续增长。

Azure OpenAI服务提供了对一流前沿模型的访问,包括本季度的GPT-4o和和GPT- 4o mini。其管理层表示,现在各个行业的头部客户在使用这项服务,包括H&R Block、铃木、瑞士再保险、澳大利亚电信,以及Freshworks、Meesho和Zomato等数字公司。

Phi-3系列方面也增加了不少客户,包括BlackRock、Emirates、Epic、ITC、Navy Federal Credit Union等。

模型即服务(Models as a Service)方面,微软提供API介入第三方模型,包括上周来自Cohere、Meta和Mistral的最新模型。模型即服务的客户数量按季增长超一倍,各个行业巨头,从Adobe和普利司通(Bridgestone)到诺和诺德和Palantir,使用量都大增。

数据方面,微软的智能数据平台为客户提供数据库、分析、商业洞察和管治等各种功能,全都与其所有AI服务共融,微软披露,同时也有使用其数据和分析工具的Azure AI客户数量按年增长近50%。

其AI驱动的下一代数据平台Microsoft Fabric目前的付费用户数目超过1.4万,其中包括埃森哲和克罗格、罗克韦尔自动化和蔡司等各个行业巨头,客户数量环比增长20%。微软于本季在Fabric中引入了全新的实时智能功能,客户可以解锁对大容量、时间敏感数据的情报。

开发者工具方面:GitHub的Copilot是微软与OpenAI于2021年共同推出的人工智能开发工具。自推出以来,采用Copilot的组织/机构数量在7.7万以上,从西班牙对外银行(BBVA)、联邦快递(FedEx)和H&M,到印孚瑟斯(Infosys)和Paytm,同比增长了180%。

微软今年发布了Copilot Workspace,让Copilot原生端到端开发人员从计划、构建、测试、调试到部署整个周期的生产力得到提高。

微软表示,Copilot正在推动GitHub的增长,从整体来看,GitHub的年度平均收入规模或为20亿美元。今年,Copilot占GitHub收入增长的40%以上,而且业务规模已大于微软收购GitHub时的整体规模。

此外,微软正在Power平台上集成生成式AI,让所有人都能使用自然语言创建应用程序,自动化工作流程或构建网站。到目前为止,有超过48万家机构使用Power平台的AI赋能功能,按季增长45%。整体而言,微软当前的Power平台月活跃用户约为4800万,按年增长40%。

搜索引擎方面,微软表示会继续利用生成式AI来提升用户的搜索和浏览体验,在上周,该公司测试一种新的生成式搜索体验,它可以对用户的查询进行动态响应,同时保持对发布者的点击分享,这让人想起微软的紧密合作伙伴OpenAI上周悄然上限了搜索引擎SearchGPT雏形,能够为用户提供快捷及时且来源清晰并具有相关性的应答,将对搜索巨头谷歌(GOOG.US)构成竞争。

微软的Azure收入增长或不如预期在如此利好的经营数据下,微软的Azure增长却不及市场的高预期。据微软管理层透露,Azure和其他云服务收入按年增长29%,符合预期。Azure增长中,包括来自AI服务的8个百分点的增长,因其需求仍高于可提供的产能。

财华社留意到,Azure和其他云服务季度收入的增幅与谷歌云的6月季度收入增幅一样,均为29%,但显然投资者并不满足,因上两个季度(即2023年12月季度和2024年3月季度),Azure和其他云服务的增幅分别达到30%和31%。

微软还预计其2025财年第1季的Azure收入增长仍维持在28%-29%的水平,主要受到消费业务的推动,包括AI,增幅预计会高于Azure的整体增长。

微软预计第4季的消费趋势会持续到下个财年上半年,其中AI需求将受到产能限制所影响。非AI业务增长将与6月相似。每用户的业务规模增长将大致温和。下半财年,微软预计Azure增长会加快,因其认为资本投资的加快将可提高AI产能,从而满足不断上升的需求。

与此同时,微软表示会继续All in AI。

All in AI在Azure收入增长出现放缓迹象的同时,微软却表示会继续全部投资AI。

2024年第4财季,微软的资本开支为190亿美元,基本上全为云和AI相关支出。大约一半用于基建需求,微软表示继续建造和租赁数据中心,以支持其未来15年及之后的变现。其他的云和AI相关支出主要用于服务器(CPU和GPU)。全年而言,云和AI相关开支的结构与第4季相若。

展望2025财年,为了满足AI和云产品的需求增长,微软将继续扩大基建投资,2025财年的资本开支将超过2024财年,但这些资本开支将主要取决于客户的需求信号,意思就是客户需求强劲,就可能支出多一点,对资本开支实行动态管理。

对于投资者所关心的AI投资是否过高,而回报并不是太理想的问题时,CEO表示,微软计划all in AI有其自己的考虑,资本开支要用来建造土地和数据中心,但有超过六成是用于配套的投资,而只有在需求信号出现的时候,才会对推理等进行投资,据此向数据中心填充CPU或GPU,这是思考资本周期的逻辑。

总结AI带来的投资热潮,似乎到了一个转折点,投资者开始审视之前的热追是否合理,在此背景下,AI概念股也迎来了回调。在这个节骨眼,微软加大投资AI的计划自然不获资金赞赏。但股市总是潮起潮落,某个概念炒热了会冷却,冷却一段时间又会有新的理由被追捧,在这个时候,投资者更应该保持冷静,看清上市公司的基本面和资本市场的上落逻辑。

作者:毛婷