跌市看什么?回购!

最近,中资股和中概股似乎又失去市场宠爱,转头向下。

港股恒生指数跌至万八点以下,而反映中概股表现的纳斯达克中国金龙指数,近两周几乎每日跑输英伟达领头的纳斯达克指数。

这样的市况,潜藏了风险与机会:资金流走可能导致一些财务基本面不太好的上市公司风险暴露,但是另一方面,下跌也让一些基本面良好的上市公司估值显得更加具有吸引力。

在评估上市公司的综合表现时,除了深入研究其财务报告、宏观经济状况对其产生的潜在影响,以及相关的产业信息等专业领域外,还存在一种快速而准确的方法值得参考,即关注公司的回购动态。

回购的直接影响在于短期内显著增加了股份的买盘,从而通过调整短期买卖盘的供需关系为股价提供了有力支撑。

从现有股东的角度出发,当市值被低估时,上市公司利用闲置现金增持股份并进行注销,此举旨在提升现有股东的权益。此外,当上市公司尚未发现更为理想的商业机会时,选择将资金用于低价回购自身股份,此举不仅有助于资金的有效利用,同时也能显著降低管理者滥用公司资金的风险。

财华社发现,在当前港股市场及中概股市场较为疲软的环境下,保险公司和科技公司成为回购市场的主要力量。

保险公司爱回购

上市保险公司从业务上来看,为客户提供保障服务,同样作为专业金融公司,上市保险公司也很懂得未雨绸缪,在风险大的时候,保障自己——在财务状况许可的时候增加回购。

国际金融服务公司保诚(02378.HK)近日公布了20亿美元股份回购计划,约合156.14亿港元,相当于保诚当前市值2,032.01亿港元(按每股73.90港元计算)的7.68%,将不迟于2026年中完成。

保诚表示,其在运作时力求将自由盈余率维持在175%至200%之间,而2023年末,保诚的自由盈余率为242%,因此,在宣派了2023年第2次中期股息后,该公司又决定向股东回馈20亿美元。

值得注意的是,保诚在回购的同时,仍会维持股息政策不变,预计2024年的年度股息增幅将介于7%-9%之间。

于截至2023年12月31日止的财政年度,保诚全年派息20.47美分,约合1.60港元,按年增长9%,按现价73.90港元计算,股息收益率为2.17%。如果加上以上的股份回购,则回馈给股东的收益相当于其当前市值的9.85%,可谓十分慷慨。

保诚管理层表示,2023年上半年,保诚业绩表现理想,而且其对2024年全年度的新业务增长和实现2027年的财务和策略目标抱有信心。

2024年第1季,保诚新业务利润增长11%,至8.10亿美元,年度保费等值销售额增长7%,至16.25亿美元,管理层预期第2季的年度保费等值销售额趋势与第1季相若。

保诚的同行友邦保险(01299.HK)也是回购“忠实支持者”。

在公布2024年第1季业绩时,友邦保险宣布在现有100亿美元股份回购计划中,增添20亿美元,使得该计划的总额增至120亿美元,约合936.82亿港元,相当于其当前市值6,193.83亿港元(按现价55.30港元计)的15.12%,并延长回购计划的整体期限至不迟于2025年4月30日结束。

友邦保险于2023财年全年股息合共为23亿美元,约合179.56亿港元,相当于其市值的2.90%。

2024年第1季新业务价值增长31%,至13.27亿美元,创季度新高,新业务价值利润率上升至54.2%。

友邦表示,以年度产生的自由盈余净额75%作为目标派付率,从2024年全年业绩起,每年通过股息和股份回购向股东返还资本。

2023年,友邦产生的自由盈余净额为39亿美元,这意味着可分派给股东的金额达到29亿美元,约合226.40亿港元,相当于市值的3.66%。

可见,保险公司采取了一种策略,即将其年度盈余转化为对股东的利润回报。在股市表现不佳的情况下,通过增加回购力度,保险公司能够以更为经济的成本购回更多股份,此举旨在最大限度地提升现有股东的权益。

港股科技巨头更爱回购!

除了防守型保险公司爱回购外,进攻型的科技巨头也是回购常客。

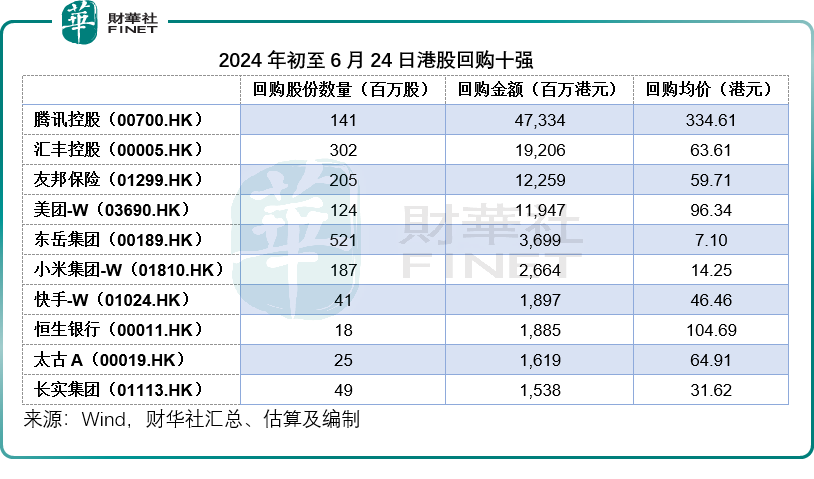

按照Wind的数据,今年以来港股市场上回购最多的上市公司是腾讯(00700.HK),到目前为止已累计回购1.41亿股,回购金额为473.34亿港元。

财华社按此计算,回购均价或为334.61港元,较其现价377.40港元折让11.34%。

此外,美团(03690.HK)、小米(01810.HK)和快手(01024.HK)也是回购大户,今年以来的回购总额分别达到119.47亿港元、26.64亿港元和18.97亿港元。

今年6月,美团宣布将不时在公开市场购回总金额不超过20亿美元的B类普通股股份,约合156.14亿港元,相当于其当前市值7,084.68亿港元(按每股114.20港元计算)的2.20%。在经历了高速增长、新业务转型减亏后,这也是美团的首次回购举措。

快手也在今年6月发布了新股份回购计划,拟于未来36个月内购回价值不超过160亿港元的B类股份,相当于其当前市值2,034.33亿港元(按46.90港元计)的7.86%。

今年开始卖车的小米,虽然成本高,但依然没有放弃回购股份,这几年一直是港股回购榜单里的前十。

今年以来,小米合共回购了1.87亿股,相当于现有已发行股份数的0.75%,回购总额达26.64亿港元。

然而,就回购规模而言,榜单上的上市公司均未能与阿里巴巴(09988.HK)相提并论。

阿里巴巴回购最积极

阿里巴巴(BABA.US),作为在港美两地上市的企业,其回购市场主要聚焦于美股市场,因此,其回购数据相对较少在港股市场得到记录。

于截至2024年3月31日止的财政年度,阿里巴巴以总额125亿美元,约合975.85亿港元,回购合计12.49亿股普通股(相当于1.56亿股美国存托股),回购总额相当于其当前美股市值1,781.48亿美元(按每股美国存托股约73.67美元计算)的7.02%。

除了回购外,阿里巴巴还积极派息。于截至2024年3月末止的2024财年宣派现金股息每股0.125美元或每股美国存托股1.00美元。此外,阿里巴巴还将退出非核心资产投资带来的财务收益,以特别股息的形式分派给股东。2024财年,阿里巴巴宣派每股0.0825美元(或每股美国存托股0.66美元)的一次性特别现金股息。

两项股息合起来,2024财年合计股息或达到40亿美元,加上125亿美元的股份回购计划,回馈股东的总额达到165亿美元,相当于其美股市值的9.26%。

总结

在低迷的股市环境下,上市公司的回购行动不仅为股东带来了实际收益,同时也在市场上传递出积极的讯息,成为指引市场方向的一盏明灯,充分展现了企业治理的稳健与高效。通过观察上市公司的此类行为,或许能更为准确地把握其基本面,进而识别出具有潜力的优质投资标的。

文:毛婷