科技股狂飙之际,华尔街却转投能源股?

2022年11月底,OpenAI的ChatGPT横空出世,上线5天收获超百万注册用户,由此引爆了新一轮AI浪潮。

AI领域的进展也立刻反映在了二级市场上,科技股普遍受益。其中,英伟达(NVDA.US)取代特斯拉(TSLA.US)成为市场最受瞩目的“明星”,台积电(TSM.US)等公司也上演了一出出“大象起舞”的好戏。

不过,当市场将目光都聚集在科技股上的时候,能源股亦在默默走强,埃克森美孚(XOM.US)、康菲石油(COP.US)、道达尔等一些油气巨头的股价也创下了新高,成为另一条主线。

而在近期,市场传出声音,一些人认为华尔街要“弃科技”,“投能源”,这也引起了不少关注。

科技股迎来狂飙时刻美股市场的科技股究竟有多强?

号称“AI军火商”的英伟达自2022年12月以来已飙涨超过4.2倍,目前市值已升至美股第三,如下图所示;而OpenAI的大股东微软(MSFT.US)在同期内也大涨逾67%,目前市值高居美股第一;英伟达的代工商台积电(TSM.US)同期的涨幅亦有近77%。

此外,亚马逊(AMZN.US)自2022年12月以来股价累涨近93%,Meta(META.US)、超威公司(AMD.US)、英特尔(INTC.US)等科技股也都有上佳的表现。

要知道,美联储的强力加息也是从2022年3月开始,并一度对美股市场造成动荡,但是受益于这一波AI浪潮,在巨型科技股的拉动下,美股市场不仅爬出了泥淖,还涨出了新高。

其佐证是自2022年12月以来,道琼斯指数、标普500指数分别累涨约10%、26%。而以科技成长为主导的纳斯达克指数自2022年12月以来累涨超过41%,大幅跑赢,且创下了新高。

可见,在这一轮加息的冲击下,美股市场很大程度上就靠大型科技股的狂飙来“挽尊”了。美股市场稳得住亦是美联储敢于强力加息,以及如今推迟降息的原因之一。

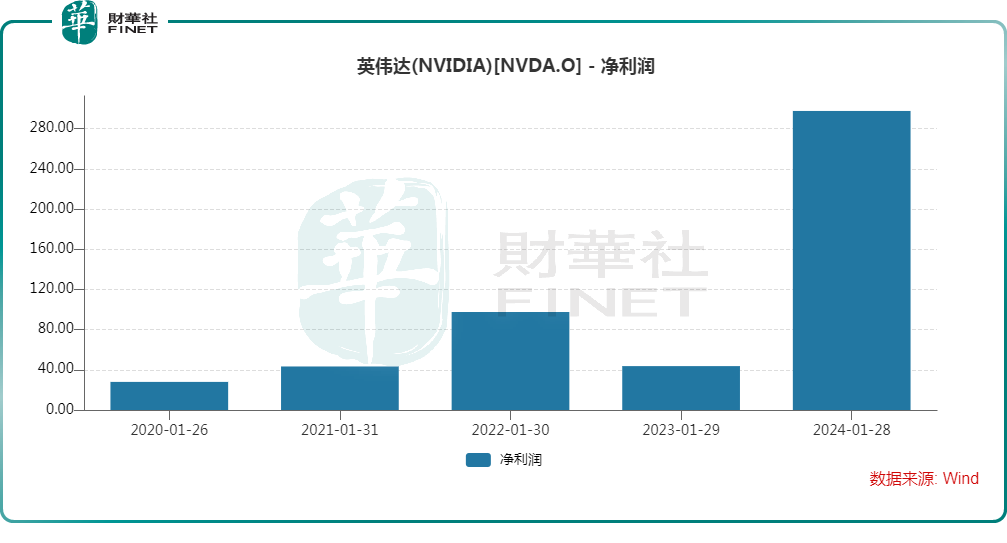

而科技股大幅上涨的背后也有着业绩的支撑,尤其是本轮的龙头英伟达。

在狂卖GPU芯片之后,英伟达2024财年(年结日为1月底)的营收同比大涨126%至609亿美元,其归母净利润更是同比飙增581%至298亿美元,算力芯片堪称是“印钞机”一般的存在。

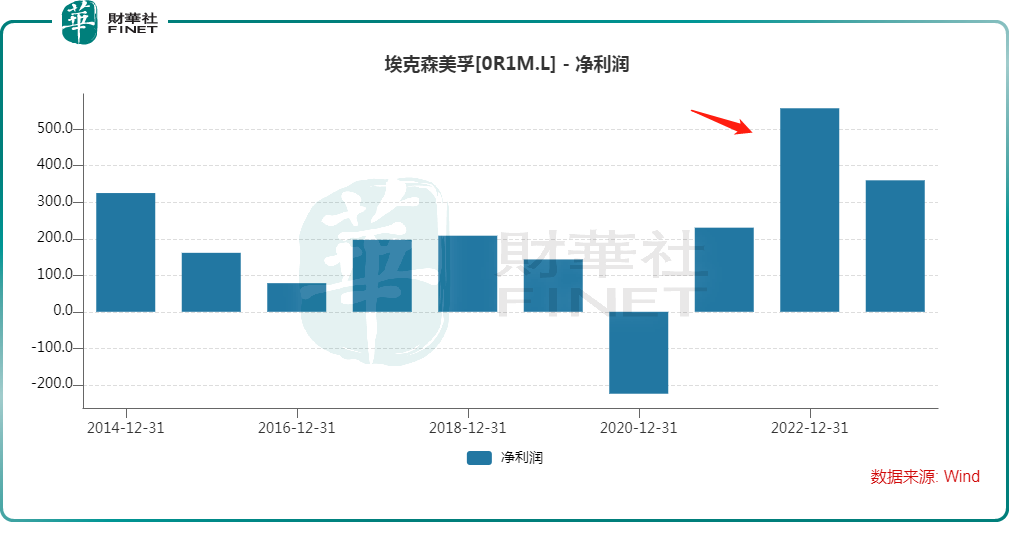

虽然科技股的龙头英伟达表现强劲,但其实能源股的代表埃克森美孚在最近几年也迎来了一波超级牛市。

数据显示,自2020年11月以来,埃克森美孚的股价累涨超过335%,并在近期再度创下新高,表现同样惊人,走势如下图所示;马拉松原油(MPC.US)同期飙涨688%,频创新高;康菲石油同期上涨逾427%。

此外,道达尔、雪佛龙,以及巴菲特的爱股西方石油也都在最近几年迎来大幅飙涨。

整体来看,能源股的涨幅丝毫不逊科技股,只不过科技股更有噱头一些,获得了更为广泛的关注。

这背后同样有着业绩支撑,近几年油气巨头也是赚得盆满钵满,下图是埃克森美孚近年的业绩表现。

而能源股股价及业绩双增的背后是近几年原油价格处于相对高位。

近期能源股受资本市场追捧的背后有两大逻辑:一是由于全球经济表现强于预期,石油需求旺盛;二是俄乌冲突、中东冲突等地缘政治危机导致的供应链不畅。

科技股还是能源股?虽然同为近几年大涨的板块,但科技股和能源股的情况正在发生变化。

数据显示,2024年以来,标普500能源板块的涨幅超过美股科技股板块,更何况能源板块在分红派息上还非常土豪。

另外,数据还显示,在今年一季度标普500指数的涨幅中,大型科技股的贡献度已经从此前的70%跌至了现在的50%,显示大型科技股对标普500指数上涨的支撑力度有所下降,而其他板块的支撑力度相应增强。

有华尔街基金经理指出,数据变化背后预示着美股投资逻辑正发生重大变化:一是大型科技股的高估值劝退了许多投资者;二是近期美国经济数据令市场预感通胀压力回落绝不会一帆风顺,而能源股是最抗通胀的标的之一。

这种情况也被一些投资人认为是华尔街正在减仓科技股,转投能源股。

高盛分析师则指出,在经济增长推高通胀、但尚未到失控地步的阶段,非能源股尤其是估值更低的价值股的表现应该不错。但如果出现石油供应冲击,只有石油股能独享红利,而其他股票则要经受增长放缓、衰退甚至滞胀之苦。

结语需要指出的是,近一两年,科技股和能源股同样是国内资本市场的“宠儿”,只是情况和美股市场有所不同。

在国内,此前只要和AI扯得上联系的上市公司大都迎来了一波股价的疯涨,但是当潮水退去,这些所谓的AI概念股也基本回到了原来的样子,不过是幻梦一场。

反倒是能源股的表现更为持久,中国石油、中国石化、中国海油(600938.SH)等多只能源股均在近期迎来大涨,其中中国海油还创下了新高。

作者:云知风起