2020年楼市预期向好,首创置业(2868.HK)有望迎来估值修复

开年第一天降准,着实刺激了一下市场情绪,对于不少A股和H股的地产股来说,受房地产调控的影响,股价在2019年沉寂了一整年。但在沉寂过后,不少积极因素正在逐步显现。

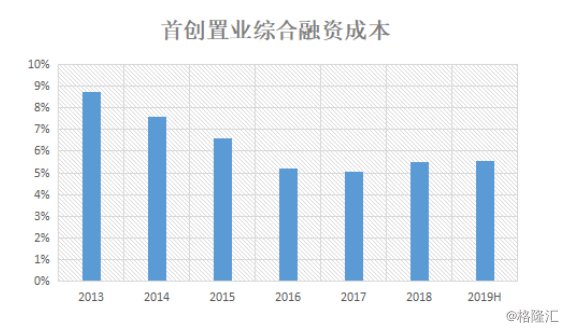

其中,对于PB仅0.2倍的首创置业来说,销售额的持续增长、盈利能力的提升、融资成本的走低和债务结构的稳健,以及聚焦于一二线城市丰富优质的土地储备都将为公司未来估值修复奠定基础。

2020年,楼市将迎转机

根据克而瑞日前发布的数据,1-12月销售百强房企新增货值超过9.7万亿,新增货值百强门槛达到180亿元,较去年同期增长5.2%。其中,TOP50房企占据了百强新增货值的84%,强者恒强逻辑不改。

纵观2019年全年的房地产市场表现,在上半年经历短暂的“小阳春”之后,7月中央政治局定调使得市场逐步趋弱,加之行业融资继续严控,绝大多数小房企都面临着销售困难、资金链紧张等多方面困境。尤其是银保监会在5月份发布的23号文,对不规范的房企信托融资进行限制,对以非标融资为主的小型、低评级房企造成了较大冲击。

数据显示,截至2019年11月,全国已有459家房企进入破产清算程序,该数量已超去年全年的410家。同时,自2015年起房地产公司破产出局速度明显加快,破产企业占当年房企总数的比例已由2012年不足1‰上升至2018年的4‰。特别是自2018年以来,中弘股份、新光圆成、华业资本、银亿股份等多家上市房企及区域龙头房企进入破产重整程序,使得小型房企的生存困境一览无余。

在经历了2019年的最严调控之后,对于2020年的楼市走向,市场上有不少声音认为将迎来转机。其中,国信证券则认为,2020年政策、舆论对房地产行业更为客观、理性、务实、友善,部分地产股有望迎来“基本面+政策面”双面改善相叠加的窗口期。但同时,行业集中度的提升趋势不可忽视,谁掌握更加多元通畅的融资渠道,谁就在剧烈的行业竞争中掌握更多的主动权。

首创置业在融资端具备显著优势

在房地产行业中,首创置业在融资端的表现一直比较突出,且综合融资成本在近年来持续优化。根据中信建投数据,首创置业的融资成本由2013年的8.7%持续下降,截至2019年上半年,公司综合融资成本为5.53%,仍处于行业较低水平。

融资成本的持续优化来自于多元通畅的融资渠道。据了解,首创置业拥有银行、债券、险资、资产证券化、供应链金融等多元畅通的融资方式,并在持续拓宽融资渠道。

值得注意的是,首创置业近年在海内外资本市场发债表现优异。其中,在2018年发行票面利率为3.875%的5亿美元债,创当年最低美元债发行利率;同时,公司还于同年完成首单供应链融资,利率低至3.88%;2019年上半年又成功发行利率最低为4.16%的80.9亿公司债,创同期限业内公司发行利率新低;2020年1月,首创置业再次把握债券市场窗口,新发行境外4.5亿美元高级债,5.5年期票面利率仅3.85%,较初始指引收紧40个bp,获得近8倍超额认购。

在债务结构方面,一直以来首创置业长期负债占总债务比重较高,债务期限结构持续优化。截至2019年6月底,长期负债占比达76%,短期偿债压力较小。

在当前房企融资持续收紧的大背景下,首创置业能够通过多元渠道进行低成本融资并进一步优化债务期限结构,从侧面也体现出在公司业务表现稳健和国企背景的加持下,债权人对首创置业的发展前景信心充足。

完成800亿目标,盈利能力提升

聚焦三大核心城市圈,一、二线城市土储丰富为未来发展奠基

回顾2019年全年,首创置业实现销售额808.1亿元,同比增长14.4%,顺利完成800亿销售目标的同时,在克而瑞2019年房地产企业销售排行榜上排名第43位。2013年以来,首创置业稳健发展,合同销售额由不足200亿元成功突破800亿元,增长逾4倍。

在首创置业基本面不断向好的背后,在实现签约销售稳步增长的同时,盈利能力也得到有效提升。

以毛利率为例,根据Wind数据,首创置业2019年上半年综合毛利率为33%,处于行业较高水平。与此同时,首创置业的净利率也在2019年上半年提升至18.63%。

而在业务布局方面,2017年以来,首创置业持续聚焦京津冀、长三角、粤港澳大湾区三大核心城市圈及潜力型强二线单核城市。

首创置业中期报告显示,2019上半年,三大核心城市圈实现签约金额360亿元,同比增长23.9%,占总签约金额近90%。其中,北京贡献了53%的销售额,但权重正逐年降低,天津、上海的业务份额正逐步扩大。

业内普遍预期2020年一线城市有望反弹,二线城市也将迎来回暖。在这种情况下,土地储备丰富且聚焦于一、二线城市的房企无疑将继续保持良好的销售增长预期。

首创置业正是这样的房企。2018-2019年初,首创置业抓住土地市场窗口期,发挥差异化土地投资优势,保持积极的拿地策略,低成本获取优质土地资源。其中在2018年新获取27个优质项目,新增土地储备409.3万平方米,平均溢价率仅9%;2019上半年,首创置业新增土储184.3万平方米,平均溢价率16.9%。截至2019年6月底,首创置业三大核心城市圈土储货值超过2450亿元;从能级结构来看,大部分土储位于一、二线城市,货值占比超80%。

结语

在2020年楼市大概率回暖的宏观环境下,较低的融资成本和稳健的债务结构将不断夯实首创置业的基本面,而销售额增长、盈利能力提升和一二线城市优质土地储备也让首创置业的未来业绩得到保障。在当前估值被市场大幅低估的背景下,相信首创置业未来将迎来一轮估值修复热潮。