养鸡大户业绩“预喜”!种源缺口依旧,下半年景气度被看好!

上半年,伴随着白羽鸡行业景气度回升,产业链上市公司业绩也纷纷开始报喜。

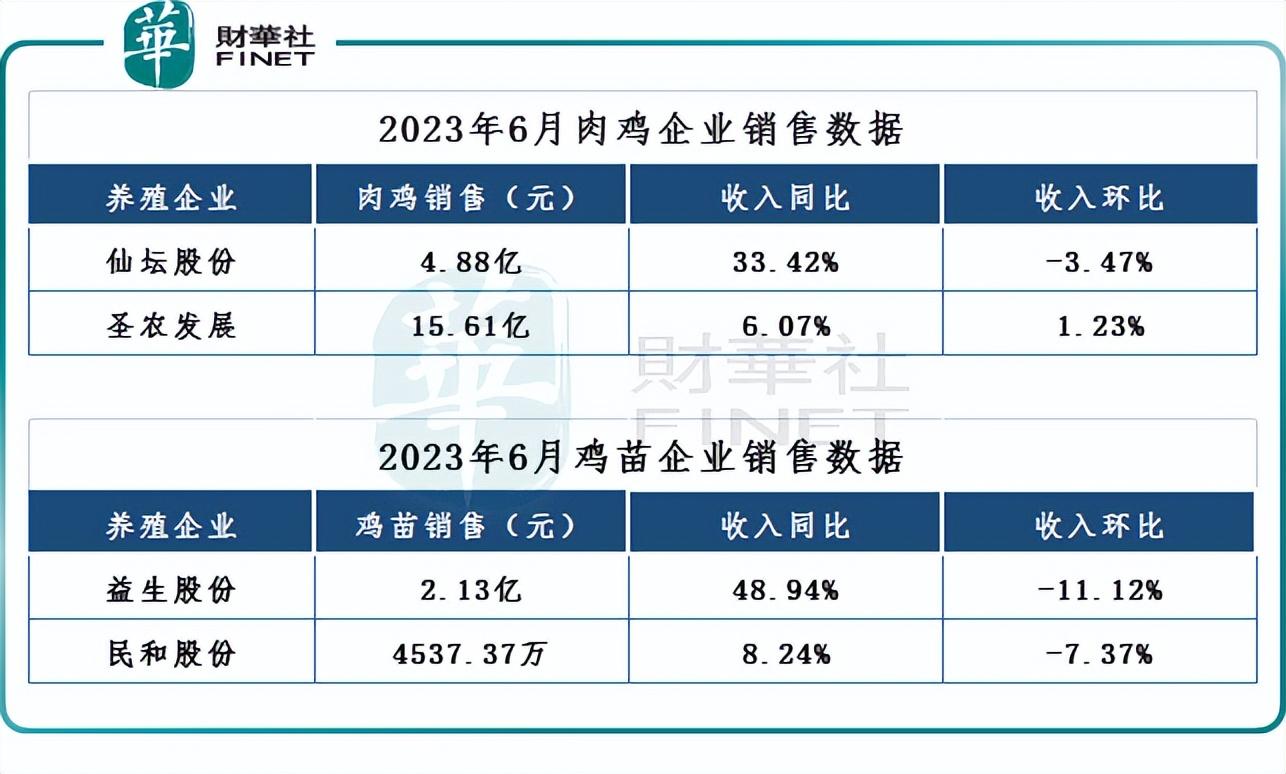

近期多家养鸡企业发布了6月销售情况简报。从数据上看,6月白羽肉鸡苗企业的销售收入普增,肉鸡养殖大户销售收入亦同比大幅增加。

今年以来,鸡苗板块算是赚足了市场眼球!年初鸡苗价格涨势汹汹,最高涨幅一度超4倍,此后一路下滑跌回年初水平,而近期又出现大幅回弹。

总体而言,上半年白羽鸡行情强于去年同期。仙坛股份、圣农发展等相关养鸡大户业绩普遍向好,净利润纷纷实现大幅增长或扭亏。

01行情反转,养鸡户业绩“预喜”

2022年,受前期引种较多,市场需求不佳、饲料价格高企等因素影响,白羽鸡行业景气度走低,产业链大多数企业均以亏损收场。

在经历行业低谷之后,2023年以来,白羽鸡行业景气度迎来反转。

从鸡苗行情来看,数据显示,今年一季度,全国白羽肉鸡苗价格持续攀升,一度创下7元/羽近3年价格新高。

进入第二季度后,随着强制换羽的父母代种鸡开产,市场鸡苗供应量增加,毛鸡供应随之增长;需求方面,消费整体较为低迷致毛鸡价格走势偏弱,且养殖户补栏进入季节性淡季,鸡苗价格从高位下跌并在6月份出现价格低点。

从国内种鸡龙头益生股份(002458.SZ)、民和股份(002234.SZ)6月的经营成绩看,虽销售收入同比仍保持增长,但环比都有所下滑。

不过,整体来看,上半年鸡苗价格表现仍较为强势。据Mysteel的数据,2023年上半年全国白羽鸡苗均价3.66元/羽,同比涨幅达124.54%。

受益于此,鸡苗企业的业绩水涨船高。益生股份预计上半年归母净利5.6亿元至5.8亿元,去年同期则亏损了3.7亿元,成功实现扭亏为盈。

在白羽肉鸡养殖、加工环节,由于鸡苗成本较高,而饲料价格下跌,鸡肉价格亦呈现先涨后跌的趋势。

钢联数据显示,2023年上半年全国白羽肉鸡棚前均价为4.71元/斤,环比涨幅11.08%,同比涨幅4.43%,鸡肉各类分割品价格也均不同程度上涨。

白羽肉鸡养殖企业的盈利能力随之增强。从已披露的数据看,上半年相关上市公司业绩普遍向好。

白羽鸡养殖龙头——仙坛股份(002746.SZ)预计上半年实现归母净利润2.02亿元-2.06亿元,同比暴增11倍至11.23倍。财报显示,仙坛股份第一季度归母净利润为9204.67万元,同比增长310.44%;经此估算,其第二季度归母净利润为1.1亿-1.14亿元。

对于业绩大增,仙坛股份称,随着经济逐步回暖,终端消费需求提升,白羽肉鸡行业景气度同比上升。公司鸡肉产品销售价格同比上涨,利润随之增加。另外,公司新建的子公司仙润食品和仙坛清食品的产能逐步释放,鸡肉产品加工数量逐步增加,销售数量和销售收入随之增加。

另一家养殖大户——圣农发展(002299.SZ)业绩也得到明显提升。该公司预计上半年净利润4.1亿元-4.4亿元,上年同期亏损9879.55万元。其中,第二季度环比第一季度生鸡肉单吨利润翻了7倍有余,并呈现逐月上升趋势。

02种源缺口依旧,下半年或将延续高景气?

值得注意的是,进入7月份,鸡苗价格更是坐上了“过山车”。截至7月5日,鸡苗跌至1.13元/羽低位,这一价格相较年内最高的7元/羽,跌超八成。而后,鸡苗价格开始转头向上,截至7月12日,鸡苗均价涨至2.15元/羽,短短7天国内鸡苗价格累计涨幅超90%。

对此,市场分析指出,养殖端规避“三伏天”毛鸡出栏已结束,加之鸡苗价格仍处低位水平,当下养殖户补栏情绪渐好,鸡苗市场显现回暖迹象。

展望下半年,多机构指出,供给端祖代鸡引种减量影响将逐渐显现,需求端随消费持续复苏有望进一步改善。若无明显强制换羽与延迟淘汰,全年毛鸡价格有望处于较高水平。

首先,从需求端看,鸡肉作为一种性价比较高蛋白粉质食品,近些年消费者对鸡肉的消费意愿正不断增强。在中国,鸡肉是仅次于猪肉的第二大肉类消费品。其中,白羽鸡肉比重过半,是鸡肉消费的主体。

而在供给端,我国祖代白羽肉种鸡主要依赖进口,其中美国为主要供种国。去年5月份至7月份连续三个月没有引种。按照产业周期推算,将导致商品代鸡苗供应减量或出现在今年下半年。且我国已对南美多国实施禽肉相关产品进口禁令,近期巴西家禽发现首例H5N1病例,或进一步影响鸡肉供给。

浙商证券指出,截至2023年5月末,在产祖代存栏为112万套,相较于高点已去化超20%,预计祖代在产数量还将继续下降。而在产父母代存栏也在2023年5月份出现拐点,开始逐渐去化,看好下半年白羽肉鸡行业景气度。

方正证券也表示,祖代引种断档拐点渐行渐近,建议关注肉鸡养殖大周期。该行认为,2022年5月以后的白羽鸡祖代更新减量,将逐步传导至商品代毛鸡环节,导致商品代毛鸡环节景气上行,并带动整个产业链盈利上行,这一拐点预计出现在2023年Q4至2024年Q1。

作者:瓶子