催收这个江湖:阴影中的产业何时走入阳光?

作者 康定秋波

数据支持 勾股大数据

小戴(化名)是一名已经离职的催收员,他之前在一家名叫“XX资产管理”的催收公司工作了5年。对于他而言,这5年如同一场漫长而无法觉醒的噩梦。

“在老赖的圈子里面,他们把还清所有债务叫做‘上岸’。其实人们不知道,我们催收员也把自己的离职叫做‘上岸’。”小戴说。

现在,每加一个微信好友,小戴都会发一个几块钱的小红包。小戴说,“这是在为我自己赎罪。”他要以这样的方式,对之前那些被自己的暴力催讨而伤害过的人说“对不起”。

尽管“要钱不要命”是所有催收人员再清楚不过的行业底线,但是由于暴力催收行为所酿成的悲剧,仍然此起彼伏发生。

这些年,催收这个行业一直与“暴力”和“恐怖”联系在一起,以至于这个“万亿级别”的市场,人们对其商业逻辑和经营模式的印象,一直停留在一片晦暗虚无的模糊之中。

今年11月,作为“中国催收第一股”的湖南永雄(YXR.US),再度推迟上市。这家成立于2014年的催收公司,此前的上市之路一直坎坷,从2015年铩羽新三板到2018年10月向美国证监会秘密上市未果。

万亿级别的市场,为何跑不出一家像样的上市公司?催收行业,这个在苟且隐忍于阴影之中的“万亿级别”市场,何时能够真正走进阳光?

1

催收这个万亿级市场

催收这个行业的生意很简单:追讨拖欠债务(Delinquent Receivables)。

债务因企业和个人而异。企业债务一般金额巨大(百万元以上)而且借债者是有名有姓的企业,因而银行倾向于自己处理。而个人消费贷款中的拖欠债务,其特点是金额微小(几千到上万),数量众多,因而每个单独案例的催讨成本极高,所以银行(以及消费金融机构)则会将它们外包给催收公司去做,并支付一定形式的佣金。

于是,这些银行(等金融机构)想做又懒得做的讨债生意,就养活了催收这个行业。这个市场虽然每单生意非常细小,但由于人口基数巨大,因而积少成多,也形成了一个庞大的规模。

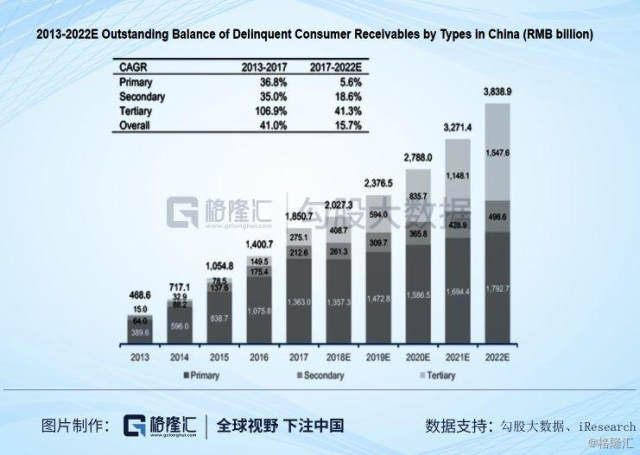

根据研究机构iResearch的统计,2017年中国个人消费贷款拖欠债务总规模已经超过2万亿,且在2013到2017这四年以平均41%的复合增速迅速膨胀。未来,该数字仍将以16%的速度增长。

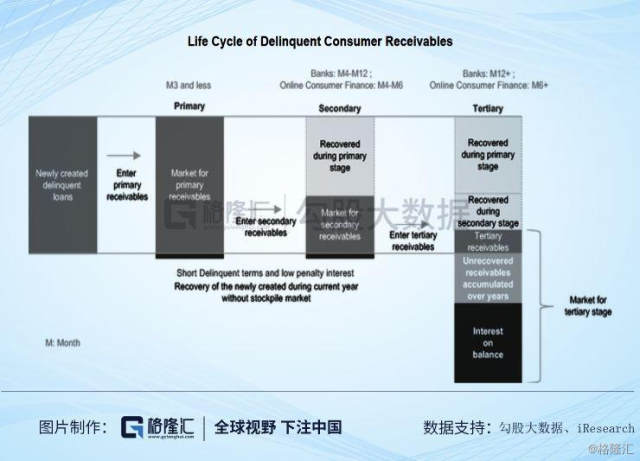

根据定义,拖欠消费债务可以按拖欠时间分为三类,第一类(初级,primary)的拖欠时间一般少于3个月;而第二类(次级,secondary)的拖欠时间,对银行为4到12个月,对于其他消费金融机构为4到6个月;而第三类(三级债,tertiary)的拖欠时间,对银行为1年以上,对消费金融机构为6个月以上。(见下图)

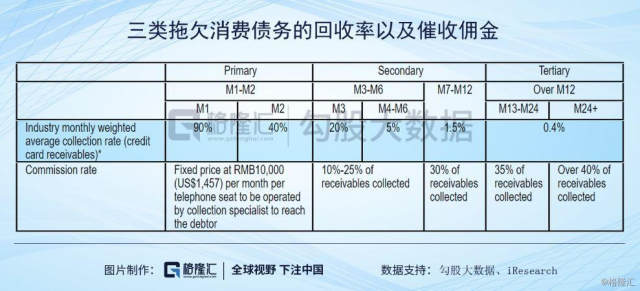

这三类债务,事实上,催收的难度也并不相同。欠一两个月的这种,也许就是手头上紧,等有钱周转就还了;而那些欠了一年半载的债,出于各种原因,有的也许甚至就是故意不还。因此,可想而知,对于这三类债务的佣金比例也是不同的。

一般来讲,拖欠一个月之内的债,90%都能追回来;而两个月的追回率就骤减到40%,随着拖欠时间的变长,追回难度越来越低。拖欠1年以上的债务,追回的概率只有4‰。(见下表)

在中国,初级拖欠债务一般通过建立电话中心来解决,每个机位支付固定成本,而这类债务的催讨不论是银行还是消费金融机构都倾向于自建而非外包;

而次级和三级拖欠债务,由于催收难度加大,单位成本提高,因而金融机构会倾向于委托给催收公司,并根据拖欠的月份按比例支付提成。

初级拖欠债务追不回来的,会降级为二级拖欠债务;而二级拖欠债务中进一步追不回来的,会沦为三级拖欠债务。事实上,随着全社会消费贷款总额越放越多,三级拖欠债务的总额也会越积越多。

在催收行业的行话里面,还有一种俗称“A+”的“骨灰级”拖欠债务,一般拖欠时间远远超过1年,而债务人一般很难联系上,其亲朋好友也已经在各种催收机构的“轰炸”之下早已免疫,这类债务一般要上门追讨,甚至是全国布网围堵。

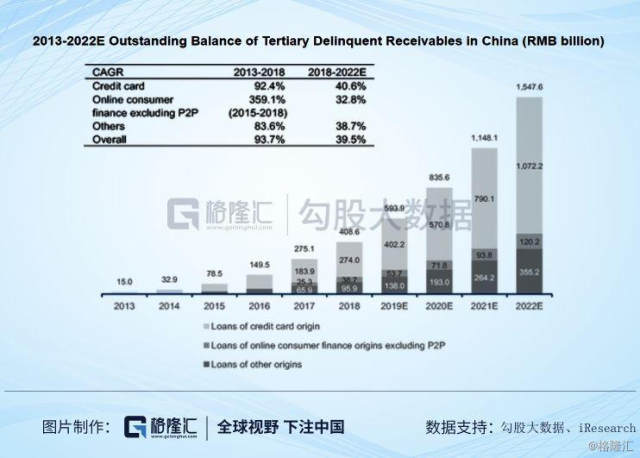

根据iResearch的研究,单就三级拖欠债务这一项,在2018年已经达到4080亿的规模。在过去5年之中,三级拖欠债务的增速维持在平均每年93%,且未来四到五年仍然会维持在接近每年40%的增速。据预计,到2021年中国三级拖欠债务将超过1万亿,其中信用卡欠款占比超过2/3。这真是一个庞大的市场!

就市场集中度而言,催收市场还是一个相对分散的市场,全行业中3000多家催收机构,No1的机构市占率不超过1.5%。而就三级拖欠债市场而言,No1的市占率稍高,为8.9%,但其他机构普遍市占率也都在1%以下。

因此,无论是从市场增长潜力和行业竞争格局而言,这都是一个深度“蔚蓝”的市场,是未来巨头诞生的地方。然而就目前市场No1——湖南永雄——的上市进程之曲折来看,下至普通投资者,上至监管当局,都对这个行业投来冷眼,甚至是几番“说不”。

催收这个行业,虽然规模庞大,但却只能生存在盛世广厦的阴影之中。

2

催收产业永远的隐痛

催收是个痛苦的行业。不仅“被催收”的人处于恐惧焦虑之中,惶惶不可终日;就连催收员本身,也普遍对自己所处的行业没有认同感,都希望早一天“上岸”。

事实上,除了“暴力催收”这些曾经造成很多社会隐患的方面之外,催收这个行业本身就是一个“带着痛出生”的行业。

如果说金融业是一个食物链,那么催收行业无疑处在食物链的最低端,吃的是主流金融机构的残羹剩饭。

我们应该记忆犹新,在消费金融蒙眼裸奔那几年,“借1000得800,一周后还1000”这种玩意曾经大行其道。并且一旦你违约,还款数字会蹭蹭往上窜。一个月后,你就不是还1000,而是还2000了。这样算下来,这个产品的年化利率实际上已经接近800%。

虽然国家有明文规定禁止高利贷,但是借贷机构会通过“手续费”、“服务费”、“平台费”等方式巧立名目加价。

举这种产品的例子,其实是想说明,不论是银行还是消费金融机构,他们的利息收益,其实已经足够覆盖坏账的潜在损失。

假设利率是36%,那么每100万的放贷额,实际上就有36万的违约额度,也就是说只要坏账的比例低于36%,他就不赔钱。如果扣除无风险成本,再扣掉运营成本,这个额度也有30万左右。这就是说,10个人里面有3个违约,放出去10块钱就有3块钱收不回来。我想我们社会的守信程度还没有这么差!

因此,事实上对于消费金融而言,这么高的利率,实际上已经考虑进去了坏账的损失。反正每放出去100万总会有XX万的坏账,预料之中。既然这样,那就雇催收机构去追那些坏账呗,追回多少算多少,全当是赚的。

因此,虽然说欠债还钱是天经地义,但是如果从概率的角度,催收公司的业务其实并不具有多少正义性。从催收公司到催收员,他们的工作虽然表面上是为金融机构追回坏账,但说到底只是为了那一笔佣金。

但是,别的行业收佣金都是提供服务,为客户和自身创造价值;而催收行业收佣金却是通过恐吓暴力甚至生命威胁,是靠催收员和欠债者之间“自相残杀”:

那些干净的活都被主流金融机构做完了,剩下的脏活累活得罪人的活,是催收机构在做。这是催收行业最大的痛点。

此外,站在更宏观的角度,催收这个行业本身,其实就是经济之痛,是居民(或企业)财务状况出现严重问题的产物。

当下中国处在大众消费的起步阶段,居民债务普遍增加,这固然对于促进国内繁荣有一定帮助,但是我们知道,今天的债会吃掉明天的现金流,影响未来的储蓄、投资、以及增长的后劲。

曾经有一篇叫做“90后平均负债12万”的文章,火彻全网。刚看到会觉得震惊,但仔细想来,不免思疑,难道经济的繁荣、GDP的“保X”需要让人年纪轻轻就都背上沉重的债务(也许12万不算沉重)来实现吗?

也许勤俭节约早已不是当今时代的主流,但不可否认的是,信用消费以及居民杠杆率高企的问题,才是催收行业种种乱象的上位问题。想想看,在人人储蓄的年代,怎么会有催收这个行业生存的土壤呢?

催收终究是一个食腐的行业,它之所以能够存在,是基于居民的负债结构出现了重大的问题。而其增长率越高,规模越大,说明居民的财务状况越糟糕。

3

催收行业,路在何方?

最近这两年,国家一方面加强对催收行业的监管,约束不法行为,另一方面推出个人破产法,为个人债务提供退出途径。这些方面的变化仿佛为催收这个阴影中的行业投去了一丝阳光。而催收行业的“阳光化”与“文明化”,其实是各方的共同心愿与利益所在。

然而但只是这些,仍然显得苍白无力;催收这个行业背后所隐藏的逻辑,仍然令人有一种隐隐的不安。催收终究是一个食腐的行业,是以企业/居民/家庭陷入债务危机为先决条件。

正如湖南永雄的公司口号“让天下没有挽不回的诚信”,催收行业自身的逻辑,仿佛处在一个巨大的悖论之中:

如果天下的诚信都挽回了,那就不需要催收;而只要催收存在,就说明还有企业、有家庭、有居民处在债务危机之中。催收的真正意义正是要消灭自己,今日催收,为的是日后不用再催收。

回过头来看智库机构为催收的未来增长率做出的惊人的估算,忽然有点不忍直视。

真心觉得,催收这个行业,还是增长慢一点的好。殊不知这个“万亿市场”的背后,有多少企业和家庭在财务危机的边缘上挣扎!