一个月4.4亿豪气出手!招商证券员工持股回购过半,还有哪些券商有望先行一步

财联社(上海,记者 覃泽俊)讯,为打造航母级头部券商,证监会最新推出了六大举措。其中明确支持证券公司优化激励约束机制。

证监会表示,按照2018年11月证监会联合财政部、国资委发布的《关于支持上市公司回购股份的意见》实施员工持股计划或者股权激励计划,完善人才引进的配套措施与保障机制。

全行业来看,2018年来已有国盛金控、华创阳安、方正证券、东吴证券和招商证券等券商先后发布股票回购预案。招商证券近期更是以堪称神速姿态,完成了过半员工持股券源的回购。

招商证券豪气出手

3月13日,招商证券表示将启动回购。

随后,4月12日招商证券在公告表示,拟将本次回购的全部A股股份用于员工持股计划。

按回购资金总额下限6.5亿元、回购价格上限26.35元/股进行测算,预计回购股份总数为2466.79万股,约占公司目前已发行总股本的0.37%;按回购资金总额上限13亿元、回购价格上限26.35元/股进行测算,预计回购股份总数为4933.59万股,约占公司目前已发行总股本的0.74%。

10月15日晚间,招商证券确认了参与员工持股计划的总人数不超过1,157人。认购员工持股计划份额的金额合计不超过8.08亿元。其中:公司董事、监事、高级管理人员霍达、熊剑涛、周语菡、尹虹艳、何敏、熊志钢、邓晓力、李宗军、吴慧峰、赵斌、胡宇、吴光焰、谢继军可认购金额合计约为6200万元,合计可认购的本员工持股计划份额约占本次员工持股计划总份额的8%;其他员工可认购金额合计约为7.46亿元,合计可认购的本员工持股计划份额约占本次员工持股计划总份额的92%。

参与对象认定上,员工持股方案中也给出了限定,参与对象的选拔规则参考市场实践制定,按员工在公司任职的岗位层级,并结合司龄和绩效考核结果甄选。参与对象为与公司或下属全资子公司签订劳动合同的公司董事、监事、高级管理人员、D层级及以上层级人员以及其他核心骨干员工。

根据记者测算,除高管外,招商证券员工持股计划平均认购金额达65万元。根据招商证券的回购计划,本次回购的来源主要从二级市场购买。根据披露,这个回购已经陆续在进行。

11月9日,招商证券首次回购A股股份数量为195万股,占公司总股本的0.0291%,成交的最高价格为16.42元,成交的最低价格为16.26元,已支付的总金额为3183万元人民币。

11月12日,招商证券再次出手,当日成交5529万元,成交的最高价格已经来到16.42元。

截至2019年11月底,招商证券已累计回购A股股份2745万股,占公司总股本的比例为0.4098%,购买的最高价为16.70元,最低价为16.14元,已支付的总金额为4.48亿元。仅在不到一个月的时间内,招商证券以较低的价格完成了超过总额一半的回购。

另外根据公布的方案,这次员工持股计划所获标的股票的锁定期为36个月。

对于发起员工持股计划的原因,招商证券在回购方案中也进行了披露,主要是进一步完善公司治理结构,建立和完善股东、公司与员工之间的利益共享与风险共担机制,倡导公司与个人共同持续发展的理念,充分调动公司高级管理人员和核心人才的积极性;其次,吸引和保留优秀人才和业务骨干,兼顾公司长期利益和近期利益,更灵活地吸引各种人才,从而更好地促进公司长期、持续、健康发展。

券商员工持股几经波折

2015年股灾发生后,券商推进员工持股计划不可谓不积极,当年5月份,东吴证券研究所提出宣布拟设立研究所子公司,注册资本为1亿元,员工持股的比例为30%。国元证券、海通证券等10余家券商纷纷推出了自家的员工持股计划或表态要积极推进。其中,兴业证券与国元证券属于已上市券商中率先完成的两家。

某上市券商业内人士表示,国元证券作为2015年后首个完成员工持股的上市券商,对后来的券商开展员工持股指了一条明路。

国元证券在2016年8月30日完成员工持股计划股票过户,面向普通员工的第一期员工持股计划参与人数1521人,认购股票数量2256.1万股,占公司总股本的比例为1.1487%,认购总金额3.29亿元,锁定期12个月;面向中层以上的第二期员工持股计划共255人参加,以1.02亿元认购700.05万股,锁定期36个月。2017年5月公积金转增股本完成后,第一期和第二期员工持股计划股票数量分别变为3384.14万股和1050.08万股。

根据记者计算,普通员工平均持股金额为21万元,中层以上员工平均持股金额为40万元。

相比之下,兴业证券2017年的员工持股计划平均持股金额仅为13万元。据公开信息,当时参与员工持股计划的员工总人数为3153人,其中董事、监事和高级管理人员兰荣、刘志辉、林波、庄园芳、胡平生、郑城美、陈德富、夏锦良、黄奕林、屠春峰、郭小军、袁玉平、郭辉、周峰、张绪光合计认购份额502万份,认购金额为3,283万元,认购比例7.4%;其他员工认购份额6298万份,认购金额为4.1亿元,认购比例92.6%。

券源方面,兴业证券的员工持股计划的股票来源为2016年2-8月期间公司回购的股票。值得一提的是,兴业证券给予员工持股的价格为当时的九折,即6.69元。不过,以第一批员工持股解禁当日的价格计算,兴业证券当时股价仅有4.59元,只相当于买入价的69%。一位参与该计划的员工对财联社记者表示,员工持股计划发起的时间点也很重要,这次员工持股虽然没有斩获太多收益,但仍然支持公司的员工持股计划。

尽管有两例成功完成员工持股的券商,但在券商大力推进员工持股的路上,也不是一帆风顺。

2017年农历新年刚过,太平洋证券就宣告停牌筹划重大事项。

根据当时的草案显示,太平洋证券员工持股计划通过资管计划购买标的股票数量的上限为截至公司股东大会批准日公司股本总额的3%。太平洋证券称,持股计划的认购金额不低于人民币3000万元。

人数限制上,太平洋证券未作过多限制。在草案中太平洋证券表示,参加员工持股计划的总人数不限,每位员工最低参与额度要求为人民币5万元。

这个好消息在一年之后转向了天平的另一端。2018年4月,太平洋证券公告称,鉴于目前监管机构对于证券公司实施股权激励或员工持股计划采取审慎原则,公司认为近期推进实施本次员工持股计划不具备可操作性。为维护公司、股东和广大员工的利益,经审慎研究后,决定终止实施员工持股计划。

无独有偶,海通证券的员工持股计划也在2015年底宣告失败。原因是相关境内债券的债券持有人会议未能形成有效决议支持公司回购股份,海通证券最终于当年12月决定停止实施回购公司股份。

从制度和实际操作层面回顾,平安证券接受财联社采访时表示,国外经验来看,券商对高管与核心员工进行股权激励是行业惯例。随着市场和行业的快速发展,证券公司实施更股权激励的政策导向越来越清晰,国内也陆续有券商在尝试实施股权激励,但是最终能落地实施的还是比较少。这里存在有法律法规的限制,《证券法》限制券商工作人员参与股票交易,目前普遍做法是通过资产管理计划等方式间接员工持股的方式。在设计上,若方案的激励力度不够,效果上就会打折。

中信证券的标杆意义

在国内券商激流勇进的员工持股改革道路上,有一家券商绝对具有标杆意义。早在2006年,中信证券的首批股权激励方案落地实施,这是国内券商第一次尝试股权激励。当时,中信证券将暂存于中国中信集团公司股票账户下的总量为3000万股首次股权激励暂存股中的2200万股作为公司首批股权激励计划的来源股,由中信集团公司账户内过户至激励对象名下;完成过户后,性质为有限售条件的流通股,限售期为自过户之日起60个月。

据一位资深业内人士回忆,中信证券是行业的幸运儿,当时中信证券完成股权激励,即是股份制改造的特殊时期,又在国有股东中信集团的支持下,完成了来源于存量股份,以净资产定价的股权激励,尽管这是第一次尝试,但绝不是可以复制的模式。

时隔十三载,中信证券再一次证明了突破限制的可能性。

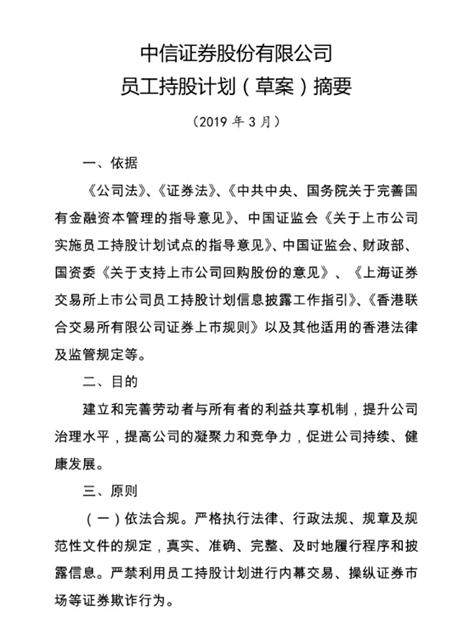

2019年3月,中信证券第二次推出了自家的员工持股方案。与上一次相比,这次中信证券员工持股的范围大大扩充,达到1000-1500人,2006年仅十余人。中信证券本次员工持股计划股票的来源,是由信托管理机构直接在二级市场购买公司的A股或H股。若按3月11日收盘价计算,公司总市值为2919亿元,则此次员工持股规模累计接近300亿元。如果以此计算,这次员工持股的力度将比过往上市券商完成的股权激励方案加在一起还多。

在员工持股人员范围上,中信证券列出了8条详细规定:参与员工需满足与公司签订正式劳动合同的董事、监事;公司高级管理人员;公司中层管理人员;公司经营管理层提名的核心关键员工;总部SVP及以上职级人员,境内各分支机构营业部总经理及以上人员;公司境内全资、控股子公司参照公司总部的原则,根据实际情况确定;符合公司相关规定,总部派往全资、控股子公司的人员;公司其他骨干员工。

此外,中信证券表示,持股员工还需同时满足其他条件:已与公司签订正式劳动合同,并在公司全职工作;已在公司工作满12个月;上一年度个人绩效考核结果符合公司要求;公司股东大会或授权公司董事会批准当期持股计划方案时尚未退休的人员。

申万宏源证券分析师指出,站在当前资本市场改革持续推进的时点上,监管赋予龙头券商改革创新的“特许经营权”,龙头券商业绩长周期向上具备高确定性。历来对金融国企员工持股及券商员工持股,都有双重限制,此次中信员工持股方案,是对这两大约束的一次性突破。如今阔别已久的券商员工持股计划重启,管理层对公司业绩前景所持的长期乐观态度无须赘述,更需重视监管层对未来龙头券商市场化监管的积极态度。

全行业员工持股是大趋势

证券公司向来是人力资本高度密集的行业,对人才和技术的依赖性非常强。人才竞争激烈,目前激励主要以短期激励为主,缺乏中长期激励政策,所以导致人员流动较高。平安证券表示,券商行业确实需要引入“股权激励”等金手铐政策,激励员工、尤其是核心骨干人员与公司长期共发展。具体来看,一是有利于稳定激励公司高级管理人员,这是公司最核心的经营人员;二是有利于券商长周期业务:例如投行IPO/并购,PE等,这些业务属于长周期业务,实施股权激励后,有利于员工聚焦做好长周期业务;三是IT人员:互联网科技公司大多实施了股权激励或期权,对人才的激励和吸引方面会有一定的影响。

东兴证券分析师在研报中举例,股票期权在瑞银员工薪酬中的地位非常重要,高管薪酬中股权激励的比例占到将近50%。具体来看,瑞银高管薪酬中固定薪资占比20%,奖金占比80%左右,其中40%的奖金为现金支付,按照“现金平衡计划(60%:20%:20%)”的比例分3年递延发放,60%的奖金为股权支付,通过“业绩股票单位计划(20%)”和“高管持股计划(40%)”在3年和5年后逐步归属。此外,瑞银对高管持股还有诸多限制性条款。比如最低股票数量限制、 处理权条款、股权激励计划与公司绩效挂钩等。

平安证券则表示,在进行股权激励设计时,核心要解决业绩考核结果与激励金额挂钩的问题。激励应结合公司实际和战略目标,多维度、长短期,全面综合的考核业绩,可以采取传统财务指标+公司股价新指标结合方式,或探索新模式考核指标。通过股权激励,鼓励业务持续健康的增长。

从国内的券商的进展来看,中信证券规模的300亿元员工持股计划最有希望突破国内券商股权激励不足的情况。