243.63亿!MSCI年内最大扩容生效,A股北向资金单日净流入创新高

11月26日收盘后,国际指数公司MSCI(明晟)年内最大幅度的A股扩容正式生效。今日北向资金疯狂入场扫货,盘中最高流入超过400亿元,全天大幅流入243.63亿元,创单日净流入额历史新高。其中,中国平安净买入6.03亿元,格力电器净买入6.09亿元。

分析人士认为,千亿级增量资金驰援,A股中长期纳入比例提升趋势不改,后续与扩大纳入的配套市场规则制度建设仍有待进一步完善。

1

1外资狂买百亿元

11月26日收盘后,MSCI将把大盘A股的纳入因子由15%提高至20%,并将以20%的纳入因子首次将中盘A股纳入其全球指数。

MSCI扩容生效,A股小幅上涨收官。截至今日收盘,上证综指报收2907.06点,涨幅0.03%;深证成指报收9677.23点,涨幅0.53%。两市合计成交额3936亿元。创业板指报收1679.08点,涨幅1.04%,成交额775.4亿元。

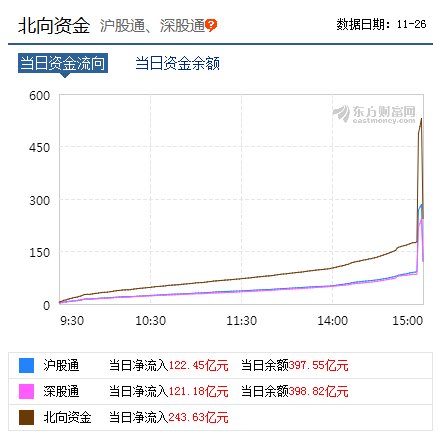

外资今日疯狂涌入,盘中最高流入超过400亿元,尾盘再现“标志性脉冲”。东方财富网数据显示,今日沪股通净流入122.45亿元,深股通净流入121.18亿元,北向资金全天大幅流入243.63亿元,创单日净流入额历史新高。实际上,MSCI权重因子年内最后一次调整正式生效前,沪深股通近两个交易日开始加速流入。

就个股而言,沪股通方面,中国平安净买入6.03亿元,中国国旅净买入4.22亿元。深股通方面,格力电器净买入6.09亿元,五粮液净买入5.63亿元。

11月8日,MSCI宣布,A股大盘股纳入比例由15%提升至20%,中盘股也将以20%的比例首次纳入,自11月26日收盘后正式生效。这是MSCI继今年5月份、8月份顺利完成两次提升A股权重后,年内第三次提升A股权重,也是年内提升幅度最大的。

而大幅度扩容带来大规模进场资金。瑞银证券中国股票策略团队估算,A股市场将迎来约58亿美元的潜在被动资金净流入。

根据国盛证券策略团队测算,11月的MSCI第三次扩容计划执行后,MSCI全球指数和MSCI新兴市场指数纳入A股权重将分别提升0.22%和1.44%。根据此前假设,此次扩容将带动跟踪资金合计约315亿美元,约合2200亿元。

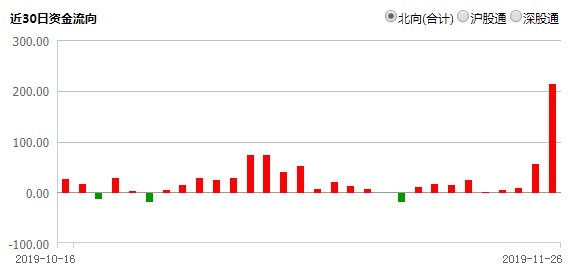

此外,进入四季度以来,A股持续震荡,北上资金仍然保持大幅入场扫货的态势。Wind数据显示,截至11月26日,今年北向资金净流入达到2739亿元。

2青睐持股金融、消费

海外投资者在A股市场的重要性日益上升。截至三季度末,境外投资者通过QFII、RQFII和陆股通合计持有A股市值近1.8万亿元,占A股总市值的3%,与公募基金持股市值相当。

以MSCI为代表的外资力量,青睐的持股标的具有哪些共性?

联讯证券资深策略分析师谭韫珲在接受《国际金融报》记者采访时表示:“从北上资金等外资的历史流入数据来看,外资持股主要还是集中在大消费和大金融板块,持股集中度也非常高。此外,外资还相对偏好盈利能力较强、估值水平较低的公司,从这个角度,符合条件的蓝筹股较多。但近年来,外资也开始有趋于分散配置的迹象。”

谭韫珲分析称,实际上,本次MSCI扩容新增中盘股,且根据最新披露情况,大盘股的公司主要集中在大金融、大消费和电子板块,而新增中盘股的公司则以医药生物、计算机、电子、化工、食品饮料等行业的权重占比靠前,对新兴成长行业体现出明显的侧重。

大成MSCI中国A股质优价值100ETF基金经理黎新平表示,过往外资选股偏大市值、低估值、盈利稳定、高流动性等特征,而本次扩容集中在大盘和中盘股,因此,大中盘低估值和盈利稳定的股票都会是外资重仓配置的板块。整体上,未来一段时间,业绩优、盈利稳、估值不高的股票会有超额收益。

3A股纳入因子提高大势不改

千亿资金驰援A股,短期利好释放的同时,长期影响亦将逐渐显现。

独立财经评论员郭施亮在接受《国际金融报》记者采访时表示,此次MSCI扩容为年内规模最大、覆盖面最广的扩容。但MSCI扩容是一波三折,外资进场的意愿仍取决于国内资产优质稀缺程度、估值水平便宜与否以及市场赚钱效应强弱与否等,这些将成为外资投资规模大小的关键因素。在A股市场处于估值底部区域,外资准入渠道拓宽,有利于资金加速进入,但仍需要看外资的风险偏好。

据郭施亮分析,MSCI扩容后,会加快资金进场力度,关键受益于A股赚钱效应与估值优势,扩容有利于拓宽资金准入投资渠道,提升资金进场速度与意愿。而外资加速进场,将会提升市场机构化程度,对未来A股接轨海外成熟市场具有积极意义。

同时,多位分析人士认为,MSCI纳A比重提升,长期大趋势不改。

畅力资产管理董事长兼首席执行官宝晓辉在接受《国际金融报》记者采访时表示,本轮扩容预示外资增配A股大趋势确定,预计通过MSCI给A股带来的中长期资金体量约有2000亿元。

宝晓辉进一步介绍称:“从韩国和中国台湾经验看,完全纳入用了6年时间,中间有间断。中国大陆市场体量较大,目前已占权重20%,短期内不排除MSCI提升A股纳入因子的进程可能会适当放缓或比例不及投资者预期。然而,金融开放的红利,将使得全球资本具备投资可能性,MSCI对A股纳入因子继续提高的大趋势不会改变。”

前海开源基金首席经济学家杨德龙亦认为,MSCI后市如何提升A股的纳入因子,时间上还存在很大的不确定性,但是从20%进一步提高到50%,甚至提高到100%,都是必然的过程,并不会停止。

瑞银证券预计,未来几年A股纳入因子将升至30%-40%,并最终升至100%,当然这取决于MSCI的决定。如果纳入因子达到100%,根据测算,A股在MSCI新兴市场指数中的权重将达16.6%。

4改革有待进一步推进

11月25日,MSCI方面对媒体表示,研究团队将收集市场反馈并择时就明年是否进一步纳入A股展开全面咨询。

年内MSCI最后一次权重因子调整兑现,后期增量减弱概率加大。“今年11月到明年2月,外资涌入缺少明确事件信号。”东吴证券首席经济学家陈李表示,MSCI估计在2020年2月底才会作出下一阶段A股权重调整的计划。

据了解,MSCI再度扩大纳A,最早要等到明年5月前后,而目前外资对后续扩大纳入的主要顾虑为对冲工具有待扩充、中国内地和中国香港交易假期的不同、中外股票交割周期的不同等。

东北证券研究总监、中国市场学会金融学术委员付立春在接受《国际金融报》记者采访时表示:“资本市场扩大开放与深化改革紧密联系,中国还有相当潜力去推进更深层次的市场化改革,以及与国际规则更好地接轨。同时,中国资本市场有其自身特色,也需结合实体经济的特点,开发出与国际市场不同的一些特色制度。因此,较易达到的规则或与国际接轨的细节,可优先选择去落实;难度较大的,后续可制定时间表,分阶段一步步去推进。”

泰石投资董事总经理韩玮在接受国际金融报记者采访时表示,MSCI纳入因子继续提升是必然趋势,否则中国市场的权重也会影响MSCI相关指数的市场竞争力。在对扩大纳入的诸多顾虑中,对冲工具会随着金融期权、期货的品种不断丰富,以及交易活跃不断提升而大幅改善,其它顾虑预计未来也会得到一定程度的协调改善。

记者 王媛媛