行业分化显著,乐信(LX.O)为何一枝独秀?

互金Q3财报于上周悉数出炉,行业经历冰与火的淬炼之后,主流玩家的表现已出现明显分化。

回顾行业,持续的监管高压,加速行业洗牌,中小平台不断出清,交易规模亦在持续收缩,并加剧行业去P2P化趋势。与此同时,伴随风险持续出清,那些基本面依然优秀,却遭悲观情绪所错杀的公司,再度引起我们关注及觉醒。

一、营收同比增速均超30%,乐信长期领先

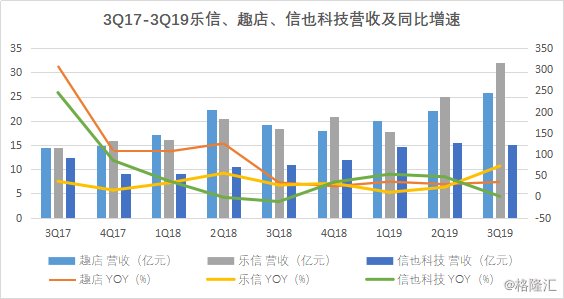

从三季度营收来看,乐信规模及增速均领先,营收为32亿元,同比增长72%:同期,趣店实现营收为25.91亿元,同比增长34.3%:信也科技(原名拍拍贷)营收约为15.12亿元,同比增长35.0%。三者的营收增速均在30%以上。

而从净利润来看,趣店的绝对值较高,乐信增长最快。财报显示,趣店三季度净利润达10.43亿元,同比增长52.5%;同期,乐信净利润达7.24亿元,同比增长62%;信也科技三季度净利润达5.98亿元,同比减少8%。相比乐信与趣店的净利润保持在50%以上的高增长,信也科技却在收缩,同比下滑了7.85%。

值留意的是,在互金领域,不能单看利润绝对值,更需要看利润质量。如果是因为风控、获客、场景搭建及核心技术的投入少而带来成本费用支出少,或者因为高利率带来高利润,就算绝对值高,对企业的长远发展也不利,因而不可简单以利润规模来判优劣。

稳中有升,才是比较健康的互金发展趋势。而拉长时间轴来看互金的财务指标,变化趋势会更明晰。2017年以来,监管继续加码,84号、141号等重磅政策接连出台,可以看到趣店和拍拍贷均受到较大的影响,而乐信业绩输出则一直是最为稳健的。而且能看到今年以来增长开始呈明显分化,信也科技的营收增速在放缓,趣店维持平稳态势,乐信则明显提速。

(数据来源:乐信、趣店和信也科技的季报)

近年来,各家均启动了新的战略。近日,拍拍贷宣布品牌升级为信也科技集(FinVolution Group),定位为金融科技开放平台,聚焦三大业务板块:针对服务和赋能的金融科技业务板块,面向海外业务拓展的国际业务板块,以及关注未来科技发展的科技生态孵化业务板块。

据了解,趣店早在去年第三季度便启动开放平台战略,推出流量和交易分发业务。开放平台迅速成为新的增长引擎,并贡献了绝大部分的利润。财报显示,今年第三季度,趣店开放平台业务收益实现150%的环比增速,贡献利润占比90%以上。

乐信于今年年初启动新消费平台战略,表示将围绕“95”、“00”后等未来主流消费群体,从场景、金融和权益三大方向展开布局。而在这一战略背景下,三季度用户规模站上了新台阶。

二、用户基础均持续扩大,乐信独处高增长通道

截至今年3季度末,乐信的注册用户数突破六千万,达到6260万,较去年同期3260万实现近翻倍增长;其中,授信用户数为1670万,较去年同期的960万增长74.7%;季度活跃用户数为610万,较去年同期的280万增长116%;而单季新增活跃用户数为250万,更是较去年同期的69.6万大幅增长265%,刷新上市以来单季最高记录。

截至今年三季度末,趣店累计注册用户数为7830万,同比增长11.8%。其中,授信用户超3380万,同比增长16%;在借款人数为630万,同比增长28.6%。

财报显示,今年三季度,拍拍贷的累计注册用户数约为1.03亿,同比增长22.5%;活跃借款人数为550万,同比增长5.8%。

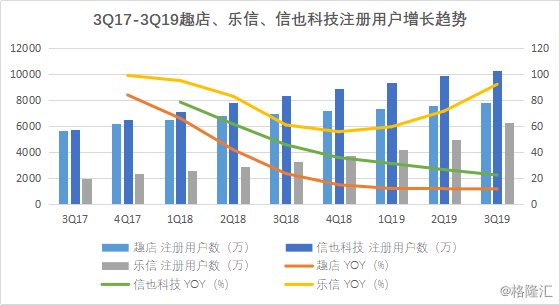

我们再度拉长时间轴来看,由于信也科技没有披露具体的授信用户数,我们在此不作比较。先来看下三家的注册用户增长变化趋势。

(数据来源:乐信、趣店和信也科技的季报)

从3Q17至3Q19期间,三家的注册用户规模均呈持续上升的趋势,其中趣店与信也科技在规模上明显靠前,而乐信的增速水平一直是领先其他两家的,最低水平也在55%以上。更关键的是,2018年末出现了分水岭,乐信的注册用户规模增速在2018年第四季度企稳回升,与趣店、信也科技拉开明显差距。

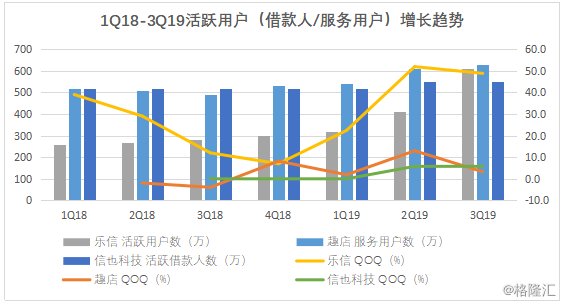

(数据来源:乐信、趣店和信也科技的季报)

(数据来源:乐信、趣店和信也科技的季报)

再从活跃用户的变化来看,画风似曾相识。自2018年第一季度以来,趣店的服务用户数与信也科技的活跃借款人数先降后升,而乐信的活跃用户数则一直保持增长态势。而增速上的分化更为明显,趣店在去年四季度实现服务用户环比回升,而信也科技自今年一季度才开始实现正向增长,两者几乎都进入了一个低增阶段,最高环比增速不超过15%。而乐信则在去年第四季度增速触底后,直线上升,三季度环比增速接近50%。活跃用户规模差不多追平趣店服务用户规模。

这里值得注意的是,三家所披露的口径有所差异。据财报解释,趣店的服务用户和信也科技的活跃借款人所指期内有待偿余额的用户,而乐信的活跃用户指期内产生交易行为的用户,相比而言,乐信的统计口径更为严格。这从侧面反映出其用户增长的质量更高。

三、资产质量两极分化严重,乐信稳健风格凸显

至于资产质量,一直被业内视为金融企业的生命线。逾期率水平是关键反映指标,不过由于各家的披露口径有差异,无法直接来作比较。

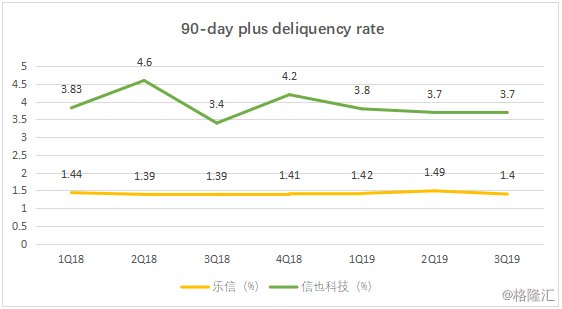

由于M3+(90天以上)逾期率能相对完整地反映资产的优劣变化状况,因而被业内视为最常用的评价指标。不过趣店披露的口径多为M1+和M6+,我们这里只比较下乐信与信也科技的M3+逾期率。从下图来看,信也科技的M3+逾期率水平显著高于乐信,且有波动较大,不过今年以来开始趋于平稳。而乐信的表现一直是四平八稳的,且水平一直处在1.5%以下,且呈下趋势。

(数据来源:乐信、信也科技的季报)

(数据来源:乐信、信也科技的季报)

所以,不论是从稳定性还是从资产质量来看,乐信均要明显优于其他两家。

四、为何会分化?领先能否持续?

综合以上表现来看,乐信的行业领先地位已经再明显不过了,为何会造成现阶段明显的分化局面?其中的内在逻辑不难理解。

从金融科技公司的典型商业模型来看,一般可以归结为资金、资产和风控这三个核心部分。当前,可谓是得优质资产者,得天下。一方面,资产质量最终决定获取资金的能力、风控的难度系数、坏账水平、以及资产的风险定价水平;另一方面,资产属性也会影响到公司的运营模式和经营效率,比如获客渠道、获客成本、用户画像、用户资金用途、借贷周期、复借率、生命周期等,最终会反映在业绩上。

另外,现阶段行业正在逐步完成资金端的去散户化,伴随各家资金陆续对接到位,意味着资金端难有差异化的空间,也将进一步凸显资产端的优势。与此同时,监管对于资金流向的可控要求,也在推动行业玩家加码优质资产。而各家的战略和发展路径上的差异,实际上已决定了三家在资产端的竞争优势强弱。

简单回顾下各家的发展历程,拍拍贷算是国内纯线上P2P的老字号了,主打现金贷业务,目前在向助贷转型阶段。而趣店在退出校园后,重点在现金贷业务,虽然尝试过汽车分期、在线教育等场景无果后,再到启动开放平台战略,向机构输出技术和流量能力。而乐信的独特之处在于,以分期电商业务起家,并作为国内该领域的开创者,以此为基础向多元金融业务延伸,可以说分期电商算是其根基业务,拥有天然的场景优势,今年启动新消费平台战略,聚焦在高成长的年轻群体,以锁定潜在的优质资产,可以说是顺理成章。

所以能看到,正是由于乐信立足消费场景,资产端的优势愈发凸显。一方面,避免了由于监管压力带来的战略调整,进而使业绩所产生的巨大波动;另一方面,用户规模迅速攀升的同时,获客成本也在下降,运营效率领先。公司的单用户获客成本由2018第四季度的346.5元下降至今年三季度的203.2元,环比减少41.4%。

实际上,公司在三季度加大了市场投入,当季销售及市场费用增加至5亿元,环比增长约56%。乐信CFO在财报电话会议上表示,在过去一段时间线上广告投放带来的新客,一般回本周期为3-6个月。

同时,乐信再度调高了今年全年的促成借款预期为1150-1250亿元(年初为900-1000亿元),足见其增长潜力。

由于资产差异造成了业绩成长的分化,同时也带来了不同程度的合规成本压力,并且在这一力量助推下,行业现阶段呈现出两大明显的竞争趋势:向B端机构赋能的业务转变和资产结构的优化。

从趣店和乐信先后启动新战略,到日前拍拍贷宣布品牌升级并改名,均将接下来的业务重心指向技术和场景能力的输出。环顾行业,在去年6月,蚂蚁金服也宣布未来重心将由支付及消费金融转向技术服务。在2018京东数字科技全球探索者大会上,京东金融CEO陈生强宣布京东金融品牌正式升级为“京东数科”,全面转型科技金融。

而在这样变化趋势之下,乐信的领先优势能否持续?是我们进一步关切的问题。

围绕两大竞争趋势来看,不难发现,核心落脚点仍然在于合规、效率以及资产质量。

合规,关系到企业的存续。相关风险点,是压制板块估值的核心因素之一。目前来看,当局监管更多是通过规范利率和管控资金流向这两种思路来落地。这也是为何行业在资金侧转向助贷,资产端落地场景的重要原因之一。由于乐信一开始就从消费场景切入,决定其资产的风险定价优势,这从其业绩和资产质量的稳定性能看出。另外,场景的另一个价值在于稳定的获客能力,这从前面提到的用户增长趋势不难看出,同时能看到,运营效率也在显著提升。

而市场对于行业未来增长见顶的担忧,也是压制板块估值的另一核心因素。不过今年乐信的新消费平台战略,让我们看到其将目光投向了“95”、“00”后这样的年轻群体。据业内分析认为,这是目前银行等传统大机构所覆盖不到的群体,同时是未来的消费主力军,具备广泛、且高成长的增长潜力。与此同时,刺激消费从而拉动内需增长,也是国家所鼓励的发展方向。

值得留意的是,公司表示将从场景、金融、权益三方面来推进的新战略,并连接大量线上、线下的各类消费场景。这也进一步反映出公司在用户侧正从消费金融领域向消费深度渗透趋势。

尾声

全面领先并且仍保持良好增长势头的乐信,在今年下半年来受到瑞银、德银、瑞信、交银国际、大摩、高盛、众多机构的一致看多,股价也明显回血。截至美东时间2019年11月21日收盘,报价11.61美元,较年初涨近50%,较发行价涨29%,是目前美股互金板块唯一一只没有破发的,可谓一枝独秀。

既然如此,现在价格是贵还是便宜?

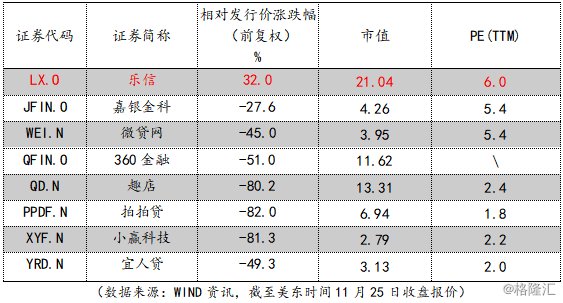

从板块的估值来看,不难看出目前市场对整个行业仍持悲观预期,基本接近甚至低于港股大型银行股,但其盈利能力远高于银行,因而下行空间有限。

目前市场的担忧主要源自对政策风险和信息质量的不确定性。而伴随银行等机构入局,预计政策风险将大幅下降,同时由于这些金融机构对于风险容忍度非常低,所以在与机构对接的这一过程中,也是完成对于资产和信息质量的持续验证。

目前乐信的PE(TTM)6倍左右,按现在的基本面来看,笔者认为,仍有明显的上行空间。其未来的增长主要受贷款用户规模及额度提升的双轮驱动,加之现在估值相对悲观,具备较好的值博率,甚至存在戴维斯双击的可能。据业内分析,催化剂可能有两个:一是行业政策进一步明朗化;二是蚂蚁金服等巨头登陆资本市场。