逾4年来首次!7天期逆回购利率下调5个基点,央行释放了怎样的信号?

记者注意到,这是央行逾4年来首次下调7天期逆回购中标利率,上一次7天期逆回购利率下调还是2015年10月。受消息影响,11月18日,国债期货大幅收涨,10年期主力合约涨0.45%,5年期主力合约涨0.20%,2年期主力合约涨0.10%。

那么,央行这一系列动作背后,释放了什么信号?

图片来源:图虫创意

1加强逆周期调节

11月18日,央行公开市场开展1800亿元7天期逆回购操作,中标利率下调至2.5%,上次为2.55%。

Wind数据显示,今日无逆回购到期,央行实现净投放1800亿元。总体来看,本周(11月16日至22日)央行公开市场无正逆回购和央票等到期。11月19日央行和财政部将招标1个月期500亿元国库现金定存。

中国民生银行首席研究员温彬向《国际金融报》记者表示,今日开展1800亿元为期7天的逆回购操作,并将中标利率下调5个基点至2.5%,这是自2018年3月22日以来逆回购利率首次下调,是央行加强逆周期调节的具体体现。

两天前(11月16日),央行发布2019年第三季度中国货币政策执行报告(下称“《报告》”)。对于下一阶段主要政策思路,《报告》指出,保持定力,继续实施好稳健的货币政策,创新和完善金融宏观调控,加强逆周期调节,坚持在推动高质量发展中防范化解风险,妥善应对经济短期下行压力,同时坚决不搞“大水漫灌”。

值得关注的是,上一期报告的表述为“适时适度进行逆周期调节”,本期《报告》已经调整为“加强逆周期调节”;此前常出现的“把好货币供给总闸门”的表述并未出现在本期《报告》中,而是增加了“妥善应对经济短期下行压力”。

《报告》指出,货币政策保持定力,主动维护好我国在主要经济体中少数实行常态货币政策国家的地位,增强调控前瞻性、针对性和有效性,根据经济增长和价格形势变化及时预调微调,精准把握好调控的度,加强预期引导,警惕通胀预期发散。

2稳定流动性预期

近期,央行的MLF(中期借贷便利)操作节奏在加快。

11月5日,央行开展4000亿元1年期MLF操作,利率为3.25%,较上期下降5个基点;11月15日,央行又开展2000亿元1年期MLF操作,利率维持在3.25%。两次MLF操作的累计资金规模已达6000亿元。

按照以往经验,从本月月中左右迎来月度税期高峰,银行体系流动性总量会有所收紧。而且央行自10月28日就停做逆回购,截至11月15日,逆回购操作一直处于停摆状态。

在央行11月15日公告中,对于银行体系流动性总量的表述也从11月11日之前的“较高水平”,变为“合理充裕水平”。

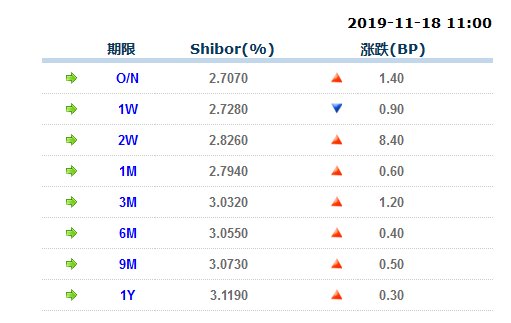

资金面上,11月15日银行间市场资金面未见明显缓解,主要回购利率仍在小幅上行。今日,Shibor(上海银行间同业拆放利率)多数小幅上行,隔夜品种上行1.4bp报2.707%,7天期下行0.9bp报2.728%,14天期上行8.4bp报2.8260%,1个月期上行0.6bp报2.794%。

今日,央行重启逆回购操作。温彬认为,11月已开展了6000亿元MLF操作,叠加今日1800亿元为期7天的逆回购操作,反映央行继续通过“OMO MLF”的政策工具组合,长短搭配,确保流动性合理充裕,稳定流动性预期。

311月LPR值得关注

自央行推进LPR报价机制改革以来,截至目前,LPR已进行了三次报价,下调幅度逐渐收窄。

8月20日一年期LPR下调10bp、5年期以上LPR下调5bp;而9月20日一年期LPR下调5bp、5年以上LPR维持不变;10月21日,两个期限品种LPR均未变动。

有分析人士认为,11月20日LPR将进行第四次报价,央行11月初下调MLF利率,有助于引导11月LPR报价下行。

“11月20日LPR报价非常关键和重要,它将明确MLF利率和LPR利率之间的传导机制。”温彬强调,“11月20日,将是LPR第4次报价,鉴于1年期MLF利率已下调5个基点至3.25%,预计1年期LPR将同步下调5个BP至4.15%。”

《报告》中指出,将进一步深化利率市场化和人民币汇率形成机制改革,提高金融资源配置效率。改革完善商业银行贷款市场报价利率(LPR)形成机制,通过MPA考核等方式推动银行更多运用LPR,坚决打破银行通过协同行为设定贷款利率隐性下限,疏通货币政策传导,推进贷款利率“两轨合一轨”,以市场化改革办法促进实际利率水平明显降低。

中信固收认为,在8月推出LPR改革并推广、LPR连续两个月下行后,一般贷款加权平均利率并未下行反而上行。在9月底进行了全面降准和定向降准、于11月小幅下调MLF操作利率之后,要引导贷款利率进一步下行还需进一步压低银行负债成本。9月贷款利率的小幅下行说明了LPR机制改革的效果。

央行《报告》中表示,将“健全央行政策利率体系,增强利率调控能力。发挥好市场利率定价自律机制作用,维护公平定价秩序,保持银行负债端成本基本稳定。”

记者 范佳慧