摆脱“游戏依赖症”的腾讯(0700.HK)交出了一份怎样的三季报?

作者 | puuuuuma

数据支持 | 勾股大数据

刚刚结束的“双十一”,是每年一度的购物狂欢,各电商平台以破纪录的GMV划下了句点,鲜有人还记得,在它变成购物节之前还有另一层含义——“光棍节”。不过,对于腾讯而言,这一天既不是购物节,也不是光棍节,而是它的第二十一个生日。

在成立21周年纪念日上,腾讯公布了全新的使命愿景——“用户为本,科技向善”,并将公司价值观更新为“正直、进取、协作、创造”。“向善”与“正直”,与Google的“Do not be evil”不谋而合,腾讯正在从一家互联网公司蜕变为以互联网为基础的科技与文化公司。

2019年11月13日盘后,腾讯发布了2019年第三季度的财务报告。根据财报,腾讯第三季度实现营收972.36亿元,同比增长21%,non-GAAP归母净利润244.12亿元,同比增长24%。

1

腾讯第三季度实现营收972.36亿元,同比增长21%,营收增速继续保持在20%以上。

腾讯经过21年的发展,已经从一家成长期公司蜕变为成熟期的公司,其营收增速企稳在20%~30%区间。这样的增速是因为一方面随着营收的基数增大而增速降低,另一方面在不收购的前提下,也符合企业成长的基本规律,以美国大互联网公司为例,也能看到这样的规律。

2019Q3腾讯non-GAAP归母净利润为235亿元,同比增长19%,利润增速较前几个季度继续回升,可以看到明显的触底回升。

1 游戏业务

腾讯Q3网络游戏收入286亿元,同比增长11%。从趋势上可以看到,腾讯的网络游戏业务增速一直在回升。

其中,PC游戏收入同比下跌7%至115亿元,环比下跌2%。PC游戏收入下降一方面是PC端游戏整体增速放缓的影响,另一方面腾讯在财报中指出,近期有关未成年人游戏行为的新规会产生一定影响。当然,无论从规模还是贡献增长的角度来看,腾讯的游戏业务主要看移动端,即手游。

第三季度腾讯手游收入为243亿元,同比增长25%,增速继前一个季度反转后继续保持高于20%的增长。国内游戏版号自去年底才开始放开,如果说今年上半年仍然处于复苏阶段的话,那么从第三季度开始,就能明显的看到手游开始放量了。

另外,2019年10月21日,腾讯宣布增持 Supercell 股权至控股并将其完全并表。Supercell 是全球最大的独立手游开发商之一,拥有《部落冲突》《皇室战争》《海岛奇兵》等多款产品。根据其财报,2018年,Supercell营收为16亿美元,EBITDA为6.35亿美元。不过,这块业务暂未在Q3并表,因此其财报中并未体现影响。

2 金融科技及企业服务

腾讯在2019Q1首次将金融科技及企业服务业务单列,之前这块收入是计在其他收入中的。由于其他业务的收入体量较小,为了便于与之前数据比较,我们仍然将这两块业务加总进行比较。

并且,由于从今年初开始,腾讯支付的备付金余额转至中国人民银行而不再产生利息收入,抵消了一部分增长。

在财报中,腾讯还首次披露了云服务的信息。2019Q3云服务收入同比增长80%至47亿元。

3 网络广告业务

腾讯收入中占比第三大的是网络广告收入,Q3腾讯广告业务为184亿元,同比增长13%,增速较Q2继续下降。

其中,社交及其他广告收入为 147亿元,同比增长32%,腾讯的社交产品(微信、QQ等)有很高的护城河,并且变现潜力巨大,是社交广告保持增长的基石。

广告业务增速下滑,主要是因为媒体广告收入降低所致。媒体广告业务收入37亿元,同比下降28%。主要是受内容排播的不确定性导致视频招商广告收入下跌所致。

4 投资业务

还有一项“其他收益净额”,主要包括非通用会计准则调整项目,虽然不影响公司毛利,但会对公司的归母净利润产生影响。这一项主要包括,如因若干投资公司的资本活动产生的视同处置收益净额,以及因若干投资公司的估值增加而产生的公允价值收益,以及若干投资的减值拨备。

实际上,随着腾讯对外投资金额的持续增加,投资业务对其利润表的影响也越发明显。不过,对于这块业务的影响,应该一分为二的看,一方面腾讯对外以财务投资为主,不能并表使这块业务估值提升有限,另一方面投资业务对腾讯的主营业务没有影响,可以参考剔除了投资收益(亏损)的non-GAAP利润。

2

腾讯三季度的财报反映的是过去三个月的经营业绩,这些数据可以作为投资参考,实际上,三季报的数据基本验证了我们在之前所做的判断。但腾讯接下来怎么走,却不是这些数据能告诉我们的。

从各板块营收占比来看,金融科技及企业服务的占比已经与网络游戏的占比基本持平了,并且,金融科技及企业服务明显高于网络游戏,未来超过不是问题。可见,腾讯的现金牛早已不仅仅是游戏了。

接下来,我们还是从腾讯的几大业务出发,逐个剖析腾讯的增长点和风险点。

首先来看增值服务。

增值服务是腾讯营收中占比最大的业务,占腾讯收入的约52%。增值服务中,游戏收入占约70%,剩下的30%是数字内容,即腾讯视频、腾讯音乐、阅文等贡献的收入,在此不做展开。我们抓住主要矛盾——游戏业务。

从2018年底版号恢复开始,国内游戏市场正在稳步复苏。根据伽马数据提供的数据,2019年上半年,国内游戏市场实际销售收入为1163.1亿元,同比增长10.8%,增速较前一年明显回升。

手游仍然是增速最快的板块,2019H1手游市场整体增速回升到18.8%,而端游仍然保持低速,增速在2.3%。把行业增速映射到腾讯的分业务增速上,也基本符合这样的规律。腾讯的端游收入近几个季度略有下滑但总体平稳,因为其重心是放在手游上。

单看手游的话,在行业触底反弹的大趋势下,腾讯作为最大的玩家(发行份额55.8%,研发份额34.7%),也是最大的受益者。

并且,接下来腾讯的游戏储备仍非常丰富。根据腾讯游戏官网披露,DNF(地下城与勇士)手游版、LOL(英雄联盟)手游版都已经预定爆款。另一款已在除中国以外全球发售的COD(使命与召唤)手游版,上线之后登顶了一百多个国家的iOS榜单,首月下载量过亿,吸金5390万美元。

所以,从短期来看,至少到明年,腾讯的游戏业务都相当有看点,不太可能出现今年一季度失速的情况。

接下来是金融科技及企业服务。

这块业务在腾讯营收中的占比为28%,是第二大业务,也是腾讯近几个季度增长最快的业务。即使考虑到2019年1月后备付金统一由央行管理而减少利息收入,三季度腾讯金融科技及企业服务收入增速依然保持在36%,贡献了近三成腾讯营收收入,已经成为腾讯稳定的盈利增长点。

金融科技与企业服务主要包括商业支付收入与云服务收入。先来看商业支付,商业支付收入包括:1)支付佣金;2)信用卡还款手续费;3)提现手续费;4)为其他金融机构导流收入。

随着移动支付的普及度越来越高,腾讯开始逐步降低与代理收单机构的收入分成比例和对部分行业商户的费率补贴。而财付通与支付宝之间的抢份额也已经进入尾声,根据艾瑞咨询的统计,2019年Q2财付通的市场份额占第三方移动支付的四城左右,且其交易笔数达到支付宝的两倍,基本与支付宝二分移动支付市场。

能从财报中走出“其他”而独当一面的金融科技,并不只有支付和理财通。经过十多年发展,腾讯金融科技以支付为入口,逐步建立起了覆盖银行、信贷、保险、证券、基金、理财、征信和金融科技服务的金融科技生态圈,通过成立子公司申请或控股的方式取得12张金融牌照。

这些除支付业务以外的业务利润率相对较高,但渗透率仍较低,腾讯的这些业务正在稳步推进。可以预料的是,商业支付收入仍将是腾讯未来的主要增长点。

除此之外,腾讯金融科技还通过产品技术创新,不断拓宽金融业务的线下应用场景,布局智慧出行、区块链电子发票、跨境支付等细分领域,每个领域均蕴含着巨大的想象空间。

再来看云服务。2018年9月30日,腾讯宣布启动战略升级。全新的云与智慧产业事业群(CSIG)成立,为深耕产业互联网而来。经过一年时间,这场架构变革的效果正在显现。

这是腾讯首次在财报中公布云服务的情况,其云服务收入达到了47亿元,收入增速为80%,与第一名阿里云之间的差距继续缩小。

云服务主要包括SaaS、IaaS和PaaS。我们采用第三方的数据,把三种云业务分开来看。在云服务基础设施(即IaaS和PaaS)方面,根据Canalys的数据,中国市场上阿里云仍然领先,不过排名第二的腾讯云的增速达到了阿里云的两倍以上。

腾讯在C端积累了多年的服务经验和能力,腾讯以其独特的“C2B”模式,在产业互联网拿下了不少标杆案例,尤其是政务、金融版块。

SaaS云服务最重要的是使用场景。阿里有淘宝和支付宝,而腾讯则有微信与小程序。根据财报,小程序的DAU已超3亿,腾讯推出了“服务商成长计划”、“行业助手”等,以加强小程序生态。腾讯新近发布了“千帆计划”,通过整合如云服务及企业微信等腾讯内部资源,联合外部SaaS企业,以培育更多垂直领域SaaS解决方案。

腾讯越来越庞大且多样的小程序为SaaS服务提供了丰富的落地场景,仅仅是电商的产业链上已经诞生了两个近百亿市值的上市公司(有赞和微盟)了,未来只会有更多。

最后是广告业务。

广告业务在腾讯营收的占比为19%,是第三大的业务。腾讯的广告业务相较之前几个季度,增长率有所下滑。

腾讯作为国内的社交巨头,在变现上比较克制,这一点从微信上就可以看出。这样的克制不是没有理由,与电商等行业不同,腾讯需要在用户体验与变现上找到一个平衡,在尽量不伤害用户体验的前提下完成变现。

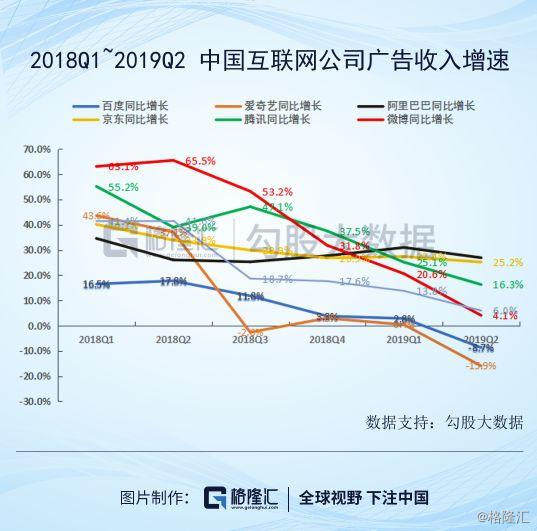

同时,广告收入与宏观经济联系紧密,广告收入放缓不仅仅是腾讯一家公司所要面对的事实。我们截取了2018Q1~2019Q2国内几家大的含广告业务的互联网公司,可以发现整体广告收入的增速都在持续下滑。

当然,腾讯在广告变现上的克制,也反过来说明其广告收入增长潜力巨大。腾讯旗下最大的流量来源——微信,正在广告变现方式上小心试探。比如,今年上半年才开放了朋友圈的第三条广告,还有在公众号内部推出的商品返佣广告,以及在小程序内增加广告的尝试。

3

尾声

总的来说,腾讯的这份财报大体符合我们的预期。其游戏业务继续回暖,端游下滑速度太快低于预期,主要依赖于手游增长。但是云和金融表现靓丽,在腾讯营收中的份额与游戏基本持平,看态势是马上接过游戏成为盈利支柱,有利于摆脱过去依赖于游戏业务的周期性风险。广告业务增速略有下滑,但占比较小所以问题不大,未来有回升可能。

以non—GAAP净利润计算其最新的PE-TTM=33倍。其过去十年的估值中枢为41倍。

在衡量估值的时候,增速只是其中一个指标,营收质量、竞争格局、盈利可持续性等都应该纳入估值的考察范围内。比如说可口可乐,其营收在2013~2018年都是下滑的,但不影响过去十年市场给它的估值中枢也有30倍。

腾讯可能并不会再像几年前那样靠一款爆款游戏就能高增长,但是平稳增长的格局还是很明显的。从依赖游戏,到游戏、金融科技、云业务、广告业务的多元化发展,腾讯步入了一个企业发展的成熟期,其营收与利润增长将更加平滑。所以,基于以上考量,我们认为,腾讯目前的估值合理。