年内大涨近3倍的闻泰科技(600745.SH)为何能获格力入股?

作者:格隆汇史蒂芬老梦

上周五,格力电器因为在《公司章程修订案》中删除了“电信业务及增值电信业务”,而遭外界拍手称好,股价应声大涨,并创历史新高。

外人是这么想的,但格力却不是这样干的。

尽管内部人员矢口否认,但仍禁不住猜测四起。格力无奈之下,也只好以行动表态。当晚,公司宣布与闻泰科技(600745.SH)、合肥中闻金泰有限责任公司及珠海融林股权投资合伙企业签署协议,经过闻泰科技一轮股票增发与置换后,格力将持有闻泰科技3586万股,占其在募集配套资金实施前总股本的3.45%。

而据公开资料显示,闻泰科技最主要的主业为移动通信设备产品的研发与制造。

如此以来,格力也就用行动实力打脸了“格力不再做手机”的猜测。

另外,消息发出后,今日闻泰科技午后股价亦“顺利成章”地一度拉升至涨停,至临近收盘方打开涨停板。公司收报80元,涨9.48%,成交额为18.17亿元,最新市值832.54亿元。年内公司股价累计涨为278.61%(前复权)。

(图源:格隆汇官网)

傍上大树好乘凉的闻泰科技究竟是有何能耐能入格力电器的法眼呢?

前三季净利暴涨413.19%

据资料显示,闻泰科技从事业务跨度较大,从移动通讯行业的整机及移动通讯设备研发制造,到房地产开发经营、房屋租赁、酒店客房及餐饮服务均有涉猎。

而公司业务跨界较大的原因主要是闻泰科技(当时称为闻泰通讯)是在2015年通过借壳中茵股份实现上市,而中茵股份的主业为房地产业务。在2017年1月完全收购闻泰通讯之后,已更名的闻泰科技已基本完成房地产业务的剥离。截至去年年底,公司手机及配件收入占总收入的比例为96.9%。

据公司在今年中报中提到,闻泰科技现时已经获得“大部分主流品牌认可”,并成为其首选ODM服务供应商。除此之外,期内多家“从来未和ODM公司”合作过的品牌公司均选择与闻泰科技合作,研发通讯终端(4G/5G)产品。

据显示,目前公司主要客户有华为、荣耀、小米、联想、MOTO、魅族、LG、华硕、360、中国移动等,其业务覆盖产品涵盖移动终端、智能硬件、笔记本电脑、虚拟现实、车联网、汽车电子等物联网领域。从客户分部来看,其客户的确属于国内“大部分主流品牌”。

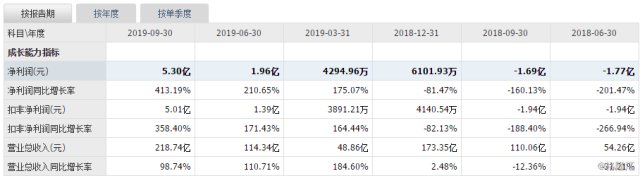

而单从今年前三季的业绩来看,闻泰科技的确亦符合其大部分主流品牌“首选ODM服务供应商”的定位:

今年前三个季度,公司累计营收分别同比增长184.6%、110.71%及98.74%;累计净利润分别增长175.07%、210.65%及413.19%。据中信证券分析指,今年公司营收及盈利能力显著增强的主要原因是公司在去年开始导入三星及OPPO等新客户,其ODM订单促进公司实现出货量的稳步增长。

第三季单季,公司就实现营收104.4亿元、归母净利润3.3亿元,分别同比增长87.1%及41倍,且环比此前两季规模呈现扩大趋势。随着三星等新客户进一步释放ODM,公司或将继续延续该快速增长的趋势。

(图源:同花顺)

安世集团:大杀器OR大雷?

在营收、盈利端屡屡创高增速的同时,闻泰科技的资产负债率亦从第一、二季的62.74%及62.95%大幅增至第三季的88.17%。而该大幅增加的负债主要来自收购合肥中闻金泰少数股东未支付的股份及为重组并购安世集团取得的短期借款。

(图源:同花顺)

而该两步的目的实际上均是为了实现闻泰科技对安世集团(Nexperia Holding B.V.)的控制。

不仅如此,上周五公司与格力一番较为复杂的增发再置换股权,同样是出于这个目的:

据格力披露,公司先向合肥中闻金泰出资8.85亿元用于合肥中闻金泰受让合肥芯屏产业投资基金所持有的合肥广芯半导体产业中心的LP财产份额;再向珠海融林出资21.15亿元用于珠海融林受让珠海融悦股权投资合伙企业所持有的合肥广讯半导体产业投资中心所持有的LP财产份额。

出资完成后,闻泰科技再通过发行股份换股的方式置换格力手上持有合肥中闻金泰的权益,及通过珠海融林间接持有的合肥广讯的权益,借此实现对安世集团的控制。

而该交易的另一个结果就是,格力成为闻泰科技的重要股东。

这个安世集团是何方来历,值得公司如此大费周章呢?

据公开资料显示,安世集团位于荷兰奈梅亨,为全球领先的半导体标准器件供应商,主要从事分立器件、逻辑器件及MOSFET器件的设计、生产、销售,产品下游合作伙伴涵盖汽车、工业与动力、移动及可穿戴设备、消费及计算机等领域的制造商及服务商,产品线主要分为双极性晶体管和二极管、逻辑及ESD保护器件和MOSFET器件,覆盖半导体产品设计、制造、封装测试全环节。

目前安世集团在英国、德国、中国广东、马来西亚、菲律宾、荷兰等地分别建有工厂及研发中心。经过一轮复杂的操作,此前安世集团的大部分股权由合肥裕芯旗下合肥广芯基金所持有。

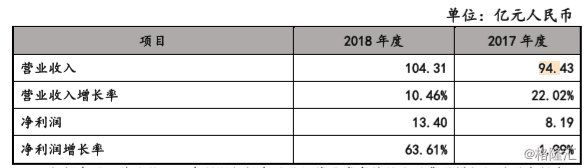

据闻泰科技披露的发行股份及支付现金购买资产报告书(草案)(以下简称“草案”)披露,安世集团2017年及2018年营业收入分别为94.45亿元、104.31亿元,净利润分别为8.19亿元、13.40亿元,同比增长率分别是22.02%及10.46%,1.99%及63.61%。

(图源:公司公告)

而该收购将为公司带来极高的商誉。据《草案》披露,若假设交易于2018年初完成,公司备考合并资产负债表中商誉将达到249.63亿元,占公司备考合并总资产及净资产的 45.65%及169.40%。

从安世集团前两年经营业绩来看,其营收、净利增速还算理想,但闻泰科技大费周章的收购买下的是未来新的业务增长点,还是潜在的大雷,还不好判断。而预期,安世集团将会在今年第四季并表。

从各大券商的角度来看,其对闻泰科技这番收购均较为看好。

中信证券认为,安世集团在目前国产替代的趋势下,营收增速有望加快。目前其主产品功率器件在国内需求量约为140亿美元,但自给率尚不足20%,在国产替代方面存在较大需求。安世集团目前华为等国内客户端占比正加快提升,在闻泰科技麾下将有望助国内供应链实现自主可控。而安世集团的并表将为公司业绩带来利好。

按中泰证券观点,假设安世集团在第四季度并表,在配套融资完成、如期偿还收购相关债务后,集团预计在2020年产生净利润19亿元。按闻泰科技占安世集团近80%股权计算,公司2020年全年利润将达到26.75亿元。按公司实现配套融资后11.68亿股本计算总市值为934.4亿元,对应PE为35X。

值得留意的是,虽然以2020年预期净利计算,公司PE并不算太高,但若以PE(TTM)计算,该值现为109.439X,已处于较高位置。

但该论点同时亦存在诸多假设,首先假设安世集团仍能取得较高的利润增长速率,令公司商誉不至于爆雷;其次公司能通过配套融资及经营活动覆盖收购安世集团产生的有关费用。

虽然在国产替代化的情况下,安世集团的成长具有较高的确定性,但仍不可忽略闻泰集团大手笔收购带来的资金及商誉风险。如的确如公司预期,安世集团未来取得稳健增长,则闻泰科技的这步不惜代价收购,足以算是一步好棋。

就格力的投资眼光,各位不妨拭目以待。