康蒂尼药业:一种药品支撑起一家公司?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

罕见病通常被成为孤儿病,世界卫生组织将这种疾病定义为,患病人数占总人口0.65‰~1‰的疾病,罕见病的特点就是发病率极低,患病人群非常少,而研发需要付出较大精力和时间,导致产出和收入的比例相对不合理,所以,很多药企都不愿意涉及这块业务。

刚刚在港交所提交招股说明书的康蒂尼药业有限公司(简称,康蒂尼),就是专注于在罕见病药物治疗领域的先行者。

一种药品要支撑起一个上市公司?

根据康蒂尼的招股书披露,现在公司的收入全部来源于艾思瑞和非专利药品,其中艾斯瑞一种药品收入,在2019年上半年占公司总收入的95.8%,而非专利药品只有占公司总收入不到5%,另外,2016年至2018年之间,艾斯瑞收入在公司总收入中占比一直在提升。

从收入增速来看,康蒂尼收入从2016年的7616.3万元,增长至2018年的18195.9万元,2019年上半年收入进一步从2018年上半年的7096.8万元,提升至14260.1万元,三年时间收入增速超过一倍,且2019年上半年增速丝毫没有放缓;康蒂尼2016年至2018年的毛利率分别为86.1%、87.0%和89.7%,2019年上半年进一步增至93.1%,其中,艾斯瑞药品的毛利率非常高,一直维持在95%左右,而其它药品的毛利率一直维持30%下方。

如果从收入和毛利率来看,康蒂尼近三年半的数据非常棒,占比最大的业务收入保持高速增长,且这块的毛利率非常高,使公司整体的收入增速非常快且产品结构性在优化。

但是,仔细一想,收入高速增长有一部分原因是公司基数小,而靠一款产品就支撑起一家上市公司,未免风险也太大了一点?

更重要的是,康蒂尼的艾斯瑞有五年独家保护期,在此期间国内药品监督管理局不会接受其他含有同一活性成为的新药申请,而艾斯瑞的独家保护期已经与2018年12月24日结束,而中国目前有四种同类药品在进行临床一期和二期的试验,预期未来两三年将逐渐上市,这势必会造成竞争加剧,艾斯瑞的市场份额下降。

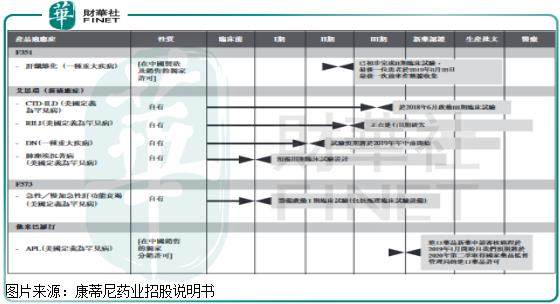

新药能否及时推出填充产品线?

未来几年康蒂尼新药有望可以给公司贡献收入的就只有F351。具体看,F351为吡非尼酮(艾思瑞)的衍生产品,用于治疗肝纤维化(一种重大疾病)。公司已初步完成II期临床试验,最后一位患者于2019年8月28日最后一次前来作数据收集,并计划于2023年推出F351。F351将公司的器官纤维化治疗从肺部拓展至肝脏。

根据弗若斯特沙利文的资料,中国于2018年有逾3亿慢性肝病患者,他们是罹患肝纤维化的高危人群。此外,在中国发展为肝纤维化的慢性乙型肝炎患者于2018年已达至34.8百万人,而该数字预期将会持续增长,并于2030年达至35.8百万人。

2023年F351上市,也正是公司艾思瑞独家保护期过了之后的第五年,也就是2022年、2023年左右,艾思瑞的竞品就会逐渐上市和其产生竞争,似乎F351的上市可以补充艾思瑞竞争加剧带来的业绩压力?

逻辑似乎是这样的,但是对于F351药品的市场规模到底有多大,我们在公司招股书中也没有找到过多的资料。

轻研发、重营销,总感觉哪里不对?

我们再接着往下看,2016年、2017年、2018年和2019上半年,康蒂尼的研发投入分别为361.8万元、485.4万元、844.9万元和618.6万元,分别占当年收入的4.75%、4.46%、4.70%和4.34%,研发投入的绝对数比较低,一般比较优秀的成熟医药公司,每年研发投入占收入基本都在10%以上,而初创的小型医药公司,研发投入的强度那就更大。

研发投入小,营销力度却是出奇的大,2016年至2018年销售及分销开支分别占当年公司总收益的41.6%、47.3%和48.2%,2019年上半年为42.5%,如果再来和研发投入对比来看,很让人不舒服,医药公司,核心竞争力就是研发出疗效好的药品,而康蒂尼的研发投入却一直只有销售费用的十分之一,这让人不得不怀疑公司未来的业绩靠什么保障?

作者:郑鹏超

编辑:李雨谦