从“一豆独大”到“多元开放”,大商所大探索

在新中国成立70周年之际,我国衍生品市场迎来了第70个衍生产品——苯乙烯期货于9月26日在大连商品交易所(下称“大商所”)上市。

从无到有,从乱到治,从量的扩张到质的提升,从商品期货、金融期货到金融期权、商品期权,我国衍生品市场的30年浓缩了新中国从计划经济向社会主义市场经济转轨的历程。

作为我国4家期货交易所之一,成立于1993年的大商所以服务实体经济为使命,以建设国际一流衍生品交易所为愿景,从单一的农产品交易所转变为品种工具多元化的综合性交易所,由偏居东北的区域性交易所转变为具有国内外影响力的国际化交易所。以苯乙烯期货上市为新起点,大商所正以多元开放的姿态走上国际大宗商品市场的舞台中心。

作为大商所的“同龄人”,《国际金融报》记者在新中国成立70周年之际,来到大连星海之滨,探寻大商所26年的成长足迹。

价格风险加速市场化进程

秋天,正是大连一年之中最舒服的季节。驱车行驶在会展路上,道路两旁的树叶黄了,风一吹就簌簌而落。顺着马路开去,道路尽头的期货大厦正是记者采访的目的地———大连商品交易所。

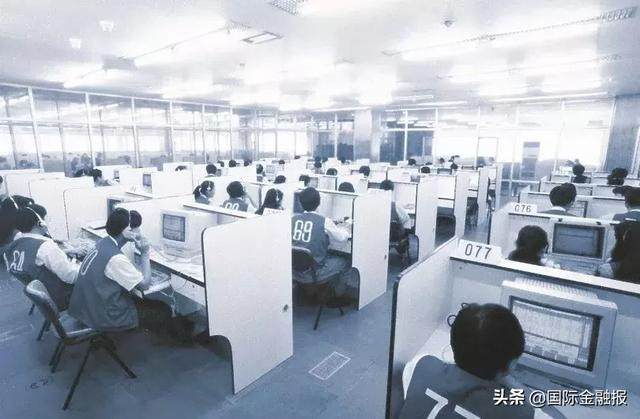

在交易所展览厅,让记者印象深刻的是一张张从黑白到彩色的照片,这些光影记录下的正是中国期货史的缩影。

曾获诺贝尔经济学奖的美国经济学家默顿米勒说,“真正的市场经济是不能缺少期货市场的经济体系”。

大商所委书记、理事长李正强向《国际金融报》记者表示:“在商品和金融产品基础上衍生出远期、期货、期权和互换等衍生产品,在现货市场基础上衍化出衍生品市场,这既是近代以来全球市场体系演进发展的实践轨迹,也是社会化乃至全球化大生产条件下,商品和金融产品的价格形成机制和价格波动管理机制发展完善的必然结果。”

20世纪80年代末,随着价格改革逐步推进,国家经济体制也开始由计划经济向市场经济转变,生产资料和生活资料政府定价逐步取消,价格开始大幅波动,企业无法及时准确掌握市场价格,给社会和国家经济造成了很大损失。改革开放后,束缚市场经济发展的思想樊篱渐次打开,商品市场化进程激流奔涌,为衍生品市场发育提供了思想基础和实践基础。

1984年中央一号文件提出,“大中城市在继续办好农贸市场的同时,要有计划地建立农副产品批发市场,有条件的地方要建立沟通市场信息、组织期货交易的农副产品贸易中心”,一度消失的“期货”首次进入中央政策文件。

到了1988年,国务院政府工作报告提出,“加快商品体制改革,积极发展各类贸易批发市场,探索期货交易”,期货交易试点种下了希望的“种子”。

1990年,国务院批准郑州粮食批发市场设立,以现货交易起步,逐渐引入期货交易机制,标志着我国衍生品市场诞生。

回忆起大商所创建的原因,大商所总经理王凤海对《国际金融报》记者说道:“20世纪90年代初,大连是东北粮食集散中心,加上扎实雄厚的经济基础和得天独厚的区位优势,具备建设期货市场的‘先天基因’。”

1993年11月18日,一个大雪纷飞的日子,大商所正式开业。

然而,刚刚成立不久的大商所马上就面临生死存亡的重要关头———交易所的清理整顿。1994年至1998年,为了促进市场健康发展,监管部门对期货市场进行了清理整顿。

在两次大范围清理整顿中,近百家交易所减少至15家,最终国务院批准保留3家期货交易所。凭借大连作为东北粮食集散中心的地理优势,以及成立以来加强风险防范、严格规范管理、维护平稳运行,大商所最终成为保留下来的3家商品期货交易所之一。

从“小豆子”到大舞台

中国期货市场的发展并不是一路顺风的,期货品种也经历了一个由乱到治、由借鉴到适应中国经济发展进行创新的过程。经过两次清理整顿后,期货品种减少至12个,基本只保留了几个国际上成熟的品种。

至此,黑白照片记录的历史结束,彩色绚烂的照片一幅幅展开。

2000年,大商所推出市场清理整顿后首个品种———豆粕期货。当时,我国粮食现货市场开始活跃,东北是天然大粮仓,大连又是粮食物资集散地,大商所大豆期货越来越受到农户、粮食加工贸易厂及广大投资者的欢迎。

2001年,大豆期货一个品种的成交量占全市场的63%,撑起衍生品市场的半壁江山,“一豆独大”成为中国期货萧条中的一抹亮色。2004年,大商所玉米期货恢复上市,再次提振市场信心;2006年豆油期货上市,大商所建成全国首个完整产业链期货品种体系,成为重要的农产品期货交易中心。

虽然起步于农产品,但是大商所没有停下品种创新的脚步。2007年,大商所上市了首个工业品期货品种———线型低密度聚乙烯(LLDPE)期货,这意味着大商所从农产品期货“迈步”至化学工业品领域。2011年,大商所创新性地解决大宗干散货交割瓶颈,焦炭期货顺利上市,品种格局进一步拓展到能源领域。

进入稳健发展阶段的衍生品市场,依托中国强劲的经济发展动力和强大的资源禀赋基础,走出了一条独特的品种发展之路。化工、煤炭、铁矿石、鸡蛋等中国特色品种逐步登上国际衍生品舞台。

谈到这里,李正强指出:“中国衍生品市场的发展是中国特色社会主义市场经济发展到一定阶段的必然产物,也是中国经济发展的内在需求。”随着中国经济进入高质量发展阶段,实体经济对风险管理的需求日益增强,这就需要一个工具完备、产品丰富、安全高效、功能发挥充分的衍生品市场。

在全球主要衍生品交易所成交量排名中,2018年大商所位居第十二位,多年保持全球最大的农产品、塑料、煤炭、铁矿石衍生品市场地位,实现了从“一豆独大”的农产品交易所到全面综合商品交易所的华丽变身。

探索建设多层次衍生品市场

服务实体经济是衍生品市场生存发展的根基所在和价值所在,这是我国衍生品市场30年不断发展的一条基本经验。

随着我国期货价格在对冲价格风险、提升市场影响力和代表性、促进贸易方式转变方面作用明显,多层次衍生品与实体企业已呈现融合发展之势,期现结合谱写出华丽的发展篇章。

随着期货市场不断发展成熟,其市场影响力也不断提升。从2015年开始,就有保险公司开始基于期货价格开发农产品价格保险产品,国家相关部委也开始根据衍生品市场信息预研预判经济形势。

李正强称:“包括产业企业在内的单位客户通过直接参与衍生品市场,一方面加强了自身风险管理,另一方面增强了产业企业和专业机构在衍生品价格形成中的影响力,提高交易价格的代表性,使得衍生品市场运行更好地反映实体经济真实的供求关系,有效避免脱离实体经济空转。”

与此同时,我国衍生品市场在探索服务模式和工具方面下足了功夫,把服务范围从“场内”延伸至“场外”,让实体企业不直接参与也能享有衍生品市场发展成果。

2015年,大商所首创了“保险 期货”模式。王凤海细致地向记者介绍:“该模式将银行、保险、期货、产业等主体机构紧密联系并形成合力,建立衍生品市场与农业生产的关联,有效对接金融服务‘三农’的‘最后一公里’,连续多年被写入中央一号文件。”

近年来,大商所联合期货公司、保险公司、银行等金融机构,借鉴海外市场经验、结合中国实际,推出场外期权、基差交易、仓单串换等服务实体产业试点。2018年、2019年,大商所场外试点进一步升级,先后推出农民收入保障计划、企业风险管理计划试点业务,深入探索建设既有场内又有场外的多层次衍生品市场。

多元开放发展新拐点

在2016年,大商所正式发布了建设“多元开放、国际一流衍生品交易所”的发展愿景,对“多元开放”的内涵进行了阐述,即在工具上既有期货也有期权,在市场层次上既有场内也有场外,在交易范围上既有国内也有国外。

王凤海表示:“在过去很长时间,中国衍生品市场只有商品期货,没有商品期权,推出商品期权成为实体产业和衍生品市场的一致呼声。”

站在照片墙前,记者一步一步向前踱步,影像中记载的是发展进程中的一个个关键节点:

2017年3月,从零起步、孕育4年之久的豆粕期权在大商所上市,标志着中国衍生品市场告别工具单一的历史,开启期货、期权多元并行的新篇章。

2018年12月,大商所商品互换业务上线,国际成熟市场三大衍生品工具———期货、期权和互换齐聚大商所,为相关产业提供灵活、丰富的避险工具和交易策略。

2018年,以人民币计价的大宗商品期货价格信息首次面向全球市场发布。2018年5月,铁矿石期货正式引入境外交易者,实现国内首个已上市品种对外开放,大商所由封闭到开放的国际化征程迈出坚实一步。

2019年1月28日,玉米、棉花、天然橡胶期权在3家期货交易所同日诞生。至今有6个商品期权活跃在我国衍生品舞台。

数据显示,截至2019年6月末,我国衍生品市场有效客户139.5万户。其中,单位客户4.1万户,境外客户199户。2019年上半年,单位客户在我国工业品、农业品、金融期货交易中的持仓占比分别为52.31%、52.85%和57.59%。

目前,国内至少90%以上的大型油脂油料企业、85%以上的棕榈油进口企业以及1200多家化工企业、1200多家煤焦钢企业等深度参与和利用衍生品市场。

岁月不居,时节如流。大商所从最初的大豆期货到现在的豆粕、玉米期权;从年成交量不足一亿到现在的世界排名前列;从当年偏居一隅的东北地方交易所,到成为聚焦世界目光的全球衍生品交易中心。

弦歌不辍,薪火相传。如今的大商所初步形成19个商品期货和2个商品期权的产品体系,以及国内国际连通的开放型市场格局,初步实现从单一、封闭的商品期货交易所向多元开放、国际一流衍生品交易所的战略转型。

作为海的明珠,大商所犹如一艘精美的画舫,静静地驶来。回首26载风雨,就像艺术家手里的刻刀,在船身细细勾勒、雕琢。如今的大连港口,扁舟已成巨轮,正驶向大海。

(国际金融报记者 李岚君)