中信银行(00998-HK):营收利润增速加快,但仍需提防风险

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

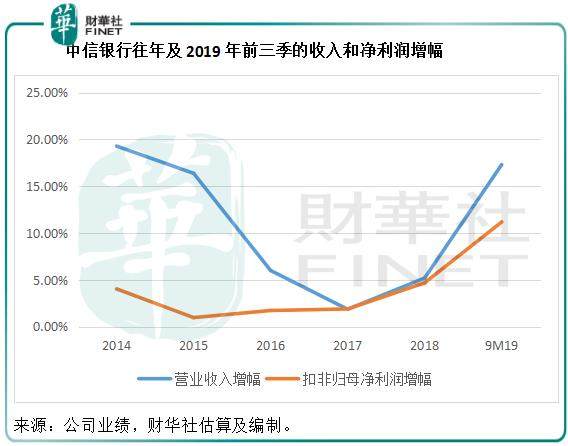

上市公司的第三季度业绩期来袭。银行组别中,中信银行(00998-HK,601998-CN)率先公布了按中国会计准则编制(下同)的截至2019年9月30日止前三季业绩。公布业绩后第二个交易日,中信银行的H股股价逆市高开。这家中资商业银行的前三季业绩到底表现如何,能否承受这一涨势?

2019年前三季收入同比增长17.30%,至1423.87亿元人民币(下同)。其中,利息净收入同比增长13.52%,至872.54亿元,占合计营业收入的61.28%,从下图可见,中信银行的利息净收入的占比持续下降。

期内,非利息收入同比增长23.83%,至551.33亿元,占合计营业收入的38.72%,在非利息收入中,手续费及佣金净收入同比增长32.08%,至430.62亿元。

前三季的业务及管理费同比增加11.14%,信用减值损失也增加了33.26%。由于信用减值损失大幅增加,归属于母公司股东的净利润仅同比增长10.74%,至407.52亿元。扣除非经常性损益后归属于本行股东的净利润同比增长11.18%,至407.21亿元。

净资产回报率背后的逻辑

2019年前三个季度,年化平均总资产回报率同比提高了0.02个百分点,至0.89%。资产回报率反映平均每1元人民币资产创造的利润,从中可以看到银行的运行效率。见下图,中信银行的资产回报率从2017年低位稍微回升。

期内,扣除非经常性损益后的年化加权平均净资产收益率(annualized return on average equity)同比下降0.05个百分点,至12.54%。净资产收益率(按该公司的英文财报表述来看为ROE),通常反映银行所有者(股东)的股权投资所赚取的收益。

2019年前三个季度,中信银行的年化加权平均净资产收益率(即未扣除非经常性损益)为12.55%,同比下降了0.11个百分点,而年化平均总资产回报率为0.89%。从数据来看,其股本乘数颇高,财华社粗略估算在14倍以上(平均总资产与平均净资产的比),如果以期末(2019年9月30日)的数据计算,资产与归属于银行股东权益(包括普通股、优先股以及可转换公司债券权益部分)之比为13.73倍。

这个乘数反映每1元股权资本所对应的资产,也就是俗称的杠杆水平,投入1元所撬动的资产。从银行所有者(即股东,包括普通股股东和优先股股东)的角度来看,当然希望投入少但回报高。不过经济学最简单的原理就是“天下没有免费的午餐”,回报高意味着风险高。投资者需要拿捏高资本收益与风险成本之间的平衡。

由于其他银行尚未公布第三季度业绩,我们以上半年财报披露的数据进行比较,中信银行截至2019年6月30日的核心一级资本充足率为8.58%,四大国有商业银行的核心一级资本充足率均在11%以上,资产规模较大的股份制商业银行交行(03328-HK)和招行(03968-HK)分别为10.86%和11.42%,而资产规模与中信银行相若的民生银行(01988-HK),这一比率为8.90%,资产规模小于中信银行的光大银行(06818-HK)核心一级资本充足率为9.01%,由此可见,中信银行的资本充足率低于同行。这反映中信银行的核心一级资本相对同行为低,若市场情况出现恶化而蚕食其资本时,银行的风险会增加。

不过截至2019年9月30日,中信银行的核心一级资本充足率为8.76%,高于监管要求的7.50%,也较6月末时的水平有所提升。

资产质量方面,截至2019年9月30日,中信银行的不良贷款率为1.72%,相较2018年末为1.77%;拨备覆盖率为174.82%,相较2018年末为157.98%,高于监管要求的140%。

截至2019年9月末,中信银行的流动性覆盖率为117.41%,高于监管要求的100%,也高于年初时的114.33%。

从以上的解释大家可以看出,中信银行双位数净资产收益率中,杠杆起到了一定的作用,也可以说,中信银行善用可得资本,但是与同行相比,在市场不确定性增加,贷款发生较大损失可能性升高时,中信银行的脆弱性或增强。

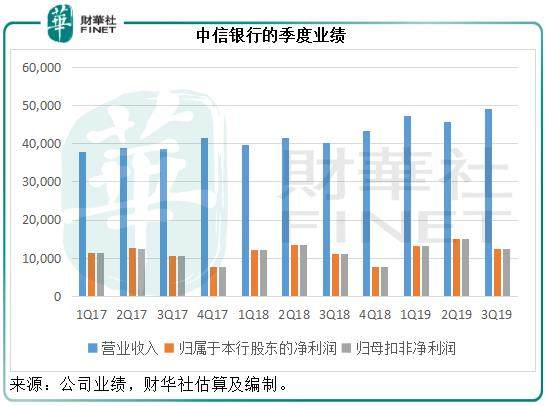

季度业绩表现

那么,该银行的单季表现如何?

2019年第1季,其季度收入同比增长22.08%,至492.37亿元,其中利息净收入同比增长11.24%,至300.92亿元,占总收入的61.12%;手续费及佣金净收入同比增长37.50%,至147.7亿元,占总收入的30%。

第三季的业务及管理费同比增加了14.59%,信用减值损失更大增38.06%,归属于母公司股东的净利润同比增长12.34%,至124.45亿元,扣非后归属于母公司股东的净利润同比增长12.51%,至124.31亿元。

从上图可见,中信银行最近四个季度的收入有所提高,2019年第3季盈利较上年同期有所提高。

2019年第三季,中信银行的年化平均总资产回报率同比下降了0.02个百分点,至0.78%,年化加权平均净资产收益率同比上升0.17个百分点,至10.28%,扣除非经常性损益后的年化加权平均净资产收益率上升了0.19个百分点,至10.27%。

总结

综上所述,中信银行2019年前三季的业绩表现还不错,收入维持双位数增长,但由于信用减值损失大幅增加,净利润增幅低于收入增幅,不过仍保持双位数。见下图,营收和盈利增长均有所加快。

不过,从信用减值损失大幅增加,以及过往低于同行的核心一级资本充足率来看,中信银行面对资本市场风险陡然上升的挑战时,脆弱性可能高于同行,投资者须警惕相关风险。

财华社将继续为大家密切留意过往入选“港股100强”的企业表现,敬请关注。

作者:毛婷

编辑:彭尚京