宝龙地产(1238.HK):十年首次“定增”,优化财务助推价值释放

2019年10月14日,宝龙地产(1238.HK)公告显示,以先旧后新方式配售1.466亿股新股,股份占已经扩大已发行股份总数约3.54%,配售价5.4元,较当日收市价5.91元折让约8.63%。

此次认购事项之所得款项总额预期将为7.9164亿港元,所得款项净额预期约为7.81亿港元。公司拟动用认购事项所得款项在未来机会出现时,作为业务发展或投资及该集团一般营运资金用途。

十年首次的“定增”,望进一步激活成交

根据公司公告显示,此次配售方式为“先旧后新”,那么这种配售方式究竟是怎么操作,背后有有何意义是投资者较为关注的。

其实,“先旧后新”的配股方式是香港二级市场最为常见的方式,简单理解就是香港市场上市企业的“定增”操作。定向增发股份对于上市企业而言是一个十分重要的融资手段,二级市场对于企业的意义也是提供一个持续稳定的股权融资平台。

而“先旧后新”的定增方式与国内传统的定增方式操作上有何不同呢?

主要区别便是港股市场的“先旧后新”方式是: Top-up Placement即常见的“先旧后新配股”。 Top-up是补足的意思,有关安排是先由大股东拨出旧股售予独立投资者,然后由公司以相同作价,向大股东发行相同数量的新股。由于新股发行一般需时1至2周,先旧后新的好处,是股份可第一时间批到投资者手中,减低市场波动的风险,操作相对灵活便利,加强配股的吸引力。

整体而言,此次宝龙定增的折价率属于较低水平,而5.4港元每股的价格反而有望成为公司股价短期的支撑点。

值得注意的是,宝龙地产从2009年上市以来十年之间,一直从未进行配股,而此次配股是公司首次进行配股融资,这在市场中是并不多见的。

而在今年6月举行的公司股东大会中,宝龙的股东已经赋予了董事一般性授权:以配发、发行及处理不超过20%占比的公司股份的权利。可见,公司管理层及股东大会其实提前对配股融资达成了共识。

宝龙地产总裁许华芳对此次配股对外做出了解释,“公司上市十年才首次配股,足见大股东对持有股份的珍惜。此次配股,是基于公司成长性考量所作出的决定。公司也将在新的起点上继续拓展业务,努力回报投资者。大股东对公司未来前景充满信心,将稳定持有股份。宝龙地产也将继续保持清晰前瞻的战略布局、有竞争力的发展模式和稳定的派息政策,为股东持续创造更高价值”。

从资本市场的角度来看,公司此次配股对公司长期价值释放有正面作用。下图可见,在200-300亿港元市值的内房企业的日均成交量情况。宝龙地产日均成交量水平在333万股,处于该梯队的最低水平(美的置业于2019年上市,因此成交相对较低)。

下图可见,过去不少优质房企进行先旧后新配股,而这些企业配股都出现一定的折价,如融创配股折价率未10%、新城为9%。而更为重要的是这些公司在配股后,公司成交更为活跃,且后续能够吸引更多机构及基金长期进驻公司,其中中国金茂受到中国平安认购则是典型案例。

显然,引进更多的投资者将对公司股票的成交活跃程度有促进作用,这也有利于市场对宝龙地产的价值发现和反应。

7.8亿资金助力发展,财务水平保持稳健

除了资本市场方面的影响,宝龙地产此次的股权融资对公司财务方面形成的影响则更为直接。

根据公司公告显示,宝龙地产此次认购事项之所得款项总额预期将为7.9亿港元,所得款项净额预期约为7.8亿港元。公司拟动用认购事项所得款项在未来机会出现时,作为业务发展或投资及该集团一般营运资金用途。

对于此次股权融资,不少市场人士及投资者关注是否为公司融资端出现紧张,从而形成不利预期影响股价。

从7.8亿元港币的融资资金额度来看,此次融资额度并不大。目前房企业务发展主要以债务融资为主,宝龙可以通过多元的融资途径一次获取更大金额的资金,以满足业务发展需求。可见,此次大股东融资目的并非因为融资端紧张。

从偿债能力上看,宝龙地产财务水平保持稳健,因此短期融资需求也并不强烈。

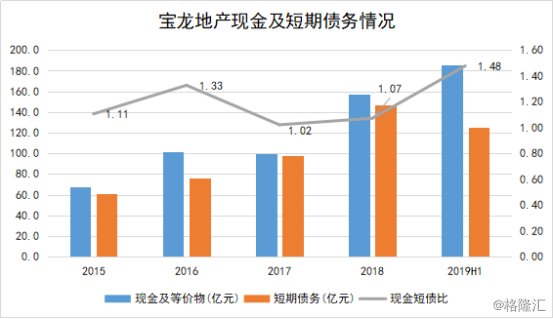

根据2019年中报数据显示,公司的现金在持续增的同时其短期债务正持续下降。截至2019年中期,宝龙地产一年内短期借款为125.4亿,同比下降了14.8%。公司的现金短债比今年并未出现低于1的情况,现金足够完全覆盖短期债务,而近年公司现金短债比持续提升至1.48倍。

而融资成本方面,公司并未出现由于成本高企导致的融资收紧。截至2019年6月30日,宝龙地产有息负债规模约495.9亿,平均融资成本仅6.24%,相比去年下降0.24个百分点。平均融资成本低于行业平均,体现出宝龙地产成熟的经营管理能力。

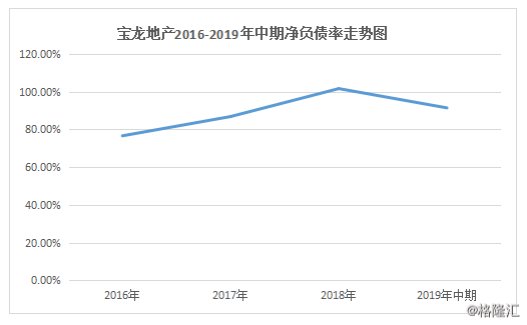

不过,值得注意的是,此次配股对公司财务仍起到一定的优化作用。此次配股增加了公司权益,进一步优化报表结构,有利于降低公司净负债率。

2019年上半年, 公司净负债率为91.4%, 同比下降10.2个百分点。克而瑞研究中心10月5日发布数据显示,174家典型房企的加权平均净负债率较年初上升4.29个百分点至91.4%。因此,目前宝龙地产净负债率水平处于行业平均,结合此次配股以及未来公司持续的”降负债“目标,未来公司的负债率指标有望持续下降。

由此可见,大股东十年如今才配一次股,目的并非因为资金需求,主要目的仍是优化股东结构,吸引更多优质机构投资者,以助力长期发展。那么,对于众多“青睐”宝龙地产的投资者,他们为何看好公司的发展呢?下面具体来看看,

资本看好长期发展,公司价值持续提升

宝龙地产对外表示,此次配股获得投资者认可,市场认购踊跃,订单获得多倍数超额覆盖。公司利用此次配股进一步扩大投资者基础,获得了知名长线基金参与。

通常,优质的上市企业都会经历”公司价值提升-股价增长-配股-业务发展-公司价值提升“这一个良性循环。而此次配股有望推动宝龙地产价值增长进入正循环,而其中关键则是公司的基本面是否持续保持优质。

从成长性来看,2019年以来,宝龙地产合约销售额保持显著增长,上半年合约销售额达人民币292.03亿元,较去年同期上升78.8%。截至2019年9月30日,宝龙地产1-9月合约销售总额为451.3亿元,较去年同期增长56.6%,已完成全年550亿销售目标的82%。

2019年下半年,龙头房企纷纷促销加快去化也难以避免增速下滑。而对比之下,宝龙地产则释放出优于同行的成长性。截至2019年10月15日,宝龙地产1-9月合约销售增速位列行业第5。

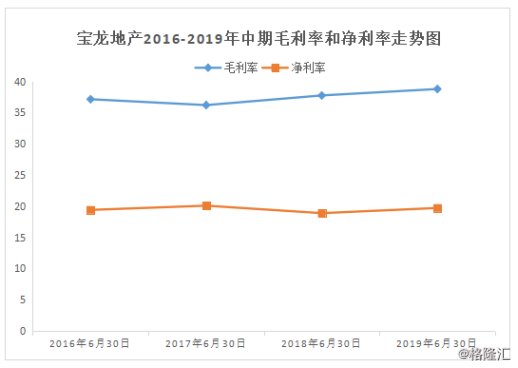

从盈利能力上看,宝龙地产2019年上半年录得毛利47.53亿元,毛利率为38.8%;净利润24.48亿元,较去年同期上升37.2%,净利率约为20.0%。

公司的毛利率水平、净利率水平皆领先于行业平均值,其原因主要是受益于公司”住宅+商业“双轮驱动的发展模式,以及公司优秀的综合运营能力。公司通过低溢价拿地及高毛利租金收入推动盈利能力持续提升,根据市场预测,宝龙综合毛利率将在未来数年仍能维持在30%以上。

最后再来看看,宝龙地产长期的业务发展动力以及长期价值,其中关键在于公司的土地储备。

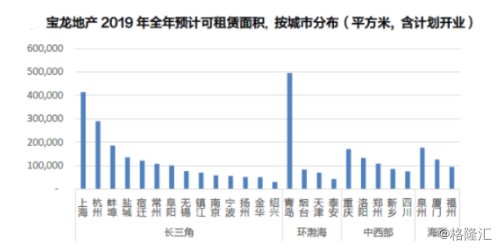

近年来,宝龙地产持续深化稳固“深耕长三角”战略布局,2019年上半年,宝龙地产在浙江、江苏等地新增23幅土地,地上计容面积约311万平方米,总可售货值约467亿元,其中长三角区域土地投资占比为93.5%。

从土储布局来看,集团约73%的土储位于长三角, 总面积达1773万平方米, 对应可售货值2100亿, 平均成本3771每平方米。其中,上海市、浙江省及江苏省土储分别为143万方, 1073万方及557万方, 对应可售货值为154亿, 1205亿及694亿。

截至2019年6月30日,公司土地储备总建筑面积为2437万平方米,对应可售货值约3000亿 ;平均土地成本为2701元/平方米,土地成交均价占2019上半年销售均价比例为16.5%,成本优势突出,未来利润空间可期。

根据土储规模,市场预计宝龙地产土储内含价值接近540亿元,对比目前194亿元(216亿港币)市值,仍有较高潜在价值。

结尾:物业拆分或引资金关注

众所周知,宝龙地产正准备将旗下的商业管理公司进行拆分,而此次配股入驻公司的机构及投资者不排除瞄准了这一块”肥肉“。

宝龙地产于8月20日发布公告称,因商业地产业务已增长至足以实行独立上市规模,拟分拆宝龙商业管理控股有限公司在港交所独立上市。

那么宝龙商管的拆分与宝龙地产本身股东有什么利益关系,这一块资产又具备什么样吸引力呢?

原因有三:

1.按照以往港股拆分经验,母公司股东能够获得拆分子公司的优先认购权;

2.宝龙商业地产及商业运营闻名于行业,凭借其优质的投资物业和品牌能力,公司已经打造出成熟且可快速复制的商管模式。

截止目前,宝龙地产拥有39个商业广场,其中包含3家轻资产运营项目;另有17座酒店,其中9家为国际品牌, 8家为自营。根据管理层预计,公司的商业广场有望在2019达到45家、2020年达到55家、2021年达到64家。

本身庞大的物业资产,以及不断增长的商业地产板块,都导致宝龙商管的业绩增长具备较高的确定性。

3.近年,物业管理公司纷纷赴港上市,且倍受资金追捧。若宝龙商管成功拆分,既能够优化集团整体财务实力,同时更推动公司业务价值释放,这无疑有利于母公司的估值提升。

回到,宝龙地产股价之上。短期来看,目前5.4港元/股的配股价有望形成支撑。长期来看,资本市场没有无缘无故的”青睐“,宝龙地产2019年至今,股价涨幅已超过90%,如今仍有大量投资者认购,可见公司的投资价值正被市场持续认可。