【民生证券】高估值板块当下并不具有足够的安全边际

2月通胀成为A股与美股的最强主线,全球价值风格在波动率上行的环境下再次向上共振。但全球成长与价值之间的估值分化仍处于历史高位,尤其是中国:从CAPE的角度来看中国拥有全球第二贵的成长股与第一便宜的价值股。这意味着尽管市场出现企稳反弹,但结构分化仍然重要:考虑到流动性的潜在扰动,高估值板块当下并不具有足够的安全边际。

2月市场表现:A股小幅反弹,美股下行,通胀均为两个市场最强主线,价值风格占优

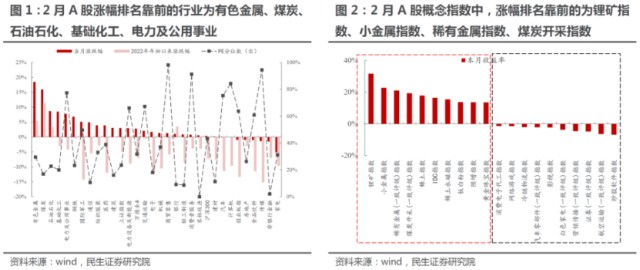

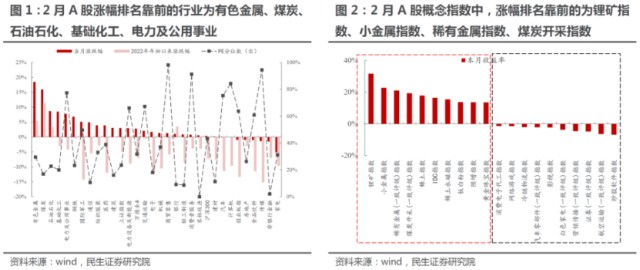

2月A股小幅反弹,上游资源品板块表现最为强势。具体来看,上游资源品与原材料行业表现最好:有色金属、煤炭、石油石化、基础化工、钢铁涨幅居前。消费板块内部出现明显分化,纺织服装、医药的涨幅相对靠前,而家电、食品饮料则在所有行业中跌幅靠前。金融板块与TMT板块表现相对较弱。

2月美股继续回调,波动明显放大,核心原因在于美国通胀数据超预期以及俄乌冲突升级对市场预期的影响。2月美国CPI同比增速创40年来新高,投资者担心美联储会加快政策收紧节奏,10年期美国国债到期收益率一度突破2%,美股大幅回调。在俄乌冲突升级后,投资者认为美联储可能会放缓加息节奏以应对国际冲突带来的负面影响,此后美国10年国债到期收益率反而有所下行,美股有所反弹。从板块表现来看,2月美股能源板块一枝独秀,其他板块均出现下行。

从风格上看,2月全球股市价值风格再次共振:A股与美股均呈现出中小盘价值>中小盘成长>大盘价值>大盘成长的特征。从估值水准上看A股与美股的成长风格指数明显高于全球其他地区,而A股的价值股在全球来看仍十分具备性价比。

股债风险溢价:A股下降,美股上升,港股持平

2月以来以10年期中债国债到期收益率计算的万得全A风险溢价下降了24个BP(股票相较于债券的性价比在下降),以7天余额宝年化收益率计算的万得全A风险溢价下降10个BP,均位于均值与+1倍标准差之间;以10年期美国国债到期收益率计算的恒生指数风险溢价上升2个BP,标普500指数风险溢价上升了44个BP(股票相较于债券的性价比在上升)。从格雷厄姆股债比的角度来看,2月以来万得全A的格雷厄姆股债比下降了21个BP,标普500的格雷厄姆股债比上升了9个BP。

估值-盈利匹配度:成长风格的收益率继续向ROE“还债”,价值风格仍被低估

从CAPE(周期调整市盈率)的角度来看:国内创业板指、大盘成长、沪深300的CAPE均有所下行;其余指数则在上行;美股标普500与纳斯达克指数的CAPE均有所下行,但仍处于+1倍标准差之上;从全球主要市场风格指数的CAPE来看,中国拥有世界第二贵的成长股和第一便宜的价值股(A股与港股)。

从收益率-ROE的角度来看:创业板指、大盘成长与沪深300的收益率处于向ROE“还债”的过程中,大盘价值的收益率落后ROE的幅度反而仍在扩大。对于行业而言,收益率对ROE透支程度较高的电子、电力设备与新能源、食品饮料以及消费者服务等行业仍在“还债”,而煤炭、石油石化、电力及公用事业的收益率已经在追赶ROE。如果我们假设2020-2022三年收益率向ROE回归以及2022年的累计年化收益率-累计年化ROE回归到过去五年合意水准的情形,则无论在哪种假设下,创业板指的“还债”压力仍很大;而上证指数和大盘/中盘价值风格指数的预期收益率排名靠前。

在PB-ROE的框架下,金融/大部分周期行业(如钢铁、煤炭)仍处于被低估状态;在PE-G的框架下,交通运输、电力、有色金属等行业被低估;在PS-CFS的框架下非银金融、通信等行业的性价比更高。

关键市场特征指标:A股扩散效应明显,但波动率明显上升,局部估值约束仍在

2月全部A股上涨个股占比大幅回升,个股涨跌幅标准差继续收敛,但波动率明显提升。如果假设2022年2月的M2同比增速与2022年1月持平,则截至2月28日全部A股自由流通市值/M2较上一期上升37个BP至15.88%,这意味着2月A股自由流通市值的扩张速度仍快于M2,且两者之比仍在15%以上。市场企稳反弹后的结构分化仍然重要,从一定意义上高估值板块考虑到流动性的潜在扰动,当下并不具有足够的安全边际。

(民生证券《全球波动率上行,价值风格绝地求生》)