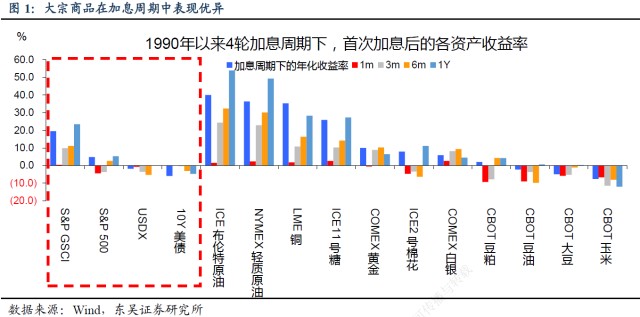

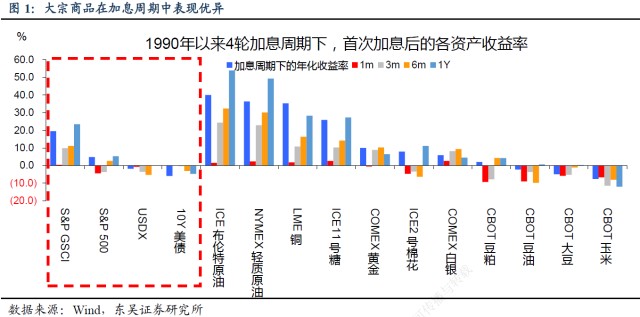

【东吴证券】复盘近3轮加息周期,大宗商品在加息后一年的收益率达23.5%

美联储加息时表现最好的资产是什么?不是美元、也不是美股,而是大宗商品!是的,不用怀疑,在1990年以来的4轮加息周期中,大宗商品在加息后一年的收益率达到23.5%,期间各大类资产的收益率排序为:大宗商品>股票>美元>美债。这一结论看似与直觉相悖,因为在加息周期下市场的风险偏好难免会回落,然而,如果考虑到美联储加息是为了防范或对抗通胀风险,并且在加息初期往往落后于曲线,因此在这种环境下,大宗商品显然有更大的胜率跑赢其他大类资产。

通过复盘前3轮加息周期,我们发现原油、铜等商品受加息、利率上扬的干扰较小,价格走势的主要逻辑还在于供需矛盾其与市场隐含通胀率有较强相关性。美联储加息对需求端的影响很难在短期内实现,经济扩张周期下的商业需求能很好地支撑大宗商品价格。另一方面,加息初期美元指数往往上行空间有限,因此并不对大宗商品价格形成持续的打压。

黄金在加息周期中表现坚挺,其价格走势与美债实际到期收益率有明显反向变动关系,但在政策变革导致基本供需发生变化时,金价与美联储加息的相关性将大大降低。另外,黄金能很好地抵御高通胀风险,而通胀与加息周期存在同期性,这也是黄金在加息周期中表现优异的原因之一。

1999年6月—2000年5月

原油:

受OPEC减产和科索沃战争影响,供需缺口扩大导致油价上涨。自1999年年初,原油一直呈震荡上涨行情。在2000年2月第4次加息后,WTI原油较1999年6月初上涨近110%。因2000年3月互联网泡沫破裂,原油价格出现短期调整,但后于2000年6月重回30美元/桶上方,加息周期间的年化收益率达76.2%。

铜:

1999年亚洲经济复苏后,铜需求回升,供需缺口在2000年扩大,铜价大幅上涨,加息周期间的年化收益率达14.4%。

黄金:

金价与加息的相关性较弱,主要受政策变动所带来的市场供需影响。因英国财政部宣布抛售黄金储备,金价在1999年5月下跌,加息后第一个月价格下跌1.2%。此后黄金因《央行黄金协定》的签署于9月大幅拉升,加息后一年黄金收益率达11.3%。

2004年6月—2006年7月

原油:

全球经济的快速增长带动原油需求上升,2004年原油需求增长近4%,此后两年也有近2%的增速,但部分产油国原油产量出现下滑,2004-2006年原油供需缺口扩大,WTI原油价格在首次加息一年后上涨58.4%,加息周期间的年化收益率达44%。

铜:

全球经济增长叠加美国房地产周期影响,铜需求持续上升拉动铜价快速上涨。加息周期间的年化收益率达68.6%。

黄金:

通胀压力、自然灾害与地缘政治危机促使金价持续上升。在2005年8月卡特里娜飓风的影响下,即便美联储于2004年以来11次加息也未能控制住通胀上行压力,PCE同比于2005年9月上升至近4%的历史高位。另外,2006年美伊局势因伊朗宣布成功生产低浓度浓缩铀而加剧,黄金价格继续走高。由于黄金具有良好的抗通胀属性和避险属性,加息周期间的年化收益率达25.2%。

2015年12月—2018年12月

原油:

由于OPEC增产等因素,2015年原油价格走弱,加息后首月跌幅达16.5%。然而,OPEC与其他国家达成减产协定,原油价格出现反弹,首次加息一年后原油价格上涨44.5%。2018年10月,美国制裁伊朗原油不及预期部分国家提前增产,原油价格大幅下跌,加息周期间的年化收益率降至7.1%。

铜:

供需情况变化主导铜价走势。2016年各大矿山缩减投资,产能利用率回落。由于供需缺口扩大,,2016-2017年上半年铜价持续上升。2017年下半年中国基建投资增速回落,需求下滑导致铜价回档,加息周期间的年化收益率为9.2%。

黄金:

2007年以来实际利率与黄金价格的反向变动关系有所加强加息初期10年期TIPS到期收益率的下降带动金价走高。此后实际利率虽因加息、缩表等因素逐步走高,但在英国脱欧、中美贸易战等国际政治经济风险影响下,金价整体较为稳定,加息周期间的年化收益率为6.0%。

2022年大宗商品价格有望在新一轮美联储加息周期中继续跑赢其他资产。美联储加息本身即落后于通胀,这样的货币政策逻辑本身即有利于大宗商品。尤其是鉴于供应链受阻、原材料供给不足等问题难以缓解,大宗商品今年表现仍值得期待。分类别来看,在各国防疫政策逐渐松绑、跨国旅行需求快速恢复的带动下,原油需求大幅上升。俄罗斯与北约争端的加剧亦有可能对原油供给造成影响,油价上升空间较大。其次,目前铜供需缺口加大,库存水准在历史低位。在中国加大对新基建、新能源汽车等投资的情况下,铜价或将继续保持强势。另外,虽然实际收益率的升高将对金价形成拖累,但当前通胀预期依然较高在疫情冲击、地缘政治危机等不确定性加剧的情况下,金价料将获得支撑。

风险提示:疫情扩散超预期,国内外政策超预期