小市场高增速,心脉医疗机会大于风险

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

医疗器械行业是出牛股的地方,市场对迈瑞医疗、南微医学给出这样的高估值是有其环境背景的,所以投资者需要对医疗器械行业重视起来,先不论投资的时机是否合适,但是需要重点关注这个版块的动向了。

心脉医疗(688016-CN)主要从事主动脉及外周血管介入医疗器械研发生产和销售,在主动脉介入医疗器械领域,主要产品为主动脉覆膜支架系统,在外周血管介入医疗器械领域,产品为外周血管支架系统、外周血管球囊扩张导管,另外公司拥有唯一获批上市可在胸主动脉夹层外科手术中使用的术中支架系统。

根据弗若斯特沙利文的数据,按照产品在手术应用量的排名,2018年心脉在中国主动脉血管介入医疗器械市场份额排名第二,国产品牌中排名第一。

2016-2018年间心脉医疗主动脉支架系统的营收占比分别达75.62%、79.26%、81.57%,可以说2016年到2018年的营收增长主要就是主动脉支架系统的功劳。

按照医疗器械的具体用途,医疗器械大致分为医疗耗材、医用装备、检测诊断、家庭护理、制药装备5大类,心脉科技的支架系统就属于医疗耗材类,并且是耗材中高端的品种,所以投资者看到了一方面心脉医疗的研发投入非常高,2016-2018年间的研发占比分别达到32.85%、27.27%、20.71%,同时一方面支架系统与导管的整体净利率2016-2018年间分别达到32.8%、38.18%、38.96%,而roe的数据更加亮眼,同期分别达到33.34%、33.55%、41.76%。

所以目前市场给心脉的估值达到90PE-TTM左右的水平是可以理解的。同时2019年中报的数据非常不错,归属净利润的增速达到40.54%,那么结合财华社《估值扩张仍未结束,南微医学还有一波机会》文章中的市场策略判断,心脉医疗的市场机会是超过其市场风险的。

那么在短中期的表现中,心脉医疗则将主要受到市场风险偏好提升的影响,不确定的因素在于医疗高端耗材行业是否有较大的估值弹性,这一点可以进一步观察。

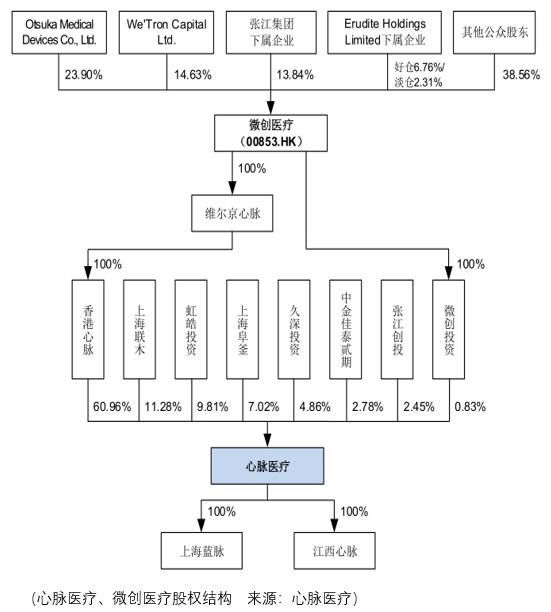

在心脉的股权结构中有意思的是,心脉医疗的控股股东已经上市,即香港联交所主板上市的微创医疗(00853-HK),并且其股价在2015-2018年间的表现非常优秀,期间涨幅达314.98%(后复权):

优秀的涨幅背后是大幅增长的业绩,2015年微创的营收和净利润分别为3.76亿美元、0.12亿美元亏损,2018年则达到了6.69亿美元营收、0.24亿美元的盈利,而2019年中报增长依然亮眼,营收同比增长26.77%达3.93亿美元,净利润同比增长170.83%达0.65亿美元。

在这样的背景下,市场是很难给心脉医疗较低的估值的,而未来需要关注的是,心脉医疗在研的项目储备是否充足,面对市场的竞争对手(美敦力、先健)是否具备某些方面的独特优势?

目前心脉医疗的项目储备上,talos直管型胸主动脉覆膜支架系统已经进入临床植入阶段,多分支胸主动脉覆膜支架系统、多分支腹主动脉覆膜支架系统进入了预研阶段,而其他产品(外周动脉球囊扩张导管、静脉支架等)还处在样品验证阶段。

在产品竞争上值得乐观的是虽然美敦力、先健的专利数和研发投入远远高于心脉,但是美敦力的研究方向非常广,涉及主动脉及外周血管介入、心脏节律及心衰、冠脉及结构性心脏病、神经调控、糖尿病等医疗服务和解决方案,而先健覆盖的业务为结构性心脏病、主动脉及外周血管病、起搏器电生理等领域,所在在主动脉支架系统赛道上心脉是具备竞争优势的。

同时,按照弗若斯特沙利文的估计,中国市场主动脉介入医疗器械市场规模将在2022年增长至19.5亿元,历史中2013-2017年间的复合增长达到17.2%。尽管市场需求增速亮眼,但同时带来的问题是市场规模限制,相比主动脉医疗器械市场,我国外周血管介入医疗器械市场预计在2022年达到71.2亿元。

中期而言心脉医疗的投资者还不必考虑市场规模的问题,因为2018年心脉的营收仅为2.31亿元,但是市场需求的有限是否对心脉投资空间造成远期的估值挤压,这个担忧是必要的。

远期需要跟踪心脉在主动脉医疗耗材市场站稳脚跟后是否会考虑进一步深入外周血管介入医疗器械这个更大的市场?中长期需要跟踪由于医疗器械产品注册前置程序较多,周期较长,在研的储备项目是否有无法完成注册的风险?

需要担忧的问题有很多,但是短中期乐观的因素占比更大,对此我们可以对心脉的市场表现有更多的期待。

作者:周治玮

编辑:彭尚京